- 3 ноября, 2021

Имидж российской страховой отрасли: проблемы и перспективы развития (результаты исследовательского проекта МГИМО)

Медякова Е.А., студентка магистратуры Международное страхование и управление рисками, Московский государственный институт (университет) международных отношений МИД России, e-mail: medyakovalena@gmail.com

Французов И.В., студент магистратуры Международное страхование и управление рисками, Московский государственный институт (университет) международных отношений МИД России, e-mail: frantcuzov.i.v@gmail.com

Шурыгин С.В., студент магистратуры Международное страхование и управление рисками, Московский государственный институт (университет) международных отношений МИД России, e-mail: stas1284@gmail.com

Научный руководитель: Турбина К.Е., д.э.н., профессор, зав. кафедры управления рисками и страхования, Московский государственный институт (университет) международных отношений МИД России

Аннотация: Статья представляет собой исследование российскими представителями поколения Z имиджа страхования, как рыночной отрасли и страховщика, как участника рынка. Результаты проведенного анализа позволяют по-новому взглянуть на перспективы популяризации сегмента страхования среди российских потребителей и повысить уровень лояльности к страховым организациям.

Ключевые слова: страхование, имидж страховщика, страховой маркетинг, теория поколений, клиентоориентированность.

Abstract: The article represents a study of the vision of the Russian generation Z of the image of insurance as a market industry and of an insurer as a market participant. The results of the analysis offer reassessing the prospects for popularizing insurance among Russian consumers and increasing the level of loyalty to insurance companies.

Keywords: insurance, the image of the insurer, insurance marketing, the theory of generations, customer focus.

Страхование – неотъемлемая часть финансового сектора экономики государства. В России в 2020 году показатель доли страховых премий в ВВП составил 1,45%, что говорит о невысокой значимости страховой отрасли для национальной экономики. Работа над имиджем страхования, по мнению авторов, может стать ключевым источником развития отрасли.

Для понимания вектора совершенствования страхового имиджа группа авторов провела опрос среди 526 респондентов, составляющих целевой потребительский сегмент в возрасте от 18 до 30 лет. Такой выбор не является случайным: согласно теории поколений У. Штрауса и Н. Хоува, люди, родившиеся в период с середины 1990-х по окончание первого десятилетия XXI века, относятся к так называемому поколению зумеров. Именно представители поколения Z будут формировать основную часть платежеспособного спроса на финансовые услуги на горизонте ближайших десятилетий, следовательно, восприятие ими имиджа страхования станет решающим для показателя величины потребительского спроса на страховые услуги.

С целью выявления особенностей потребительского поведения представителей поколения Z, группой исследователей были разработаны 8 закрытых вопросов с множественным выбором.

В ходе анализа результатов авторы пришли к выводу, что имидж страховщиков требует более пристального внимания и содержит больше пространства для улучшений, нежели имидж отрасли в целом.

Как видно из рисунка 1, имидж страховщика значительно уступает восприятию страховой отрасли по доле позитивных ответов, существенно превосходит по доле нейтральных ответов, при этом негативное восприятие и у отрасли, и у страховщика приблизительно одинаковое (15% и 13% ответов соответственно).

На основе имеющегося распределения ответов респондентов можно выделить два ключевых направления для улучшения имиджа страховщика – это, во-первых, устранение недостатков в его работе и, во-вторых, повышение уровня осведомленности потребителей, значительная часть которых нейтрально воспринимает значение страхования и роль страховщика в обеспечении экономического развития, социальной стабильности и устойчивости гражданского оборота.

Как показали результаты опроса, в рамках фокуса «устранение недостатков» необходимо сосредоточить усилия на минимизации личного контакта потребителя с представителями страховщика, на устранение различных проявлений некомпетентности сотрудников фронт-офиса, а также на обеспечении комфорта потребителя, в широком смысле этого «слова». В рамках фокуса «повышение осведомленности» важно принять меры по донесению до клиента важности страхования как социально-экономического института, по повышению информированности клиента о конкретных, интересующих его в данный момент времени страховых продуктах, а также продвигать инициативы по совершенствованию коммуникационной политики и правильному позиционированию страховщика.

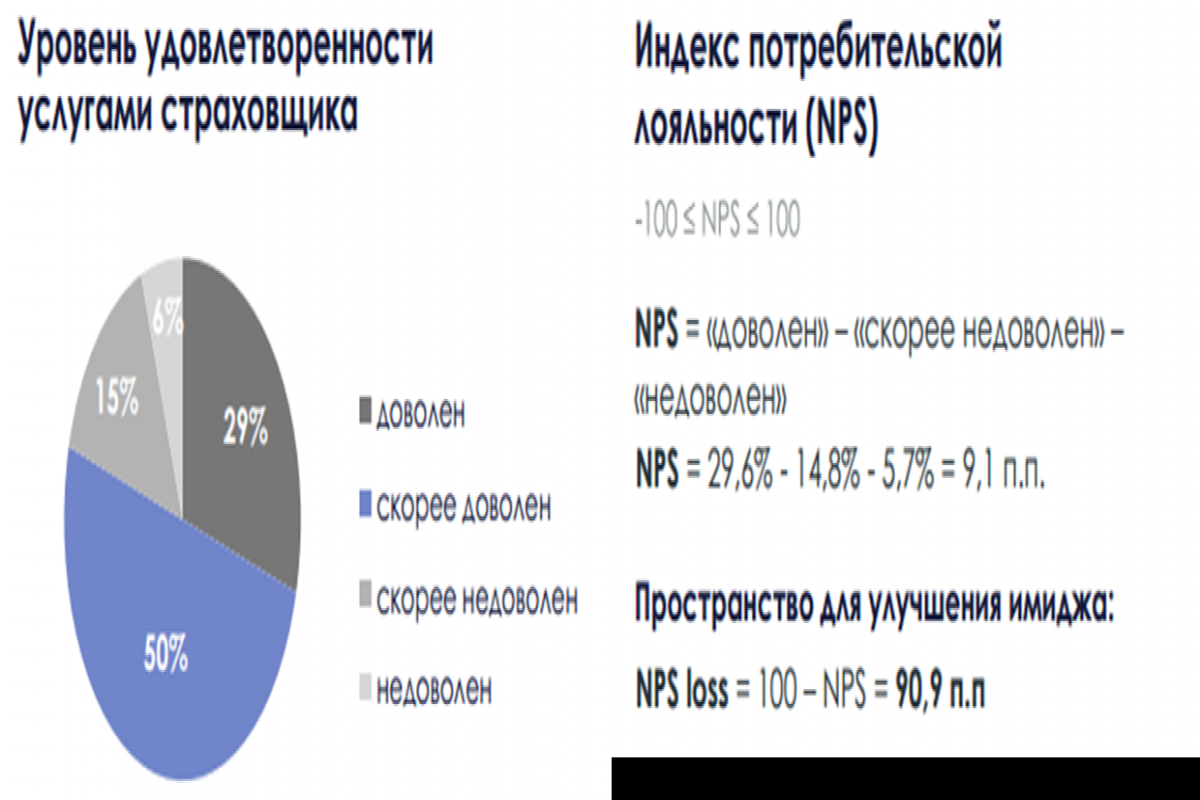

Используя такой показатель, как индекс потребительской лояльности, была проведена оценка текущего имиджа страховщика. В основе расчета этого индекса лежит ответ на вопрос о степени удовлетворенности полученной страховой услугой: итоговый показатель получается путем вычитания из доли «довольных» клиентов доли «недовольных» и «скорее недовольных».

По оценкам исследовательской группы, текущий показатель, характеризующий имидж страховщика, равен 9 пунктам из максимальных 100 возможных, что свидетельствует об отставании текущего имиджа от максимума почти на 91 пункт.

Важно отметить, что степень влияния выявленных проблем на имидж страховщика достаточно сильно различается: так, например, проблема «подводных камней в страховом договоре» приблизительно в 6 раз критичнее для страхователя, нежели проблема «нехватки сопутствующих услуг».

Градация негативного эффекта от выявленных проблем на имидж страховщика представлена на рисунке 3 и рассчитана на базе совокупного ухудшения имиджа страховщика с поправкой на доли ответов респондентов.

По степени негативного влияния на имидж страховщика проблемы формируют следующую очередность (в скобках указана популярность ответа среди респондентов в процентном выражении):

1. «подводные камни» (скрытые, неявные ограничения) в условиях договора страхования (57,45% респондентов);

2. узкое страховое покрытие (45,4);

3. навязывание услуг (42,8%);

4. сложные условия договора страхования (35,7%);

5. высокая цена (35,2%);

6. бюрократия и низкая клиентроориентированность (34,8%);

7. низкие страховые выплаты (26,4%);

8. недостаток современных, креативных продуктов (21,9%);

9. слабо развитый удаленный формат взаимодействия (21,5%);

10. низкий уровень сервиса (16,9%);

11. низкая квалификация сотрудников (16,2%);

12. недостаточная персонализация услуг (15,6%);

13. слабая коммуникационная политика (15,4%);

14. низкая степень цифровизации процессов (15%);

15. невежливое обращение с клиентом (14,1%);

16. нехватка сопутствующих услуг (9,7%).

Так как по результатам расчета индекса потребительской лояльности, численно характеризующего имидж страховщика, было выявлено отклонение текущего значения от «идеального», исследовательской группой был разработан ряд инициатив и рекомендаций, учет которых может способствовать устойчивому развитию страхового рынка и росту прибыльности страховых организаций.

В целях удобства и сохранения логики изложения предлагаемые меры распределены по 4 группам:

· меры по цифровизации;

· меры, направленные на повышение уровня культуры и профессиональной компетентности агентского звена;

· меры, связанные с улучшением сервиса и клиентоориентированностью;

· меры по улучшению информационной политики страховщика.

Цифровизация бизнес-процессов страховщика

В рамках цифрового блока инициатив, в первую очередь, стоит отметить потенциал интеграции с сайтами партнеров (маркетплейсов, онлайн-магазинов комплементарных товаров и услуг и т.д.), которая может оказаться весьма эффективной в контексте увеличения клиентского охвата и привлечения целевого трафика на сайт страховщика. Например, целесообразно предлагать услуги по страхованию имущества в базах недвижимости, или услуги по страхованию ответственности владельцев домашних животных — на сайтах зоомагазинов.

Во-вторых, позитивный эффект также может оказать возможность предварительной подачи сканов документов и заполнения личных данных до посещения офиса продаж страховщика. В целях экономии времени и улучшения клиентского опыта целесообразно предоставить возможность клиентам, заранее выполнившим необходимые формальности, обслуживаться без очереди (подобная практика также сравнительно давно применяется авиакомпаниями в части регистрации на рейс). Данная инициатива также позволит представителю компании заранее продумать визит клиента и подготовить необходимую документацию и, как результат, улучшить клиентский опыт.

В-третьих, особое внимание стоит обратить на необходимость прекращения практики использования онлайн-калькуляторов как инструмента получения контакта для связи с клиентом и дальнейшего навязывания услуг. Результатом заполнения полей калькулятора непременно должно быть получение информации о приблизительной величине страховой премии.

Кроме того, перспективной видится система автоматического уведомления страховщика о страховом случае. Данная инициатива (к примеру, установка на лобовое стекло автомобиля датчика ДТП) предоставит страховщику больше возможностей для принятия мер по минимизации ущерба в результате страхового случая, в чем он, безусловно, заинтересован, а также в случае аварии гарантирует скорейшее прибытие на место служб спасения.

Нельзя не обратить внимание и на достаточно популярную технологию считывания информации со сканов документов. Данная мера однозначно улучшит клиентский опыт, поскольку позволит страхователю не тратить время на заполнение необходимых полей и форм для предоставления персональных данных, а также позволит страховщику сэкономить человеко-часы на первичной обработке документов и личных данных страхователя.

Интеграция с государственными сервисами для сбора необходимых данных (аналогично единой системе идентификации и аутентификации в автомобильном страховании) также могла бы ускорить процесс формирования пакета документов для урегулирования страхового случая, тем самым улучшить опыт клиента на наиболее волнительном для него этапе взаимодействия со страховщиком.

Стандартом оказания услуг давно стал чат-бот для консультирования клиентов по типовым вопросам. Чат-боты, остающиеся на связи 24/7, являются не только самым быстрым, но и наименее ресурсоемким инструментом клиентской поддержки. Кроме того, поколение Z чаще предпочитает текстовый формат коммуникации живому общению.

В целях формирования позитивного имиджа полезно также установить практику уведомления страхователя о скором истечении срока действия полиса. Такая мера не только подчеркнет клиентоориентированный профиль страховщика, но и увеличит долю пролонгированных полисов. Для увеличения уровня фиделизации стоит задуматься о введении практики бесплатного продления полиса на неделю по умолчанию (до первичного контакта с клиентом и выяснения его дальнейших намерений). В день истечения срока действия полиса необходимо осуществлять омниканальное информирование клиента о бесплатной пролонгации полиса сроком на 1-2 недели в целях защиты интересов страхователя, который, к примеру, мог забыть или просто не успеть продлить полис. Данная мера не только увеличит лояльность постоянных клиентов и показатель вернувшихся к страховщику, но и существенно снизит ежегодный отток клиентской базы в целом.

Рисунок 4 представляет собой схематизированную интерпретацию мер по цифровизации, сегментированных в зависимости от этапа взаимодействия страхователя и страховщика.

По оценкам исследовательской группы, в случае реализации инициатив, связанных с цифровизацией, показатель лояльности может вырасти на 9 пунктов.

Повышение уровня культуры и профессиональной компетентности агентского звена

Следующий блок мер связан с повышением уровня культуры и профессиональной компетентности агентского звена. В первую очередь отметим эффективность регулярного осуществления рейтингования агентов и публикации списков страховых агентов на сайте и в мобильном приложении компании, где каждый клиент может поставить оценку по разработанной шкале и при желании оставить подробный отзыв. Повышение уровня культуры и профессиональной подготовки агентского звена является важнейшей задачей, поскольку агент – это лицо страховой компании и отрасли в целом, а взаимодействие с ним формирует устойчивое потребительское восприятие. Для дополнительного стимулирования агентов соблюдать требования профессиональной этики и улучшать уровень своей компетентности можно использовать элементы геймификации и соревновательный эффект. Аутсайдеры из числа собственных, связанных агентов должны проходить обязательные тренинги, а с аутсайдерами из числа несвязанных агентов рекомендуется прекращать сотрудничество.

Кроме того, немаловажно разрабатывать специальные скрипты и памятки для агентов. Скрипт по продаже страховой услуги должен выполнять функцию чек-листа, содержащего все информационные блоки, которые агент так или иначе должен осветить во время общения с клиентом, чтобы выполнить законодательно установленные обязанности (п.10, ст.8 ФЗ “Об организации страхового дела”), а также предупредить возможные конфликты, связанные с трактовкой условий договора страхования в будущем при наступлении страхового случая.

Перспективным представляется создание профессиональной ассоциации страховых агентов: на наш взгляд, необходимо создать некоммерческую организацию, которая будет отвечать за обучение и повышение квалификации агентов, разработку уровней профессиональной подготовки и соответствующей сертификации, организацию регулярных встреч профессионального сообщества, подготовку и публикацию аналитических материалов, популяризацию и повышение престижа профессии страхового агента в обществе.

Решение данных проблем позволит улучшить имидж страховщика на 6,5 пункта.

Клиентоориентированность и сервис

Что касается мер в области клиентоориентированности и сервиса, то они обладают более существенным потенциалом в контексте увеличения целевой метрики: реализация нижеизложенных инициатив увеличит показатель имиджа страховщика на 24 пункта.

Во-первых, страховщикам, как и другим представителям сферы услуг, важно уделять должное внимание созданию комфортных зон ожидания в офисах продаж: установить вендинговые автоматы, места для сидений; обеспечить бесплатный WI-FI, кондиционирование. Кроме того, привлечение вендинговых компаний в точки продаж с высокой проходимостью позволит получать дополнительный рентный доход.

Во избежание получения негативного клиентского опыта полезным инструментом может оказаться электронная очередь, которая должна выстраивать порядок посетителей, во-первых, с учетом онлайн-записи, во-вторых, по фиксированным временным слотам, что позволит клиенту гибко распоряжаться своим временем.

Более того, будущее страхового рынка требует постепенного перехода от коробочных продуктов к более дробным конструкторам полисов ввиду роста спроса на кастомизированные страховые продукты. Особенно актуальной такая мера станет для сегмента добровольного медицинского страхования, а также в других страховых услугах, где имеется возможность четкой сегментации страхователей по тому или иному риску.

Не менее важно организовывать партнерское взаимодействие с провайдерами комплементарных услуг. Страховщик, должен занимать самую активную позицию в контексте оказания помощи страхователю в осуществлении превентивных мер в случае или при реализации страхового случая. В частности, страховщик может создать базу проверенных провайдеров услуг (ремонтного, консультационного характера) для рекомендации их страхователю. Посредничество со стороны страховщика также востребовано в юридических услугах, в продаже имущества, не подлежащего восстановлению и т.д. При всем этом страховщик, выступающий в данном случае как источник клиентского трафика для других компаний, также сможет получать комиссионный доход с суммы каждого договора об оказании услуг.

Еще одной мерой, уже давно доказавшей свою рыночную эффективность, является кэшбэк; в контексте страхования – кэшбэк при «ненаступлении» страхового случая. Данная мера важна не только в части увеличения лояльности клиентской базы, но и в целях снижения показателя частоты страховых случаев по портфелю, так как наличие кэшбэка изначально будет стимулом к большей осмотрительности страхователя.

Страховым организациям стоит задуматься и о компенсации неотложных расходов при наступлении страхового случая. Для продвижения положительного имиджа страховщика оплата, например, такси с места ДТП, эвакуатора, гостиничного номера и др. должна стать стандартом отраслевой практики.

Интересным решением также является система так называемых быстрых выплат. После уведомления страховщика о страховом случае или заполнения лид-формы в приложении с базовой информацией об ущербе страховщику следует сразу же осуществлять перевод ориентировочной суммы страхового возмещения на счет клиента (но делать это с заморозкой, иными словами, без права использования до уточнения суммы возмещения). Данная мера может сыграть позитивную роль в контексте обеспечения психологического комфорта клиента на этапе урегулирования страхового случая.

Последняя, но не менее значимая мера в данном блоке – это минимизация непосредственного участия страхователя в процессе урегулирования. При заявлении и урегулировании страхового случая необходимо сократить объем документов, предоставляемых лично страхователем. Целесообразно развивать программное обеспечение для автоматизации запроса необходимых документов и подтверждений из государственных информационных систем. В идеальной ситуации задача страхователя должна сводится исключительно к оповещению страховщика о страховом случае.

Коммуникационная политика страховщика

Заключительная группа мер по улучшению имиджа страховщиков – инициативы по улучшению информационной политики страховщика, которая должна быть направлена как на формирование спроса, так и на более предметное информирование клиента непосредственно перед заключением договора о его условиях.

В этой связи необходимо, в первую очередь, организовывать регулярные встречи на общественных площадках, которые помогли бы представителям страхового бизнеса установить контакт с целевой аудиторией и донести до нее смысл страхования и ценность, которую оно создает для общества.

Эффективным подходом к популяризации страхования могла бы стать разработка и безвозмездная передача качественного контента на тему страхования блогерам и другим интернет-площадкам, уже обладающим широкой аудиторией и известным брендом, репутацией в сфере финансовой грамотности. Эта мера заслуживает особого внимания, поскольку ее реализация не требует затрат страховщика по самостоятельному размещению и продвижению информационного контента.

Также эффективной видится и организация фонового вещания в точках продаж: использование коротких заметок (подкастов) с ключевой информацией по условиям различных страховых услуг, при этом очередь воспроизведения автоматически учитывает виды страхования, которые указываются страхователями при получении талона электронной очереди.

Более того, сам талон электронной очереди является поверхностью для размещения полезного контента. Интересным решением может стать QR-код. Иными словами, на талон электронной очереди может быть нанесен QR-код с ссылкой на ключевые информационные материалы по страховой услуге. При этом материалы рекомендуется составлять в интерактивной форме, а при формировании контентного наполнения опираться на обратную связь от агентов и самих клиентов.

В случае реализации подобных инициатив, схематизированная интерпретация которых представлена на рисунке 5, страховщик сможет добиться снижения числа конфликтных ситуаций, и, как следствие, увеличить коэффициент удержания и приток новых клиентов. Потенциал роста показателя лояльности в данном случае составляет 39 пунктов, поскольку грамотное информирование существующего и потенциального клиента решает множество из выявленных проблем.

В процессе анализа результатов опроса авторы также пришли к выводу о том, что «психологический комфорт», как ключевое сообщение для продвижения страховой услуги, обладает несколько большей ценностью и маркетинговым потенциалом по сравнению с «финансовой стабильностью». В результате потребления страховой услуги многие люди чувствуют себя обманутыми, вынужденными приобрести ненужную им услугу; некоторые упомянули о пустой трате нервов и денег, при этом подавляющее большинство ассоциирует результат приобретения страховой услуги с необоснованным обогащением банков и страховщиков.

Интересным является представление респондентов об идеальной страховой услуге: по результатам опроса, решающими факторами при выборе страховой услуги, как видно на рисунке 6, оказались доступная цена и понятые условия договора.

Таким образом, при формировании стратегий развития бизнеса, страховщикам следует учитывать потребности и особенности представителей поколения Z, поскольку именно они в ближайшие десятилетия будут основными потребителями страховых услуг. Ключевой аспект стратегии должен быть неразрывно связан с имиджем страховщика и страховой отрасли в целом. Инициативы по повышению имиджа, описанные в основной части проведенного исследования, позволят увеличить индекс потребительской лояльности с 9 до 87,5 пунктов. Предложенные меры по улучшению имиджа страховщиков, помимо прочего, носят социально-ответственный характер, соответствуют целям устойчивого развития, а также могут стать источником дополнительного дохода компаний от неосновной деятельности.

Приложения

Приложение 1. Расчет влияния выявленных проблем на показатель имиджа страховщика

Источники

1. Закон РФ "Об организации страхового дела в Российской Федерации" от 27.11.1992 N 4015-1

2. Габдрахманова Ю. Р., Галяутдинова О. О. Формирование позитивного имиджа, как гарантия успешной деятельности страховой компании //ОБЩЕСТВО-НАУКА-ИННОВАЦИИ. – 2020. – С. 110-113.

3. Грибков В. Необходимые условия для успешной деятельности страховой организации // Научно-исследовательский Центр" Science Discovery". – 2021. – №. 3. – С. 25-30

4. Милинчук Е.С. PR как инструмент формирования имиджа страховой компании. Сборник трудов XIX Международной научно-практической конференции Страхование в эпоху цифровой экономики: проблемы и перспективы, 2018. С.243-247.

5. Панков Д. А., Крупенко Ю. В. Цифровизация страхового рынка как фактор повышения его конкурентоспособности //Вестник Полоцкого государственного университета, серия D. Экономические и юридические науки. – 2021. – №. 5. – С. 69-77.

6. Песоцкий А. Б., Макаренко Е. А. Брендинг как процесс комплексного развития страховых услуг Брендинг как процесс комплексного развития страховых услуг в России //Актуальные проблемы экономики и управления. – 2021. – №. 1. – С. 8-11.

7. Соболева Ю. П., Маслова Т. В. Формирование позитивного имиджа страховых организаций //Экономическая среда. – 2016. – №. 3. – С. 62-66.