- 10 мая, 2023

«РОСГОССТРАХ». ЦИФРОВИЗАЦИЯ И УРЕГУЛИРОВАНИЕ УБЫТКОВ: ВЗГЛЯД В БУДУЩЕЕ

Цифровизация — одна из самых актуальных, модных, злободневных и, по мнению некоторых экспертов, краеугольных тем современности. В разных странах на самом высоком уровне декларируется, что цифровизация, автоматизация и роботизация становятся ключевыми факторами экономического роста как для государства, так и для бизнеса. Россия — не исключение.

Сегодня мы буквально живем и работаем в процессе перехода от внедрения цифровых технологий к комплексному построению цифровых систем и, как следствие, контуров индустрии 4.0 в масштабах страны. Поэтому всем нам, особенно тем, кто работает в бизнесе, необходимо переосмысление подходов к повышению эффективности компании за счет оптимизации и автоматизации бизнес-процессов, организации по-новому работы IT-систем, аналитики огромных массивов данных и преобразования их в полезные инструменты для человека. Цифровизация, а затем и использование искусственного интеллекта должны охватить все системы государственного управления, все отрасли экономики и социальные сферы для роста качества управления, сокращения сроков оказания услуг и их удешевления, повышения эффективности борьбы с мошенничеством и т. д.

На уровне государства ставится задача обеспечить новую модель роста экономики, опирающуюся на внутренние ресурсы. В последние годы почти на каждом заседании Правительства РФ обсуждалась масштабная цифровизация страны. Была принята «Стратегия развития информационного общества в Российской Федерации на 2017–2030 годы», распоряжением Правительства РФ утверждена программа «Цифровая экономика Российской Федерации» и т. д. Наша страна, даже по высказываниям отдельных представителей индустриально развитых стран, сделала на этом пути немало, а по отдельным параметрам существенно продвинулась вперед.

В немалой степени благодаря активной позиции Банка России существенно и в лучшую сторону изменился в целом финансовый рынок РФ. В банковском секторе в силу специфики бизнеса процессы автоматизации и цифровизации начались раньше. Сейчас можно уверенно говорить, что и в страховании настало время цифровизации во имя комфорта клиента, что, в свою очередь, становится инструментом получения конкурентного преимущества на рынке.

ЧТО СДЕЛАНО

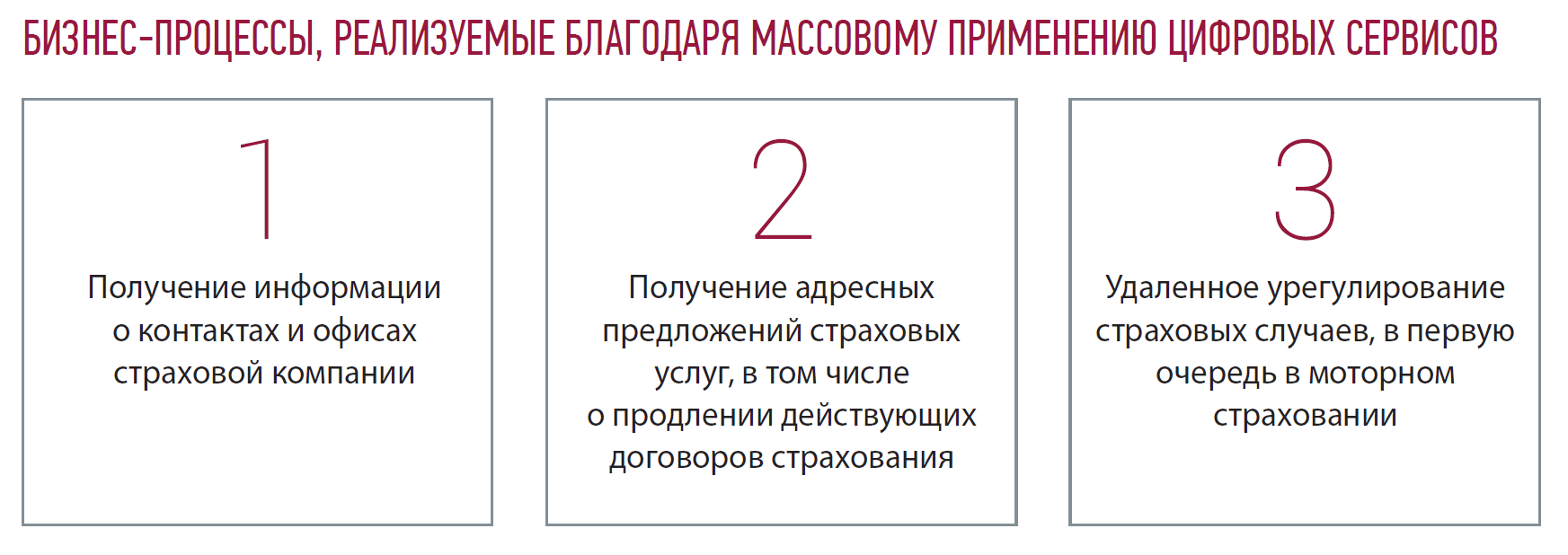

Сегодня благодаря Интернету можно заполнять форму заявления об убытке, отправлять фото повреждений, получать push-уведомление с номером убытка, согласовывать станцию технического обслуживания для ремонта авто, получать адрес СТОА и время записи. Процедуры урегулирования убытков упрощаются, исключены многие формальные и бюрократические элементы в процессе подачи документов, ускорена выплата возмещений.

Оказание новых страховых услуг в немалой степени стало возможным благодаря внедрению страховыми компаниями мобильных приложений и личных кабинетов клиентов на сайтах страховых компаний. А цифровизация процессов обслуживания клиентов позволяет обеспечить омниканальность и бесшовный переход клиента из мобильного приложения в личный кабинет, и наоборот.

ПАНДЕМИЯ В РОЛИ ТРИГГЕРА?

После пандемии 2020–2022 гг., когда спрос на дистанционное получение услуг вырос в разы, а в крупных городах стал жизненно необходимым, сохранение старого процесса взаимодействия с клиентом, в том числе обязательное обращение в офис, стало невозможным. Это вызвало бурный рост сервисов дистанционного обслуживания, в том числе дистанционного урегулирования.

Практически все лидеры страхового рынка из ТОП-10, и «Росгосстрах» в их числе, уже внедрили дистанционные сервисы, в том числе в части урегулирования убытков. Мы считаем, что главное — это цифровизация и автоматизация внутренних процессов и омниканальность в урегулировании убытков. И как вишенка на торте — клиентские WEB и мобильные приложения для его сопровождения в этом канале.

В «Росгосстрахе» автоматизировано подавляющее большинство бэк-офисных процессов: проверка факта заключения полиса, соответствие объекта страхования, периода страхования, осуществление выплаты, отправки ответа клиенту, отправка СМС-сообщений и телеграмм.

С 2020 года запущен процесс по онлайн-урегулированию убытков в добровольных видах страхования (моторные виды и ИФЛ), в марте 2022 года запущен процесс на новой платформе, которая с июля 2022 года перешла в промышленную эксплуатацию. Почти 70 % клиентов, обращавшихся в «Росгосстрах» с сообщением о произошедшем событии по договорам личного страхования и страхования имущества физлиц, высказали заинтересованность в использовании предлагаемой услуги. Ожидается, что к концу 2023 года по нескольким массовым видам страхования решение о выплате по 30 % убытков будет приниматься автоматически без участия сотрудника.

С декабря 2022 года запущены разъяснительные скрипты контакт-центра для мотивации перевода клиентов в онлайн. При этом регулярные замеры удовлетворенности процессом урегулирования убытков с ноября 2022 года демонстрируют стабильно высокие показатели на уровне 8,3 из 10.

ЧТО ДАЛЬШЕ?

Уже летом текущего года российские автолюбители смогут оценить уникальную возможность получать полный цикл услуг по урегулированию страховых случаев по ОСАГО на портале Госуслуг РФ. Это новый принципиальный шаг в развитии электронного страхования. Россия, возможно, единственная страна, где такой сервис будет предоставляться государством. В странах той же Европы, например при ДТП, люди просто обмениваются визитками, но там нет возможности урегулирования убытков онлайн.

20 %

Доля соглашений, подписанных в электронной форме

Электронный «европротокол», который стал первым суперсервисом в России, был создан в рамках правительственных поручений, направленных на повышение качества услуг для потребителей. ОСАГО является массовым, социально значимым видом страхования. Поэтому документы, необходимые при урегулировании убытков, было предложено перевести в электронный формат.

Первоначально дорожная карта содержала только возможность оформления извещения о ДТП в виде электронного документа, что исключает необходимость при этом оформлять данный документ на бумажном носителе. Необходимость потерпевшему лично приходить в офис страховой компании для оформления убытка сохранялась. Перевод в электронный вид всей процедуры по оформлению и получению страховой выплаты, причем по всем обязательным видам, стал особенно актуальным в период пандемии коронавируса. Но чтобы реализовать проект, нужно было внести изменения не только в закон об ОСАГО, но и в законы о страховании опасных производственных объектов и ответственности перевозчиков. Согласование всех изменений потребовало достаточно много времени, поэтому соответствующий закон был принят только летом прошлого года.

Что дистанционное урегулирование дает клиентам и страховой компании? Для клиента это возможность в удобной обстановке и в любое время суток заявить о страховом событии, передать необходимые документы и дальше взаимодействовать со страховой компанией, используя смартфон или компьютер. Исчезает необходимость ждать, пока придет СМС или письмо от компании, не нужно звонить в колл-центр. Можно моментально получить уведомление о статусе рассмотрения, принятом решении по событию.

Для страховой компании — это повышение привлекательности для клиентов, ведь приятнее работать с компанией, которая в любой момент может показать, что происходит с твоим обращением, а не ждать, когда поступит письмо в почтовый ящик.

Большая роль в развитии дистанционного урегулирования принадлежит Банку России. Именно по его инициативе в законодательство об ОСАГО была добавлена возможность урегулирования убытков по ОСАГО без обращения в офис страховщика. У страхового рынка были сомнения, например, стоит ли давать возможность клиентам проводить дистанционный осмотр ТС, не приведет ли это к росту злоупотреблений и мошенничеству. Но мы, как страховщики, оцениваем риски, стараемся обеспечить защитой интересы клиентов, интересы страховых компаний, поэтому решение регулятора как раз позволяет преодолеть осторожность рынка и реализовывать сервисы, которые помогают клиентам.

«Росгосстрах» поддерживает тренд на развитие дистанционного урегулирования, в том числе по ОСАГО, как одному из самых массовых сегментов убытков. Для нас это возможность повысить операционную эффективность и снизить расходы на процесс урегулирования, для клиентов — возможность максимально быстро получить возмещение и отремонтировать транспортное средство. Мы также планируем развивать подписание соглашений о сумме выплаты с клиентами в дистанционной форме. «Росгосстрах» уже использует этот формат в крупных городах: доля соглашений, подписанных в электронной форме, составляет свыше 20 % от всех соглашений.

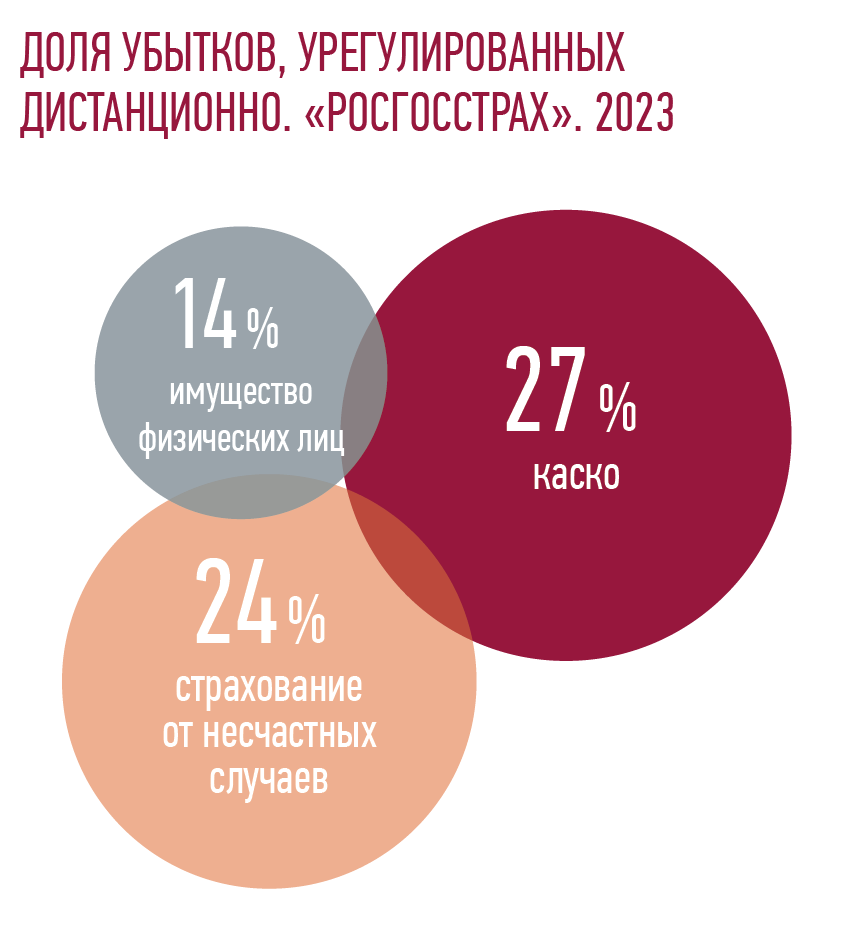

По каско доля убытков, урегулированных дистанционно, уверенно растет: если в 2022 году она составляла 19 %, то в 2023 году уже 27 %, и продолжает расти. Мы предоставляем возможность заявить убыток по каско дистанционно, неважно — произошло ДТП или возгорание ТС. При этом по сложным случаям мы можем запросить у клиента оригиналы документов. По ИФЛ такая доля составляет 14 %, по НС — 24 %.

ИНТЕГРАЦИЯ

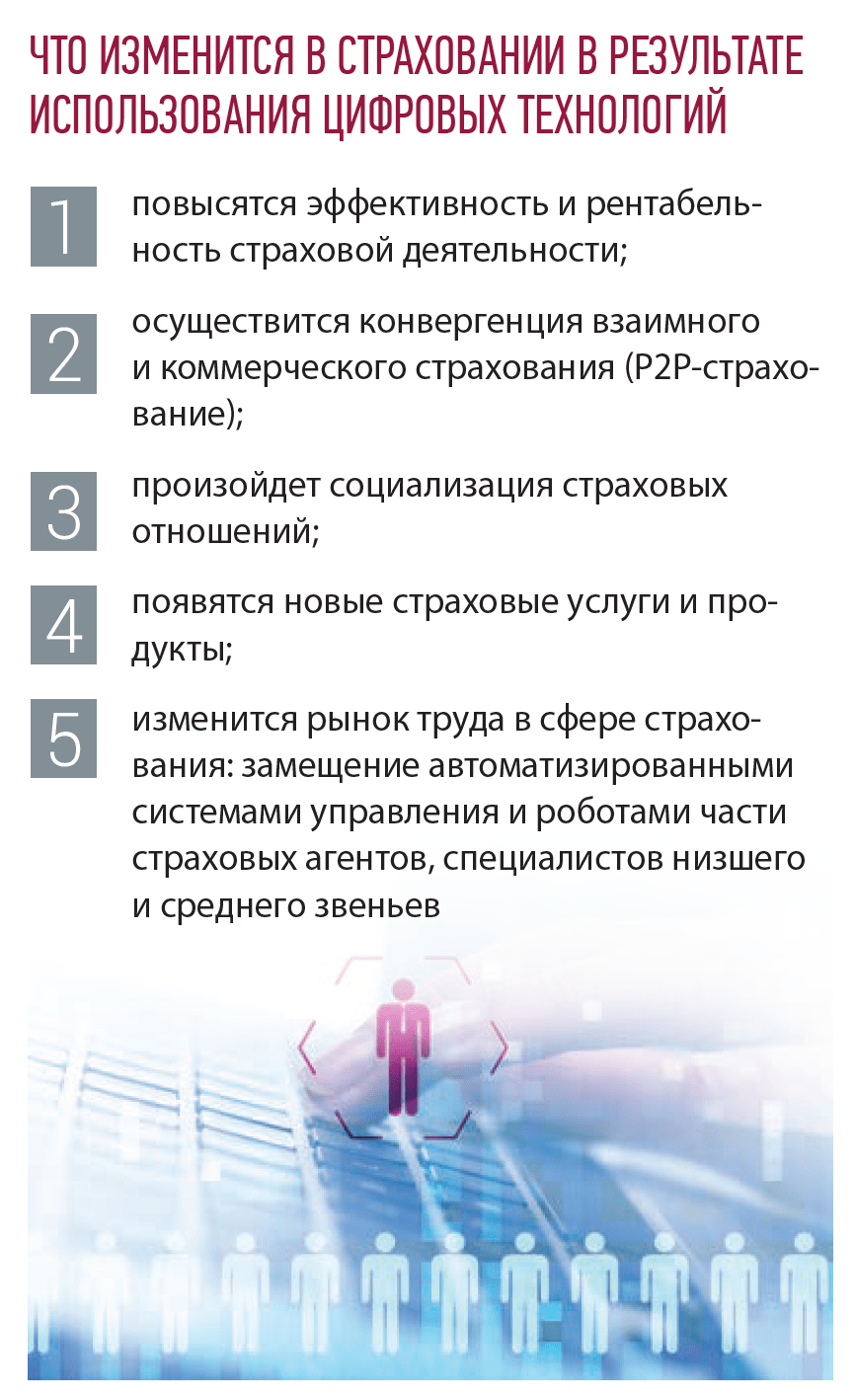

Развитие страхового рынка в России все больше зависит от внедрения новых технологий цифровой экономики, которые влияют на технологию страхования, но не изменяют его экономической сущности.

Цифровизация, в принципе, считается дорогим проектом, но в среднесрочной и долгосрочной перспективе она станет обязательным условием конкурентоспособности любой страховой компании. Большей частью она проводится для удобства клиента, для повышения качества его обслуживания, а не для быстрой прибыли. Если сервис окажется удачным и через него будет проходить большое количество заявлений, то, возможно, это приведет к определенной оптимизации затрат у страховщиков.

Электронное урегулирование убытков технически является очень сложным проектом, возможно, наиболее сложным среди остальных проектов Госуслуг. Организация страховой выплаты — это многосторонний процесс, предусматривающий большое количество участников, большое количество разнообразных документов и форматов передачи информации.

С 15 июля будет доступно урегулирование ОСАГО по «европротоколу». С 1 января 2025 года электронное урегулирование убытков должно осуществляться по всем видам обязательного страхования, включая страхование ответственности владельцев опасных производственных объектов и страхование ответственности перевозчика. Задача страховщиков сейчас — обкатать технологию и выявить тонкие места. Все силы направлены на то, чтобы с середины июля проект заработал без ошибок в полном объеме. Кроме того, по указанным видам страхования необходимо урегулировать убытки по здоровью и имуществу, а это требует от страховщиков отработки взаимодействия с рядом других государственных структур для получения от них необходимых сведений.

Самое сложное — это интеграция. До сих пор взаимодействие строилось между страховщиками и РСА, но в данном проекте союз страховщиков выступает только в роли координатора. Страховые компании захотели напрямую общаться с государственными сервисами. Таким образом, встала задача обеспечить единый стандарт коммуникации с сервисом Госуслуг для страховщиков. Предусмотрена стандартная процедура для обеспечения правильного обмена информацией, включающая набор требований, которым должна соответствовать страховая компания.

Несмотря на то, что урегулирование ОСАГО идет по единому закону, разница в процессах конкретных страховщиков есть: кто-то сообщает информацию потерпевшему в виде СМС-сообщения, кто-то звонит по телефону, кто-то направляет уведомление по почте, применяются разные подходы для согласования и назначения осмотра поврежденного автомобиля. Нам сейчас нужно выстроить единый процесс для всех практически с нуля.

Страховщики совместно с РСА описали в качестве технического задания для Министерства цифрового развития, связи и массовых коммуникаций РФ весь процесс взаимодействия клиента и страховой компании. Это базовый документ, на основе которого уже начата реализация сервиса на ЕПГУ. Сейчас идет финальная стадия согласования со всеми страховыми компаниями.

Но важно понимать, что не все процессы могут обрабатываться Минцифрой. Например, процедуру осмотра Госуслуги пока не могут автоматизировать, поскольку там подключаются подрядчики страховой компании — эксперты, станции технического обслуживания и др. В этой части будет реализовано информирование клиента через личный кабинет.

ТРАНСФОРМАЦИЯ НУЖНА ВСЕМ

Люди привыкли, что до них дойдут, ожидают, что сотрудник компании сам приедет, все расскажет, объяснит, что изменилось за прошлый год, что и почему подорожало, как можно удешевить страховку и так далее. Это устоявшийся образ, привычка, которую за один день не изменишь. И это еще одна из причин, по которым страховой бизнес пока объективно не может охватить цифровизацией весь клиентский сектор. Не только страховщики, но и определенная часть клиентов пока просто не готовы к полному переходу в цифру.

Кроме преодоления сложностей, связанных со спецификой страхового бизнеса, для взрывной цифровизации нужна интенсификация законотворческого процесса. Это вопросы, касающиеся, например, обязательного страхования жилья, которого у нас сейчас нет, или ряда законодательных моментов в сфере безопасности дорожного движения. Оперативное решение этих вопросов на государственном уровне могло бы ускорить трансформацию отечественного страхового рынка, что будет отвечать ожиданиям всех заинтересованных сторон.