- 10 марта, 2022

ВСЕ СТРАХОВЩИКИ В КАРМАНЕ

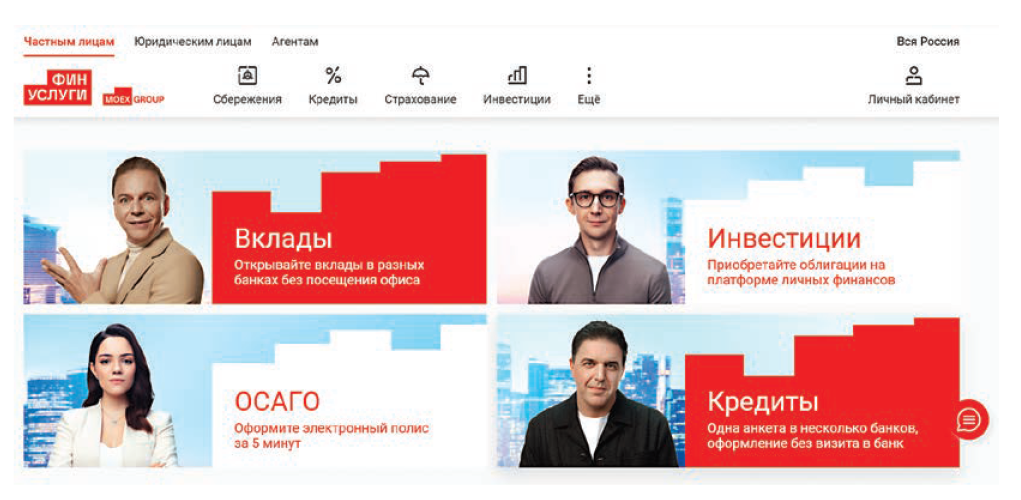

Платформа личных финансов Финуслуги, реализованная Московской биржей, расширяет возможности для клиентов и позволяет им получать лучшие условия в области страхования и банковских услуг. Ключевая задача проекта — сделать финансовые продукты доступными для населения всей страны, считает управляющий директор проекта Финуслуги Московской биржи Игорь Алутин.

Современные страховые технологии: Как Вы оцениваете результаты работы страхового блока маркетплейса Финуслуги в прошлом году? Что препятствовало, а что помогало развитию?

Игорь Алутин: У нас достаточно успешный рост: количество клиентов, которые покупают страховые и прочие услуги на маркетплейсе, ежемесячно увеличивается.

Напомню, что сервис продажи ОСАГО появился на Финуслугах в конце 2020 года и сейчас по страхованию мы видим, что ежемесячно десятки тысяч человек покупали полисы ОСАГО на нашей платформе.

По итогам первого полного года работы можно сказать, что мы предложили нужный сервис, людям нравится пользоваться нашей платформой. Финуслуги — удобный инструмент для управления финансами и покупки страховых продуктов, в частности.

Человеку достаточно ввести номер автомобиля, а система предложит доступные варианты полисов — клиенту останется выбрать подходящие условия. Для покупки полиса потребуется обычный набор документов: водительское удостоверение, паспорт владельца автомобиля, свидетельство о регистрации или паспорт транспортного средства. Обычно таким образом люди получают предложение на более выгодных условиях, чем, например, при пролонгировании текущих полисов у своего страховщика. В этом и заключается суть покупки через платформу — возможность с комфортом выбрать лучшие условия и сразу заключить договор, получив полис на почту.

Кроме того, в конце 2020 года мы запустили масштабную рекламную кампанию Финуслуг, где акцентируем внимание и на ОСАГО, поэтому все больше людей узнают о нашей платформе и покупают на ней автостраховку. Сотни тысяч россиян стали нашими клиентами в 2020 году. Самому старшему покупателю было 97 лет, а самым молодым — по 18 лет.

Конечно, остаются еще какие-то сложности, связанные, в частности, с несовершенством страхового рынка. Например, страховщики часто ограничивают онлайн-выдачу по некоторым категориям клиентов — с небольшим стажем или с высоким уровнем аварийности. В конце 2021 года были приняты поправки в законодательство об ОСАГО, которые предусматривают расширение тарифного коридора, и мы уже видим рост одобрений по таким клиентам.

ССТ: Как Вы выстраиваете работу со страховщиками?

И. А.: Важным событием прошлого года стало приобретение электронной платформы по подбору страховых и банковских продуктов INGURU. Эта компания сейчас полностью интегрирована в нашу команду, что очень положительно сказалось на росте числа клиентов и компаний-партнеров.

Мы сотрудничаем со всеми основными игроками страхового рынка. Если у страховой компании есть лицензия на продажу полисов ОСАГО, мы можем подключить ее к Финуслугам.

Сегодня у нас представлено около 20 страховых компаний. Работа по интеграции с нашим сервисом новых страховщиков продолжается. Например, в конце 2021 года мы стали работать с СК «Сбербанк страхование».

ССТ: Какие виды страхования и страховые продукты Вы считаете наиболее приспособленными для продажи через маркетплейс и почему?

И. А.: Смысл существования финансовой платформы в том, чтобы предоставить россиянам недискриминационный доступ к финансовым продуктам разных поставщиков на равных условиях. В этом отно-

шении можно сказать, что любой страховой продукт может быть оформлен через маркетплейс.

На Финуслугах мы планируем представить широкий спектр страховых продуктов и двигаемся в этом направлении. После ОСАГО в 2021 году мы запустили ипотечное страхование, сейчас активно занимаемся внедрением каско.

Ипотечное страхование, на наш взгляд, сейчас является локомотивом продаж. Оно пользуется высоким спросом, потому что по разным оценкам до 70 % жилой недвижимости в России приобретается в ипотеку.

Страхование в той или иной степени является обязательным продуктом при ипотечном кредите, поэтому наша миссия — дать клиенту возможность выбора лучших продуктов по выгодной стоимости. Это и страхование залога, и страхование жизни заемщика, и титульное страхование — абсолютно все виды, выбор которых обусловлен требованиями банка, выдающего ипотеку.

Ипотечное страхование, на наш взгляд, сейчас является локомотивом продаж.Оно пользуется высоким спросом, потому что по разным оценкам до 70 % жилой недвижимости в России приобретается в ипотеку. Страхование в той или иной степени является обязательным продуктом при ипотечном кредите.

ССТ: Сейчас при оформлении ипотеки или потребительского кредита банки предлагают преимущественно продукты страховых компаний, входящих в одну с ним финансовую группу. Вы сможете обеспечить выбор именно лучшего страхового продукта для клиента, разорвав связь банка и страховщика?

И. А.: На мой взгляд, вопрос совершенно рабочий, каких-то проблем в этом мы не видим. Для жителей страны должен быть обеспечен выбор финансовых продуктов.

С навязыванием и мисселингом мегарегулятор активно борется. Сейчас какого-то сильного навязывания банками «своих» страховых продуктов мы не видим. Возможно, мы уже преодолели это негативное явление. При этом у любого банка и сейчас существуют списки аккредитованных страховщиков. Но клиент может выбирать — совершенно не обязательно страховаться у страховщика, которого предлагает поставщик банковского продукта.

Обычно проблема заключается в том, что человек сам вынужден искать подходящий продукт, изучая сайты страховых компаний. Наш сервис позволит ему сделать этот выбор гораздо быстрее. Финуслуги позволяют все необходимые действия сконцентрировать в одном месте: и ипотеку оформить (или потребительский кредит), и подобрать нужную страховую защиту.

ССТ: В этом — ваша миссия?

И. А.: Наша ключевая задача — сделать доступными финансовые продукты для населения нашей страны. В этом ключе мы ведем переговоры с различными поставщиками финансовых услуг, в том числе с банками, страховыми компаниями.

Особенно важно дать возможность выбора финансовых продуктов в регионах, где он сейчас ограничен работой небольшого числа банков и страховых компаний. Наш маркетплейс позволит предоставить клиентам широкий выбор и получить лучшие условия.

Очень хороший сервис у нас реализован при выборе потребительского кредита: мы предоставляем клиенту возможность выбрать программу из широкого набора опций и услуг.

ССТ: Какие еще продукты вы планируете внедрять?

И. А.: Если говорить о планах, то мы работаем над запуском продуктов добровольного медицинского страхования для физических лиц. Наша задача — дать этот продукт всему населению России, причем в наших планах предоставить линейку продуктов от разных компаний с тем, чтобы потребитель мог выбрать лучшее для себя предложение.

Мы ведем переговоры о запуске продукта с крупнейшими страховщиками. На рынке есть очень интересные программы по ДМС.

Мы сейчас ведем активные переговоры, рассматриваем API-спецификации, как эти продукты к нам поставить. В ближайшие полгода продукты ДМС у нас обязательно появятся. Мы видим в них хороший потенциал, потому что большинство населения даже не знает, что такие продукты существуют и, кроме того, что у них может быть хороший выбор таких продуктов.

ССТ: Может ли маркетплейс формировать осознанный спрос на страховые продукты?

И. А.: Прежде всего, что такое осознанный спрос? Во-первых, до клиента нужно донести, что страхование — это нужный продукт, и что клиенту нужно страховать свои риски. Вторая история — создать некий конструктор под запросы клиента и помочь сформировать необходимый именно этому клиенту продукт.

У нас уже есть наработки со страховыми компаниями, с которыми мы такой конструктор создаем. Клиент для себя в корзину собирает опции и сервисы, как кубики. В результате для него формируется индивидуальный договор страхования.

Сложившаяся на страховом рынке практика подразумевала продажу «коробок». Но мы сейчас идем гораздо дальше и создаем необходимый сервис для индивидуальной сборки.

Важная задача для нас — популяризация и продвижение страховых услуг, повышение финансовой грамотности, чтобы клиенты делали действительно осознанный, самостоятельный выбор. Мы плотно работаем с Ассоциацией развития финансовой грамотности (АРФГ), размещаем на нашем сайте статьи, разъясняющие смысл того или иного продукта. Мы есть в Instagram и Telegram, собираемся запускать свой журнал — уже наполняем его статьями, ведем активную просветительскую работу.

ССТ: Задействуете ли вы страховых агентов?

И. А.: У нас большая агентская сеть. Наши агенты продают и банковские продукты (вклады и кредиты), и страховые. Для их работы создан целый портал, есть мобильное приложение, сайт, CRM-система, с помощью которых агенты могут продавать все продукты, которые у нас доступны на сайте.

Хочу привести один яркий пример. Мы дали возможность агентам, которые продают ОСАГО, продавать депозиты. За депозит при определенных суммах и условиях платим до 5 тыс. руб. Так у нас один агент за декабрь продал 70 депозитов и заработал 350 тыс. руб. То есть мы, помимо того, что для населения предоставляем выбор лучших финансовых продуктов, даем возможность людям заработать дополнительно на агентском сервисе.

Мы хотим сделать некий «банк в кармане» для агентов. За ОСАГО все привыкли к агенту ходить, а вот чтобы вклад открыть или кредит оформить, все идут в банк.

Наша задача — обеспечить агенту, который может профессионально консультировать по страхованию или другим финансовым услугам, широкий выбор инструментов, позволяющий хорошо зарабатывать.