- 28 августа, 2024

НБКИ: в июле 2024 года существенно сократились доли самых массовых групп ипотечных заемщиков в возрасте от 30 до 50 лет

По данным 3 000 кредиторов, передающих сведения в Национальное бюро кредитных историй (НБКИ), в июле 2024 года по сравнению с предыдущим месяцем (рекордном по выдаче ипотеки июне 2024 года) в структуре выданных ипотечных кредитов существенно сократились доли наиболее массовых групп заемщиков: от 30 до 40 лет – на 2,0 п.п. до 40,0% и от 40 до 50 лет – на 2,7 п.п. до 24,5% (Таблица 1).

Таблица 1. Структура заемщиков по количеству выданных ипотечных кредитов по возрастам в РФ в июне-июле 2024г.

| Возраст заемщиков | Доля в общем кол-ве выданных ипотечных кредитов, в % | Динамика,

в п.п. |

|

| июнь

2024 года |

июль

2024 года |

||

| моложе 30 лет | 19,5% | 21,3% | 1,7 |

| от 30 до 40 лет | 42,0% | 40,0% | -2,0 |

| от 40 до 50 лет | 27,2% | 24,5% | -2,7 |

| от 50 до 60 лет | 9,2% | 10,8% | 1,6 |

| старше 60 лет | 2,1% | 3,4% | 1,3 |

В то же время в июле 2024 года по сравнению с предыдущим месяцем в структуре выдачи ипотеки выросли доли граждан в возрастных диапазонах моложе 30 лет и старше 50 лет. Так, доля заемщиков в возрасте до 30 лет за месяц выросла на 1,7 процентного пункта (п.п.) и составила 21,3%. В свою очередь доля ипотечных заемщиков от 50 до 60 лет за тот же период увеличилась на 1,6 п.п., составив 10,8%, а граждан старше 60 лет – на 1,3 п.п. до 3,4%.

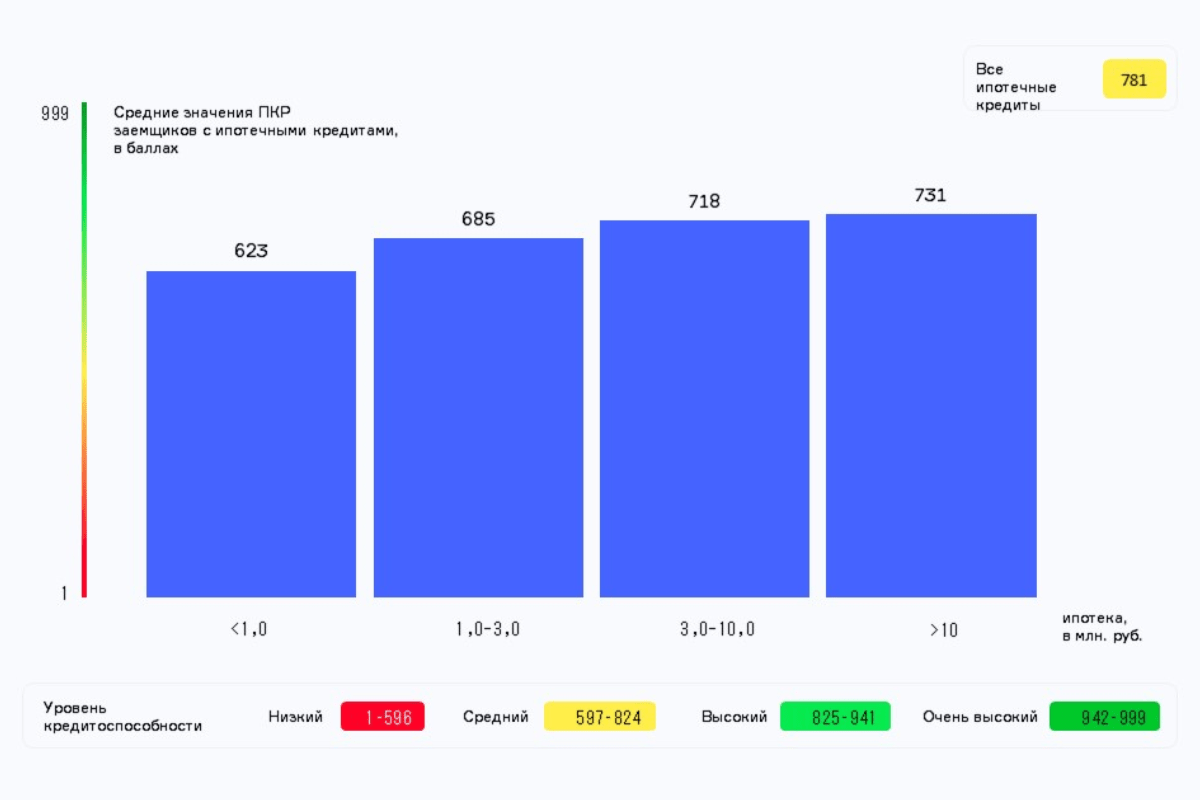

Среднее значение Персонального кредитного рейтинга (ПКР) заемщика по ипотеке составляет 781 балл (минимальное значение – 1 балл, максимальное – 999 баллов).

«На фоне существенного сокращения льготных ипотечных программ в июне текущего года, уже в июле произошли не характерные для возрастной структуры выданных ипотечных кредитов изменения – сократились доли наиболее массовых групп заемщиков от 30 до 50 лет, — констатирует директор по маркетингу НБКИ Алексей Волков. – Стоит отметить, что граждане среднего возраста являлись одними из основных потребителей упомянутых льготных программ, в особенности семейной ипотеки. Дополнительными факторами выступили регуляторные ограничения для повторного использования льготных программ в инвестиционных целях».