- 18 сентября, 2024

ЧРЕЗВЫЧАЙНЫЕ УРОКИ

Катастрофические по своему влиянию на урожай погодные явления стали в этом году испытанием для системы агрострахования, которое она с честью выдержала — аграрии оперативно получили более миллиарда рублей страховых выплат, их доверие к агростраховщикам растет. Однако в агростраховании еще на этапе решения — целый ряд задач, о которых в своем интервью рассказал президент Национального союза агростраховщиков Корней Биждов.

ССТ: В каком направлении сегодня развивается агрострахование?

Корней Биждов: Развитие страхования с государственной поддержкой как ни один другой вид имущественного страхования зависит от позиции государственных органов, прежде всего — Минсельхоза, Минфина, Банка России и законодателя. Именно это является ключевым фактором, влияющим на состояние такого вида страхования.

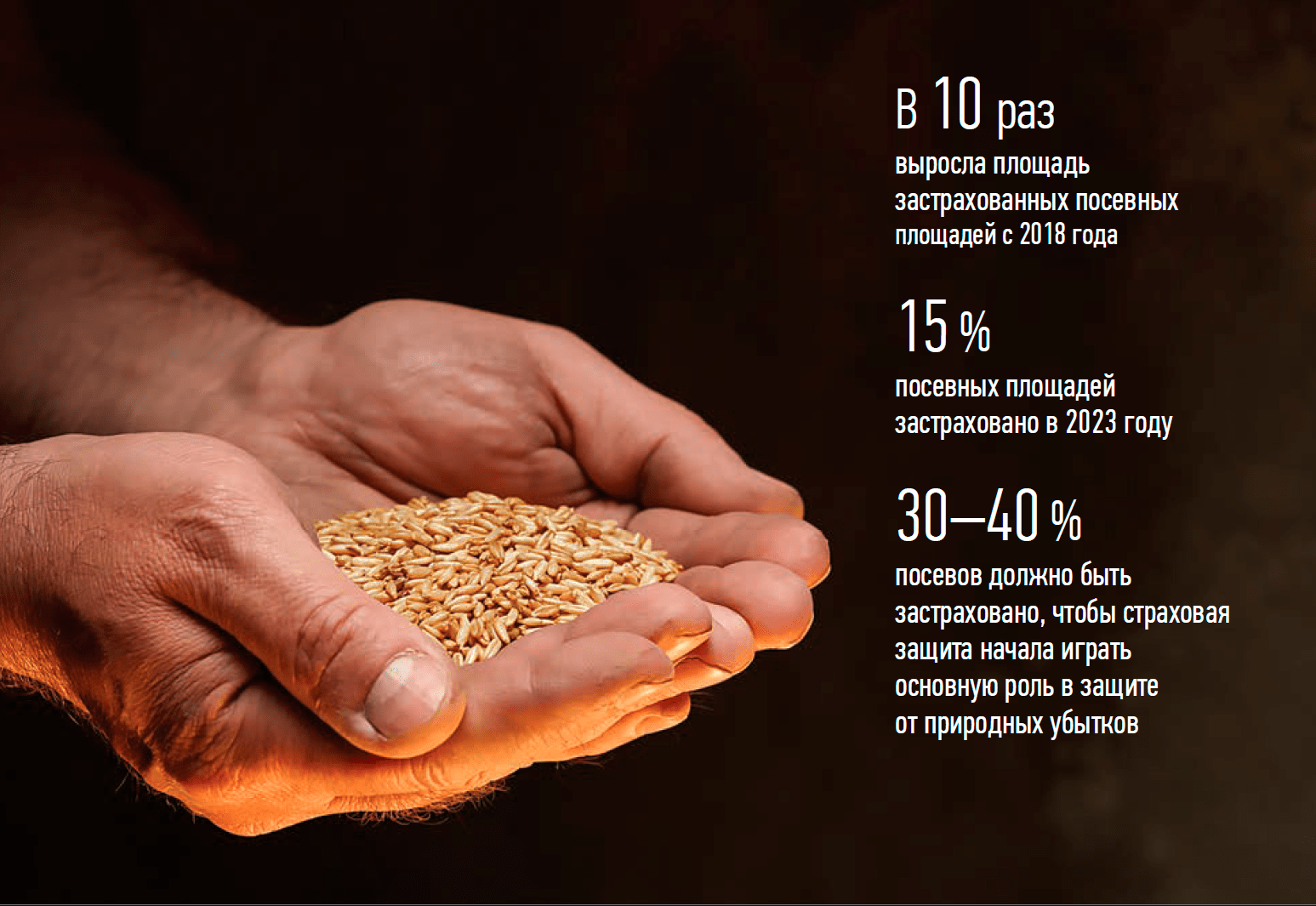

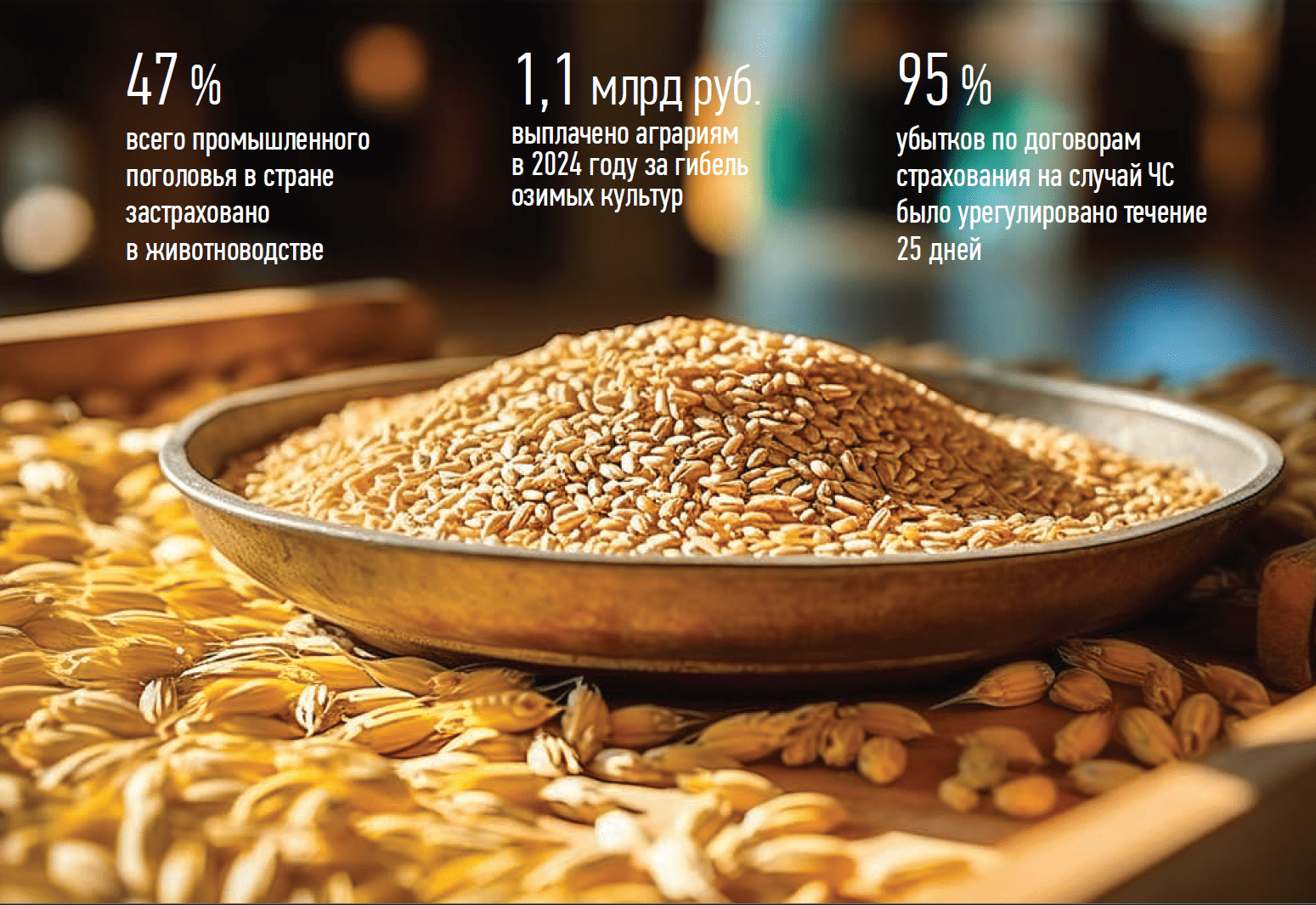

Сегодня все участники процесса — и ведомства, и страховое сообщество — выражают неудовлетворение уровнем проникновения страхования в растениеводстве. Да, за пять лет он вырос почти в 10 раз: в 2018 году было застраховано только 1,5 %, а в 2023 году — уже около 15 % посевных площадей, около 12,7 млн га. Но, чтобы страховая защита начала играть основную роль в защите от природных убытков, как показывает мировая практика, посевы должны быть застрахованы на 30–40 %. В страховании животноводства этот уровень уже превышен и составляет около 47 % всего промышленного поголовья в стране. В растениеводстве прошлой осенью при страховании озимого сева было застраховано 29–30 % засеянной под зиму пашни, что уже является хорошим показателем. Кстати, именно это позволило выплатить аграриям более 1,1 млрд руб. только за гибель озимых культур.

Все согласны с тем, что над задачей расширения охвата страхованием в растениеводстве нужно активно работать. Основными же направлениями развития агрострахования на ближайшие 2–3 года останутся увеличение доли застрахованных посевов до 30–35 % и обеспечение качества страховой защиты, включая упрощение основных процедур по заключению договоров и урегулированию убытков. Мы считаем важной и дальнейшую диверсификацию страховых программ, которые предлагаются аграриям. В частности, мы разработали правила страхования сельхозкультур по индексу урожайности и сейчас обсуждаем их с ведомствами. Еще одно направление, которое мы развиваем уже много лет, остается актуальным: дальнейшая цифровизация бизнес-процессов и расширение применения инструментов космомониторинга.

Хочу подчеркнуть, что многие элементы дальнейшего развития агрострахования связаны с позицией региональных органов АПК на местах. В связи с этим мы выступаем за постепенный переход к стратегическому планированию управления рисками АПК на уровне регионов, в котором страхование должно быть одним из главных элементов.

Субсидирование агрострахования — этот способ для государства сохранить те огромные средства, которые вкладываются в развитие АПК. Эти суммы уже составляют около 0,5 трлн руб. в год.

ССТ: Какую ценность в этом страховании видит государство?

К. Б.: Субсидирование агрострахования — этот способ для государства сохранить те огромные средства, которые вкладываются в развитие АПК. Эти суммы уже составляют около 0,5 трлн руб. в год.

Госбюджет как главная «финансовая емкость» страны субсидирует аграриев по всем направлениям их деятельности, начиная от закупки семян до сохранения нулевой ставки налога на прибыль, обеспечивает льготное кредитование. Такая практика существует повсеместно в странах с развитой экономикой. Иного способа сохранения АПК нет, сам по себе агробизнес несет высокие риски природного и экономического характера.

В этом году погода бросила вызов системе агрострахования, и в каком-то смысле «протестировала» новую программу защиты урожая на случай ЧС, которая применяется с 2022 года, получив активное распространение в прошлом году — в ней приняли участие 50 регионов.

Если бы не было агрострахования, государству приходилось бы в дополнение к субсидированию производства компенсировать напрямую из бюджета убытки аграриев от частой реализации всевозможных природных рисков. Страхование — это единственный инструмент, позволяющий каким-то образом защитить сельхозпроизводителя от наступления опасных природных явлений.

ССТ: Какая разница — субсидировать страхование или компенсировать потом убытки?

К. Б.: Примерно такая же, как между страхованием любых других рисков и созданием резервов на случай непредвиденных убытков. Для государства это и дешевле и проще, и снимает с него несвойственные ему функции. Государство ведь не несет ответственности за засухи, заморозки или иные природные события, которые ежегодно наносят ущерб АПК. Его помощь агробизнесу — это меры, направленные на продовольственную безопасность страны, на сохранение агропроизводства. Но даже если конкретное сельхозпредприятие располагает собственными мощными резервами, масштабная засуха или заморозки, подобные тем, которые были в мае этого года, могут полностью разорить его. Для того чтобы этого не произошло, и сельхозпроизводитель не пришел бы вновь просить денег из бюджета на восстановление своего бизнеса, и необходимо агрострахование.

Можно спросить, конечно, почему необходима господдержка в страховании аграрного сектора? Если бы не было субсидирования страхового взноса, то для всех аграриев, включая крупнейшие холдинги, это страхование было бы неподъемным по цене, поскольку климатические риски имеют очевидную растущую частотность и разрушительный характер. Это дополнительная помощь аграрию для сохранения средств, которые он потратил на свой бизнес. Но на практике, когда аграрии видят ценность страховой защиты, дальше они интересуются страхованием и без государственной поддержки. Вариантов страхования агробизнеса должно быть много самых разных.

ССТ: Процесс урегулирования убытков по ЧС, которые произошли в этом году, выявил какие-то новые проблемы, над которыми нужно поработать?

К. Б.: В этом году погода бросила вызов системе агрострахования, и в каком-то смысле «протестировала» новую программу защиты урожая на случай ЧС, которая применяется с 2022 года, получив активное распространение в прошлом году — в ней приняли участие 50 регионов. Возвратные заморозки в мае привели к объявлению ЧС в 11 регионах, при этом посевы были застрахованы по ЧС практически везде (за исключением ЛНР, которая пока не подключена к системе агрострахования). Это был первый опыт такого масштабного с точки зрения регионального охвата урегулирования убытков по программе ЧС. В течение всего лишь одного месяца компании НСА выплатили в сверхускоренном порядке более миллиарда рублей.

Одной из причин необходимости быстрого погашения убытка была потребность застрахованных хозяйств в средствах на организацию пересева, так как страховой случай произошел весной. Я предполагаю, что такой скорости урегулирования убытков имущественных видов страхования, с охватом столь обширной территории не было ранее известно на нашем рынке. Основная часть выплат была осуществлена в течение максимум 15 дней после получения акта. И это при том, что суммы выплат достигали десятков миллионов рублей — максимальная из них составила 98 млн руб. в адрес одного хозяйства. В течение 25 дней мы урегулировали 95 % убытков по договорам страхования на случай ЧС и уже получили много слов благодарности, в том числе на высоком уровне. Я хотел бы особенно поблагодарить коллег из компаний «РСХБ-Страхование», «АльфаСтрахование», «Росгосстрах» за высокопрофессиональный и ответственный подход к делу в тот сложный период.

Если говорить о выявленных проблемах, то основная из них заключалась в том, что некоторые регионы оказались не совсем готовы к одномоментному обследованию большего количества пострадавших полей.

Когда объявлено ЧС, и произошла гибель урожая, областные власти должны организовать комиссии во всех районах, которые осматривают каждое пострадавшее поле и составляют акты о масштабах повреждения. С момента получения такого акта страховой компанией стартует урегулирование убытка. Для страховщиков в ряде регионов проблемой стало получение этих актов — у комиссий просто не хватало времени и возможностей для проведения осмотра.

С качеством составленных актов тоже возникли проблемы. Несмотря на то, что форма такого документа стандартна и утверждена Минсельхозом, заполнение было порой неполным или неправильным. Страховщики не могли принимать такие акты. Порой комиссия осматривала повреждения, а акт не составляла. И таких нервозных ситуаций было немало, каждую приходилось урегулировать в ручном режиме Минсельхозу, НСА, страховым компаниям и регионам.

Хочу отметить, что в некоторых регионах ЧС было объявлено впервые. Не все ответственные лица понимали, как действовать и что от них требуется. То есть вторая категория вскрывшихся проблем лежит в информационной плоскости — коммуникациях, исполнении требуемого алгоритма взаимодействия всех участников процесса.

ССТ: Как будут решаться выявленные проблемы?

К. Б.: Выводы сделаны. В течение месяца практика урегулирования убытков при масштабных ЧС была отработана. Сейчас мы предложили Минсельхозу алгоритм взаимодействия всех сторон, который сформировался на практике, и министерство согласилось утвердить его в форме своего рода рекомендаций. То есть, в них будет указано, что и когда каждая из сторон делает при объявлении ЧС.

Выводы сделаны. В течение месяца практика урегулирования убытков при масштабных ЧС была отработана. Сейчас мы предложили Минсельхозу алгоритм взаимодействия всех сторон, который сформировался на практике, и министерство согласилось утвердить его в форме своего рода рекомендаций.

ССТ: Какие уроки могли вынести аграрии из этой ситуации?

К. Б.: Большинство аграриев, которые ради удешевления полиса выбрали большие франшизы, об этом сильно пожалели. Все, у кого была минимальная франшиза в размере 10 %, получили хорошие страховые выплаты, а применение более высокой франшизы либо их уменьшило, либо и вовсе сделало невозможным получение возмещения.

ССТ: Какие могут быть аргументы для того, чтобы убедить аграриев уменьшить франшизу и перестать экономить на страховом взносе?

К. Б.: Есть разные варианты. Можно внести изменения в закон о снижении максимальной франшизы, например, до 25 %.

Если говорить о мультирисковой программе страхования, то при ее использовании возникают случаи неоправданного сокращения покрытия также и за счет выбора рисков. В целях экономии аграрии порой выбирают для включения в полис риски, которые редко реализуются на их территории, устанавливают слишком высокие франшизы. Но так может теряться смысл страхования. Эта проблема уже обозначена на государственном уровне, предпринимаются меры к сокращению таких практик.

ССТ: В начале года Минсельхоз и НСА согласовали дорожную карту мер в части развития сельхозстрахования. Что в ней самое важное?

К. Б.: Дорожная карта посвящена задаче повышения эффективности страхования. Количественный рост проникновения агрострахования мы уже реализуем. Теперь нужно работать над качеством страховой защиты. Это главный тезис дорожной карты.

Понятие качества в том числе включает и злоупотребление франшизами, которое мы обсуждали. Необходимо, чтобы страховщики и аграрии сознательно выбирали актуальные риски, реализуемые на данной территории. Должна быть прозрачной и понятной процедура заключения договора страхования. И, самое главное, должна быть четкой процедура урегулирования убытков.

Одна из главных инициатив этой дорожной карты — сокращение сроков выплат по мультирисковому страхованию. По этой программе для урегулирования убытка требуется зафиксировать официально, что урожай застрахованной культуры снизился. Но этот этап Росстат обеспечивает только в IV квартале, в то время как уборка сельхозкультуры может произойти уже в июле, и пострадавшему хозяйству нужна страховая выплата сразу, чтобы вести осеннюю посевную.

НСА вносит изменения в правила страхования: страховщики уже готовы 50 % подтвержденного ущерба перечислять в качестве предварительной выплаты, не дожидаясь конца года и получения статотчетности для расчета потери урожая. По окончании уборочной будет выплачиваться вторая часть страхового возмещения. Это очень существенный шаг.

ССТ: А как планируется развивать страхование животных?

К. Б.: В целом ситуацией со страхованием в животноводстве мы удовлетворены: порядка 47 % поголовья у нас застраховано. Самые большие показатели охвата — в свиноводстве и птицеводстве. Понятно, что это связано с риском африканской чумы свиней и птичьего гриппа.

Тем не менее, у нас есть сегменты, которые еще слабо охвачены. По страхованию крупного рогатого скота мы практически с нуля поднялись до 20 % охвата. Главное, что стимулирует фермеров, это привязка других субсидий к наличию страховой защиты. Субсидирование с учетом наличия или отсутствия страхового полиса — мировая практика и главный механизм внедрения страховых продуктов в АПК.

ССТ: При таком охвате, при таких объемах страховых выплат — аграрий в страхование поверил?

К. Б.: После майских заморозков доверие к страховым компаниям выросло. Но это совершенно не означает, что сознание наших аграриев радикально изменилось. Как большинство наших предпринимателей, сельхозпроизводители не будут спешить страховаться, если наличие заключенного договора страхования не будет давать им дополнительных льгот. На страховании стараются экономить. Нужно не заставлять страховаться, а механизмом косвенного стимулирования подталкивать к страхованию.

ССТ: Какие задачи вы должны решить до конца этого и в начале следующего года?

К. Б.: Прежде всего, сконцентрироваться на изменении процедур, обеспечивающих качество страховой защиты. Кроме сроков, есть еще проблема недостаточности количества метеостанций на территории России. Частично мы эту проблему решили, введя программу страхования на случай ЧС. Сейчас рассматриваем варианты решений для мультирисковой программы.

Нам нужно развивать страхование садоводства, которое в этом году опять масштабно пострадало от заморозков. Мы уже подготовили предложения по защите основных рисков садоводов. В Минсельхозе на утверждении — изменения в нормативную базу, которые позволят открыть новое направление страхования — страховать качество плодов.

Большой потенциал мы видим в развитии страхования овцеводства. Возможно, это планы на начало следующего года.

Следующее направление (и здесь мы рассчитываем на оптимистичные сроки) — в 2025 году утвердить программу индексного страхования. Она страховщиками уже разработана, и сейчас проходит межведомственные согласования.

ССТ: Вы продолжите проводить мероприятия по финансовой грамотности?

К. Б.: Все эти годы мы проводили много мероприятий по повышению финансовой грамотности и разъяснению ценности страхования среди аграриев. В этой работе нам очень сильно помог аграрный комитет Совета Федерации, за что ему огромное спасибо. Благодаря этой работе произошла смена акцентов. Раньше мы убеждали аграриев, что им надо страховаться, и чаще всего слышали в ответ: «Зачем нужна эта страховка? Зачем на это тратить деньги?» Сейчас таких вопросов меньше. Есть вопросы о том, как правильно заключить договор страхования, от каких рисков лучше страховаться, как грамотно выбрать франшизу, чтобы не потерять в страховой выплате. То есть вопросы ушли в технологическую плоскость, что показывает, что многие аграрии начали понимать ценность страховой защиты.

У меня нет иллюзий: еще многие аграрии, если бы не было стимулирующих механизмов, договоры не заключали. Но мы видим, что некоторый перелом в их сознании все-таки произошел. А дальше мы должны продолжать работать.

Посчитали: в 2023 году мы провели более 100 мероприятий с аграриями, самого разного формата и на разном уровне. То есть, в среднем информационно-разъяснительные семинары, круглые столы проходили раз в три дня. А если говорить про сельхозсезон, то перед полевыми работами мероприятия проходили практически через день. Эту работу мы обязательно продолжим.