- 18 сентября, 2024

ЭФФЕКТИВНОСТЬ ДОКАЗАНА

Ситуация с майскими заморозками дала агропроизводителям возможность оценить эффективность страхования от ЧС для защиты от климатических сюрпризов. По мнению первого заместителя Министра сельского хозяйства Елены Фастовой, сегодня наступил переломный момент в доверии к страховщикам.

ССТ: В этом году страховщики выплачивали рекордные суммы компенсаций убытков аграриям в связи с весенними заморозками. Как Вы оцениваете эффективность страхования как финансового инструмента для поддержки деятельности сельхозтоваропроизводителей?

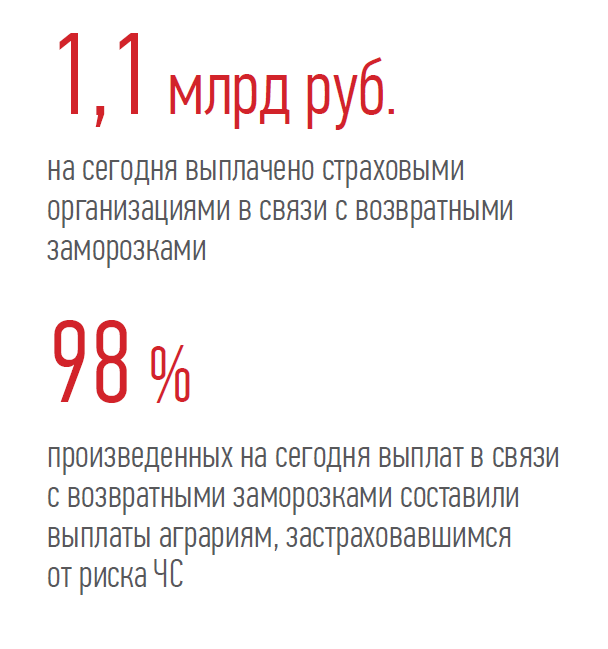

Елена Фастова: Мы уделяем особое внимание агрострахованию, так как этот инструмент создан для поддержки стабильной работы АПК. Ситуация с майскими заморозками показала его эффективность. От возвратных заморозков пострадали многие регионы нашей страны, в 10 из них был введен режим ЧС федерального характера. Посевы, в основном озимые, были полностью уничтожены. Убытки заявлены на сумму 2,6 млрд руб.

Благодаря скоординированной Минсельхозом России работе выплаты по договорам страхования от ЧС осуществлялись в максимально короткие сроки. Первую компенсацию аграрии получили уже на третий день после подписания акта комиссией по ЧС. Аграрии получили выплаты в течение 10 дней после подачи заявления и успели пересеять пострадавшие поля.

Остальные компенсации по договорам «мультирискового» страхования будут произведены по итогам уборки урожая, если действительно будет показан недобор урожая. Мы также обсудили со страховыми компаниями возможность авансирования некоторых выплат. Считаем, что система агрострахования на случай ЧС со своей задачей справилась и показала свою эффективность.

ССТ: А ранее были сомнения?

Е. Ф.: Агрострахование с господдержкой работает давно, но механизм страхования на случай чрезвычайных ситуаций введен только с 2022 года. Когда мы его запускали, было много сомнений: страховщики опасались, что однажды произойдет очень много страховых случаев, и нужно будет много выплатить. В какие-то моменты нам их приходилось уговаривать. Нужно сказать, что Банк России выступил на нашей стороне, хотя они тоже боялись большой убыточности. Но и страховщики, и регулятор в итоге поверили в нас.

В сельском хозяйстве не бывает, чтобы каждый год все плохо. Обычно крупные потери случаются раз в 10 лет. За это время страховые компании могут накопить необходимые резервы и не потерять своей платежеспособности, если произойдут серьезные убытки.

Аграрии также не доверяли страховщикам и опасались, что страховые компании не будут платить. Как правило, часть страхового взноса платится в течение месяца после окончания посевной. То есть, аграрии еще не получили деньги за урожай, а уже должны их потратить на страхование. Для каждого сельхозпроизводителя это всегда лишний рубль, который можно потратить на семена, технику или удобрения и др. Причем у аграриев был негативный предыдущий опыт, когда страховые выплаты было получить достаточно сложно. Но сегодня наступил переломный момент в доверии к страховщикам.

ССТ: Как осуществлялась коммуникация со страховщиками и аграриями в сложной ситуации этого года?

Е. Ф.: Мы создали сайт для взаимодействия с пострадавшими субъектами, видели каждого сельхозпроизводителя, который застраховался, знали, какие страховые компании задействованы. Страховщики не сразу поняли, насколько важна оперативность принятия решений по страховым выплатам. Мы быстро разобрались, где возникает недопонимание, и все вопросы сняли. Проводили онлайн-совещания и объясняли, что сроки на пересев очень короткие, также была открыта «горячая линия». В итоге аграрии остались довольны — у нас не было жалоб.

ССТ: Насколько сложно им было собирать необходимый комплект документов для урегулирования убытков?

Е. Ф.: Нужно всего три документа: заявление, акт комиссии о том, что произошел убыток, фотоматериалы. Комиссии были организованы во всех субъектах. Они отработали очень быстро — ставилась задача для оценки ущерба в течение трех дней. Это была имиджевая история для страховщиков: ЧС нужно было отработать максимально качественно. Если бы этого не случилось, сельхозпроизводители разочаровались бы в страховщиках и больше им не поверили.

Страховщики сработали хорошо. Аграрии увидели страховые выплаты, увидели сроки, простоту оформления выплат. В итоге в этом году мы уже видим рост заявлений на страхование.

ССТ. В начале 2024 года была анонсирована дорожная карта «Повышение эффективности работы механизма сельскохозяйственного страхования, осуществляемого с господдержкой», разработанная Минсельхозом России совместно с НСА. Какие меры реализуются в рамках этого плана, какие направления по совершенствованию агрострахования имеют наивысший приоритет?

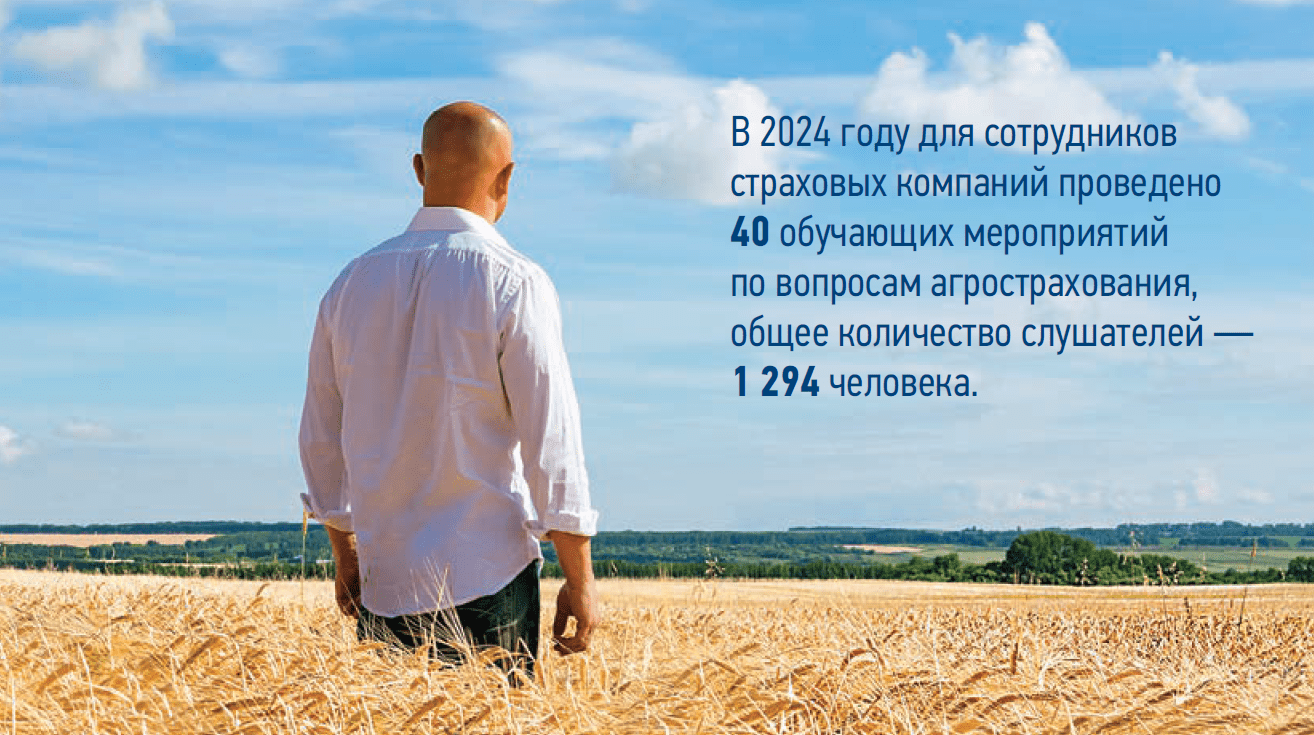

Е. Ф.: Дорожная карта направлена на достижение двух основных целей — увеличение объемов страхования и повышение его качества. Сегодня приоритетная задача — повышение качества страхования на всех его этапах, начиная с работы страховщика с аграрием до заключения договора страхования и заканчивая моментом выплаты страхового возмещения. Так, страховыми организациями предусмотрено обучение по сельхозстрахованию с господдержкой для своих сотрудников. Это позволит повысить качество информирования аграриев.

Также планом предусмотрены размещение на сайте НСА информации о расчете страхового тарифа по договору страхования и актуализация «скриптов» о действиях страхователя и страховщиков при наступлении страховых событий. «Скрипты» уже размещены, в том числе и на сайте министерства. Калькулятор расчета страхового тарифа должен быть подготовлен НСА к 1 сентября 2024 года.

Кроме того, до конца года запланировано внесение изменений в правила страхования, предусматривающих сокращение количества документов для урегулирования убытков и сроков осуществления страховых выплат.

ССТ: Можно ли уже сейчас говорить о том, что относительно новая программа страхования урожая на случай утраты при ЧС будет востребована аграриями?

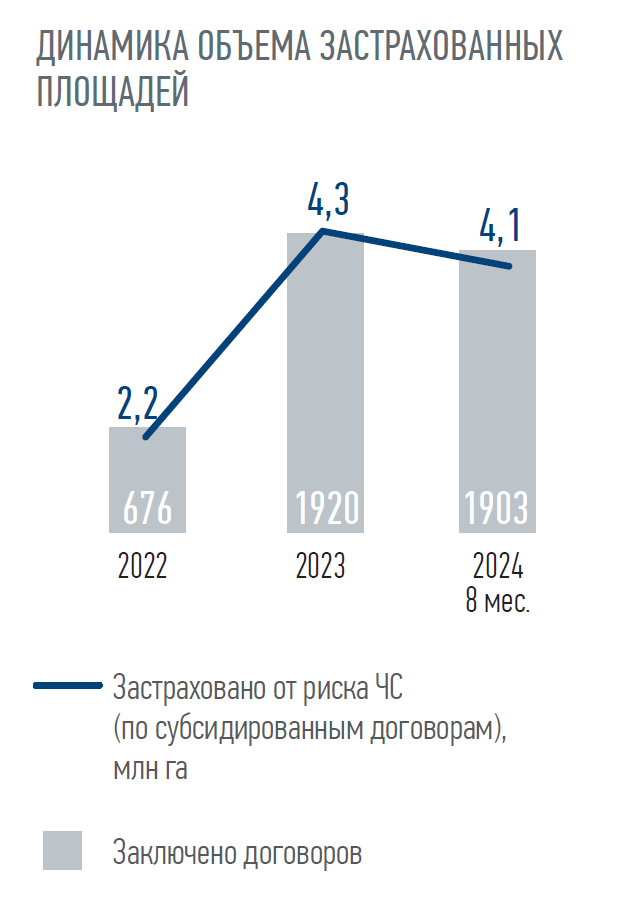

Е. Ф.: Уже с первого года реализации программы страхования на случай ЧС природного характера, с 2022 года мы наблюдали интерес аграриев к данному виду страхования.

Главный плюс программы страхования риска утраты при ЧС — более простой порядок урегулирования убытков при введении режима ЧС относительно той же программы «мультириск». Это позволяет получать страховую выплату уже через несколько дней после введения режима ЧС и подписания акта комиссией.

Ситуация с возвратными заморозками показала эффективность этой программы. Аграрии, заключившие договоры страхования, оказались в преимущественном положении. Многие за счет страховых выплат успели произвести пересев или подсев сельхозкультур.

В связи с этим считаю, что потенциал у программы страхования от риска ЧС с учетом меняющейся климатической обстановки очень большой. Мы со своей стороны поддерживаем вовлечение аграриев в эту программу страхования.

ССТ: Какие меры предстоит принять для максимально широкого охвата аграриев страховой защитой? Какие препятствия еще остаются? Что зависит от Минсельхоза, а что от страховщиков?

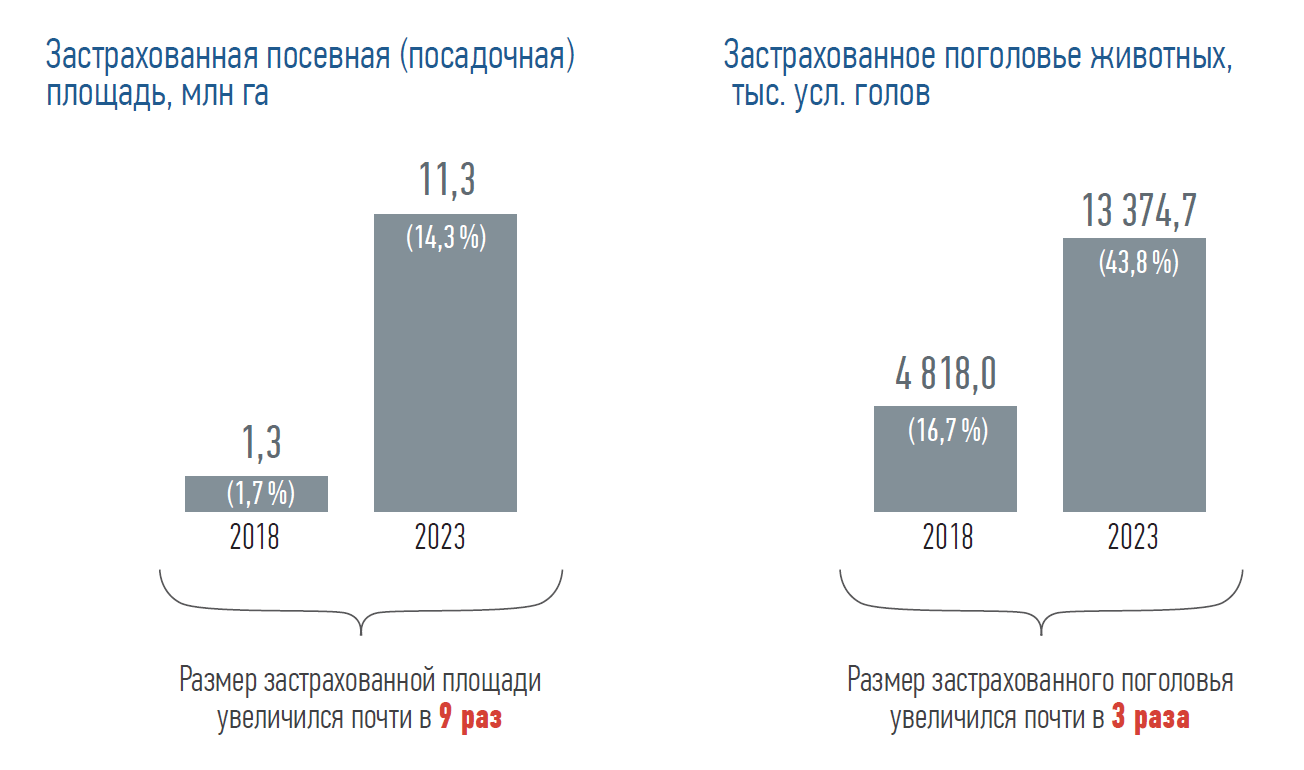

Е. Ф.: Статистика говорит нам о динамичном развитии системы агрострахования. На рост объемов страхования, безусловно, повлияли принятые Минсельхозом меры по дополнительному стимулированию аграриев к заключению договоров страхования через увязку отдельных видов господдержки с договором агрострахования (например, «несвязанная» поддержка, поддержка производства молока, субсидии на виноградарство и виноделие и т. д.).

По прошествии времени мы видим, что такие меры были необходимы, они дали положительные результаты. Сейчас же наша цель — улучшение условий страхования с учетом потребностей отрасли. Это должно повысить интерес аграриев к данному финансовому инструменту. Вместе с тем, я считаю, что мы еще не достигли пика популярности программы агрострахования, а это ключевая задача всех участников отрасли. Поэтому, как я сказала ранее, работаем, в том числе по дорожной карте.

ССТ: Будет ли продолжаться работа по совершенствованию законодательства?

Е. Ф.: В настоящий момент мы подготавливаем изменения в профильный федеральный закон в части сокращения предельного размера безусловной франшизы, который возможно установить в договоре агрострахования по программе «мультириск». Напомню, сейчас это 10–50 %, но для повышения финансовой защищенности аграриев планируется снизить максимальное значение до 30 % включительно. Также работаем над уточнением риска в животноводстве — возникновение очага заразных болезней животных, что позволит аграриям получать страховые возмещения при изъятии сельхозживотных.

ССТ: Почему вопрос по франшизе настолько значим?

Е. Ф.: Мы фиксируем большое количество договоров с высокой франшизой: по итогам 2023 года 61 % договоров по «мультириску» заключено с франшизой 40–50 %. Аграриям важно понимать, что выбор таких условий страхования впоследствии приведет к существенному снижению размера страховой выплаты или невозможности ее получения. Конечно, нас не устраивает такая ситуация, ведь нам важно, чтобы размер страхового возмещения компенсировал аграрию понесенные им убытки.

Для решения этой проблемы в плане сельхозстрахования на 2025 год ставки для договоров с франшизой 40–50 % существенно снижены. Таким образом, аграрий по договору с большой франшизой вынужден будет платить больше, чем сейчас, или же, на что мы и делаем ставку, сделает выбор в пользу франшизы от 10 до 30 %. На семинарах, которые проводятся при участии Минсельхоза для сельхозтоваропроизводителей, наши специалисты отдельно останавливаются на вопросе выбора франшизы. А в дальнейшем эта проблема будет урегулирована на законодательном уровне путем внесения изменений в профильный федеральный закон.

ССТ: Какие еще темы становятся предметом ваших семинаров?

Е. Ф.: Наша задача — качество. Мы договорились с НСА об обучении страховщиков на местах, чтобы они полностью обладали всеми знаниями и навыками для объяснения ценности страховых программ аграриям. Также нам нужно обучать сотрудников региональных управлений сельского хозяйства, которые выплачивают субсидии, чтобы они тоже владели всей информацией.

Мы проводили кустовые региональные семинары, чтобы потребители страховых программ понимали работу механизма страхования. После того как НСА у себя на сайте сделает калькулятор, любой сельхозтоваропроизводитель сможет посчитать, сколько для него будет стоить застраховать его конкретные гектары. Тогда он сможет сориентироваться, сколько он потратит на страхование, и в каком размере получит компенсацию, если произойдет страховой случай.

ССТ: Реализация планов по росту объемов страхования потребует увеличения бюджетных ассигнований — они уже запланированы?

Е. Ф.: Мы запланировали на 2025 год увеличить размер субсидий из средств федерального бюджета более чем на 1 млрд руб. по сравнению с суммой, предусмотренной в 2024 году.

ССТ: Государство всегда оказывает помощь аграриям, зачем нужно еще и страхование?

Е. Ф.: До 2020 года государственный бюджет предполагал фонд на случай чрезвычайных ситуаций. Если у сельхозпроизводителей происходил страховой случай в результате ЧС, они шли в правительство, и правительство выделяло соответствующую компенсацию. Сейчас это постановление отменено.

С помощью механизма субсидий государство направляет деньги на то, чтобы компенсировать часть затрат аграриям. Мы хотим быть уверены, что аграрий отвечает за свой урожай. Идея была в том, что те, кто получает государственную поддержку, должны страховаться. В противном случае возникает странная ситуация: государство выделило деньги на семена, аграрий их посеял, но урожая не получил, и опять пришел к государству за деньгами.

По прошествии времени мы видим, что такие меры были необходимы, они дали положительные результаты. Сейчас же наша цель — улучшение условий страхования с учетом потребностей отрасли.

Мы не сделали механизм страхования обязательным. Нам важно, чтобы у агрария развивалось доверие к страховому инструменту. Сейчас мы ввели для субсидий повышающий коэффициент: те, кто застраховался, получают коэффициент 1,2. Это тоже сработало. Аграрий понял, что если он заключает договор страхования, то получает больше субсидий.

В 2020 году мы перестали выплачивать компенсации на случай ЧС, если за ними обращались те, кто не застраховал свой урожай. Аграрии поняли, что страховаться нужно. Для госбюджета получилась хорошая экономия. Сейчас 50 % страхового взноса уплачивает производитель, 50 % — государство. Когда происходит страховой случай, 100 % компенсации направляется от страховой компании.

ССТ: При урегулировании страховых событий по программе «мультирискового» страхования урожая возникают сложности с установлением обстоятельств страхового случая, если поля расположены в зоне дефицита станций метеонаблюдения Росгидромета. В каком направлении может находиться решение этой проблемы?

Е. Ф.: Мы договорились со страховыми организациями о возможности урегулирования убытков по ряду природных явлений без предъявления справки Росгидромета (например, по таким рискам, как град, крупный град, сель, оползень, сход снежных лавин), которая является обязательной для получения страховой выплаты. В настоящее время НСА подготавливает соответствующие изменения в правила страхования, после чего представит их нам для согласования.

Также мы прорабатываем с Росгидрометом возможность включения частных метеостанций в систему гидрометеонаблюдений. Для любого агронома метеостанция очень важна, так как позволяет прогнозировать урожайность. У нас есть субъекты и даже агропроизводители, которые поставили метеостанции за свой счет. Мы сейчас договариваемся о том, чтобы страховые компании признавали данные, полученные от частных метеостанций, для подтверждения наступления природных явлений, хотя понятны опасения, что могут быть искажения данных. Мы договорились, что будем работать через пилотные регионы — Алтайский край, Татарстан, Башкирия. Надеемся на достижение согласия в этом вопросе.

Также напомню, что по действующей программе страхования от риска ЧС справка Росгидромета для подтверждения факта наступления природного явления не требуется.

Мы не сделали механизм страхования обязательным. Нам важно, чтобы у агрария развивалось доверие к страховому инструменту.

ССТ: Как вы оцениваете уровень финансовой грамотности аграриев в отношении использования страховых инструментов защиты? Какие могут быть рекомендации участникам рынка, если аграрий, желая экономить, заключает договор страхования с большой франшизой?

Е. Ф.: Мы видим, что уровень финансовой грамотности аграриев растет год от года, особенно у тех, кто накопил большой опыт страхования. Но немало и таких сельхозтоваропроизводителей, которые не владеют достаточными знаниями в этой сфере. Мы организовали отдельную «горячую линию» по вопросам сельхозстрахования — помогаем нашим аграриям разобраться в возникающих вопросах. Также ежегодно мы участвуем в обучающих семинарах, организуемых Национальным союзом агростраховщиков, стараемся донести до аграриев ту информацию, на которую стоит обратить особое внимание. Только в этом году наши специалисты приняли участие более чем в 20 таких мероприятиях.

ССТ: По Вашему мнению, каких программ страхования для сельхозтоваропроизводителей в России не хватает?

Е. Ф.: Согласно законодательству сегодня можно застраховать широкий перечень сельхозкультур, посадок многолетних насаждений, сельхозживотных и объектов товарной аквакультуры. Перечень страховых событий также достаточно обширный, и включает в себя события, которые могут привести к крупным убыткам. Причем, за 13 лет действия профильного федерального закона этот перечень не один раз расширялся. Сегодня урожай сельхозкультур, например, можно застраховать от влияния 28 страховых событий. Кроме того, при заключении договора страхования аграрий может выбирать и размер франшизы, и размер страховой суммы. Это позволяет сельхозтоваропроизводителю подобрать оптимальные для него условия страхования.

Однако для вовлечения аграриев в систему сельхозстрахования с учетом пожеланий садоводов мы совершенствуем порядок расчета размера страховой стоимости урожая яблок, груш, сливы, черешни, вишни, учитывая технологию возделывания сельхозкультур, а кроме того, качество плодов — для яблонь. В настоящее время эти изменения вносятся в действующую методику расчета страховой стоимости и определения размера утраты (гибели) урожая сельхозкультур и посадок многолетних насаждений.

Мы организовали отдельную «горячую линию» по вопросам сельхозстрахования — помогаем нашим аграриям разобраться в возникающих вопросах.

ССТ: Как бы Вы охарактеризовали потребительскую ценность страховых продуктов? Что это такое?

Е. Ф.: Важно, чтобы страховой продукт защищал от рисков. Именно поэтому страхование с 50-процентной франшизой имеет низкую потребительскую ценность, а с разумной франшизой — высокую. Сложная процедура выплат также снижает ценность полиса для страхователя. Для меня потребительская ценность в страховании есть, когда оно работает быстро и прозрачно, стоит недорого, гарантирует урегулирование ущерба. Важны понятные правила игры.

С этой точки зрения наш продукт страхования на случай ЧС имеет высокую потребительскую ценность. Он недорогой, очень простой в оформлении, и обеспечивает быстрое получение компенсации. За небольшие страховые взносы аграрии получают гарантированную компенсацию убытка. В свою очередь возможность компенсировать ущерб и пересеять пострадавшие поля обеспечивает гарантию получения конечного урожая.

ССТ: Какие показатели по охвату аграриев страхованием в 2025–2026 годах вы считаете приемлемыми?

Е. Ф.: Несмотря на уже ставшую стабильной тенденцию роста объемов страхования, которую мы фиксируем в последние годы, считаем достигнутые объемы страхования все еще недостаточными. Планируем до 2030 года выйти на показатель в 25 % застрахованных посевных и посадочных площадей и не менее половины поголовья сельхозживотных.