- 16 ноября, 2022

НА ПОРОГЕ БОЛЬШИХ ПЕРЕМЕН

Сегодня, отмечая свое 10-летие, СК «Сбербанк страхование жизни» снова стоит на пороге больших перемен. Как команда в очередной раз «изобретает себя» и каким станет новый вектор развития в новом десятилетии, рассказывает генеральный директор страховщика Игорь Кобзарь.

Современные страховые технологии: Ваша профессиональная карьера связана с инвестициями. Почему два года назад Вы согласились возглавить «СберСтрахование жизни»?

Игорь Кобзарь: В страховании жизни, наверное, половина бизнеса как раз завязана на инвестициях. Более 18 лет я проработал в управлении активами и в какой-то момент подумал, почему бы не сменить род деятельности? В случае Сбера дополнительным преимуществом был масштаб деятельности.

На момент прихода в страховой бизнес я, естественно, лучше разбирался в инвестиционной части бизнеса, а в классическом рисковом страховании для меня было много открытий. Пожалуй, главное из них заключалось в том, что компании ежедневно приходится работать с очень сложными ситуациями, порой с трагическими страховыми случаями. Отсутствие опыта в этой сфере я считаю своим преимуществом: это позволило взглянуть на происходящее свежим взглядом.

В страховании важно не допустить профдеформации, когда боль клиента становится частью ежедневной рутины. Когда разбираешь страховой случай, то отчетливо понимаешь, что по ту сторону клиент, у которого сложилась непростая ситуация, и крайне важно ему быстро и эффективно помочь. Этот опыт в корне отличается от моего предыдущего опыта в управлении активами.

ССТ: Какие цели и задачи стояли перед Вами как руководителем?

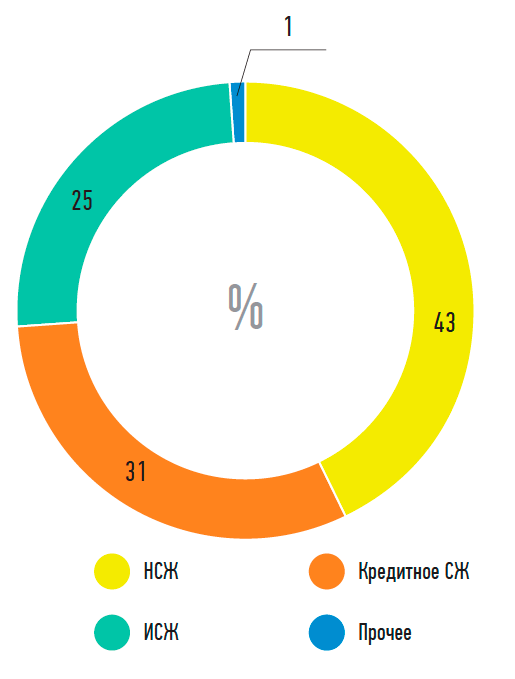

И. К.: Прежде всего, мне было важно вернуть доверие и сотрудников, и клиентов, и всего рынка к инвестиционным продуктам. На тот момент у всех были вопросы к доходности продуктов ИСЖ. Чтобы продукт был для клиента привлекателен, мы должны были снизиться по марже.

Изменения в продукте позволили нам дать клиенту ту доходность, на которую он рассчитывал. Когда мы перезапустили нашу линейку, доходность по этим продуктам достигла 7–8 % при средних по рынку 4–5 %. Этот показатель был также выше, чем доходность по депозитам.

Второе, но не менее важное: когда я пришел в СберСтрахование жизни, компания после первоначального толчка на этапе стартапа вышла на определенное плато.

Нужен был новый импульс. Я понимал, что одной из важнейших моих задач станет работа с коллективом. Сплочение команды произошло во время создания миссии, во имя которой эта команда работает.

ССТ: Как вы вырабатывали свою миссию и принципы?

И. К.: Топи мидл-менеджмент компании, около 25 человек, собрались за городом. Мы начали с определения потребностей и болей клиента, которые мы хотим удовлетворить. Далее мы их проранжировали, проголосовали и выделили наиболее актуальные топ-5, которые и легли в основу нашей миссии.

Например, миссия отражает потребность клиента не чувствовать себя песчинкой в масштабах огромного Сбера, когда он сталкивается с какой-то проблемой.

Это отражено в тезисе «Нам не все равно».

Клиент приходит со своей, очень важной для него проблемой и боится столкнуться с непониманием и безразличием огромной банковской группы. Поэтому мы заявляем о том, что понимаем боль и озабоченность клиента, стараемся его услышать и помочь ему.

Каждая часть нашей миссии определяет какую-то клиентскую потребность. То, что мы сформулировали и стараемся максимально следовать нашим принципам в своей работе, стало очень большим и важным этапом развития команды и бизнеса.

ССТ: Вы не просто руководитель компании, но и неформальный лидер коллектива. В чем видите свою ответственность?

И. К.: Моя главная зона ответственности — задавать направление, формулировать видение, четко его коммуницировать, поддерживать других лидеров нашей команды. Все мои коллеги являются сильными профессионалами в своих областях, поэтому моя задача — направлять их, поддерживать и сплачивать.

Сотрудников сплачивает в команду общая цель. Если команда четко видит, куда идти, это становится конкурентным преимуществом. Движение к новой цели дает необходимый импульс, ради которого сотрудники прикладывают свои усилия.

Сегодня компания снова стоит на пороге больших перемен. В очередной раз мы должны изобрести себя и задать новый вектор движения. Сейчас мы видим его в переходе от классических продуктов инвестиционного страхования жизни к продуктам Unit-linked. Наша страховая компания запустила продукт, который работает по принципу долевого страхования жизни, одной из первых на рынке. Мы считаем, что ДСЖ позволит нашей индустрии сделать скачок от классических видов страхования жизни, которые в каком-то смысле уже набили оскомину, к новым продуктам, позволяющим клиентам очень гибко подстраивать страхование под свои текущие задачи. На Западе продукты на базе Unit-Linked составляют порядка 40 % всех продаж страхования жизни.

ССТ: Классическое долгосрочное страхование жизни сопровождает человека практически всю его жизнь. Когда Вы определяете свое видение, каков горизонт планирования?

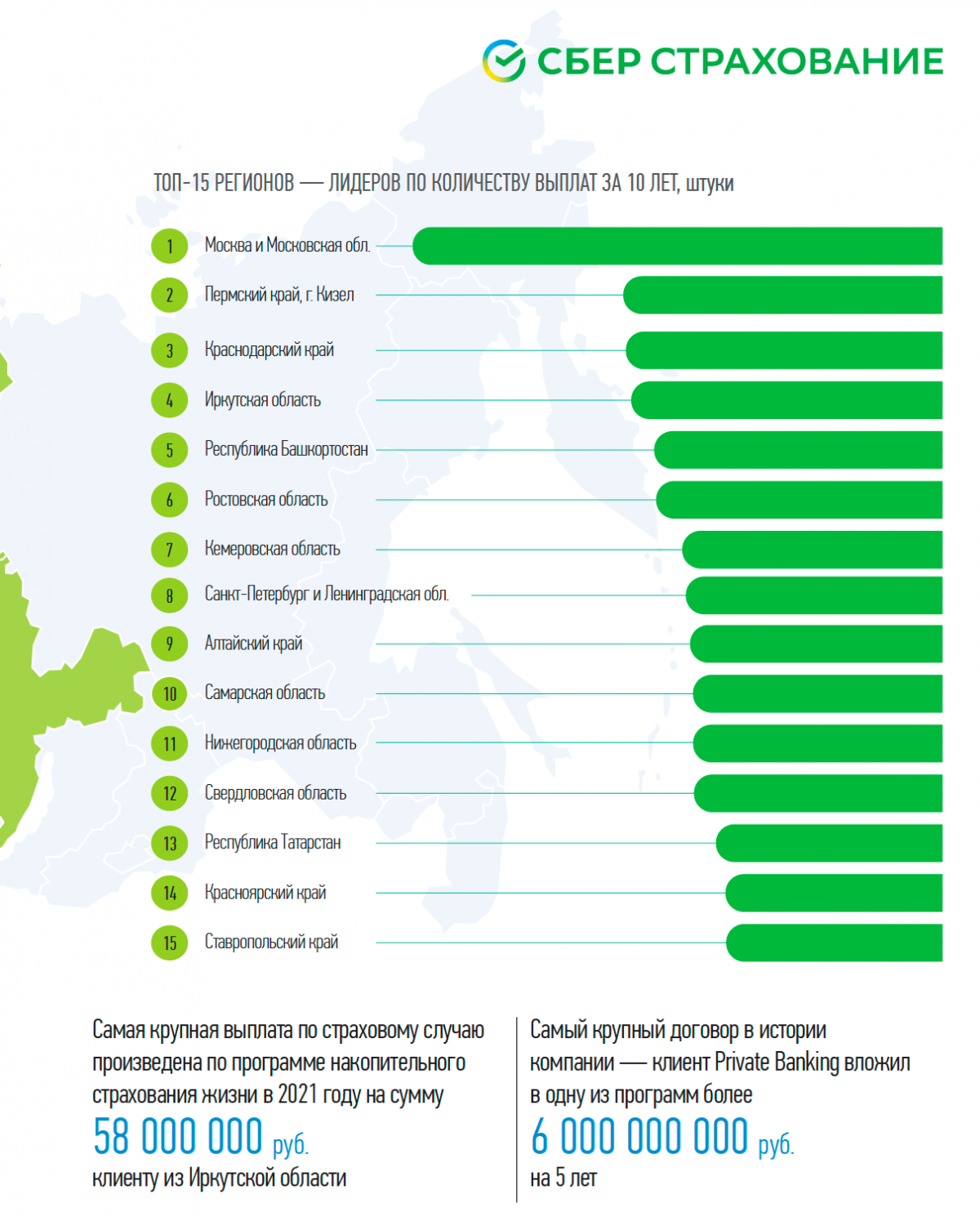

И. К.: Важно долгосрочное сотрудничество. Вся инвестиционная индустрия построена вокруг доверия. Это базовое качество: если между компанией и клиентами не будет доверия, не будет ничего другого. Доверие базируется на четком исполнении страховой компанией своих обязательств. Если при наступлении страхового случая страховщик быстро помогает решить проблемы своего клиента, доверие к страховщику и к страховому продукту растет. При этом доверие конкретного клиента может строиться не только на его личном опыте, но и на опыте его друзей и знакомых. Если же страховая компания начинает задавать очень много вопросов, заставляет человека в критической ситуации собирать многочисленные справки, доверие катастрофически падает. Поэтому к выплате мы стараемся подходить с точки зрения не буквы страховой документации, а духа, в основе которого лежит поддержка клиента в сложной ситуации.

Еще в страховании важна осознанность. Если есть доверие и осознанное использование страховых продуктов, то я не вижу, что может ограничивать нашу работу.

ССТ: Что значит осознанное потребление со стороны клиента?

И. К.: Часто человек не осознает потребность страхования, просто не думает о том, что ему нужно застраховать свою жизнь.

Поэтому важно помочь клиенту осознать, что эта услуга ему действительно нужна.

Мы также очень хорошо понимаем миссию, которая возложена на Сбер, осознаем, кто наши акционеры и стейкхолдеры. Для Сбера важна социальная ответственность, ведь он оперирует в масштабах всей страны. Если мы будем ставить во главу угла краткосрочные выгоды, то правильный вектор развития будет утрачен.

Не исключено, что продукты по страхованию жизни могут превратиться в ежемесячные взносы, которые будут накапливаться на счете и использоваться для формирования конструктора страховых защит в зависимости от жизненной ситуации.

ССТ: Какие цели вы ставите перед собой сейчас?

И. К.: Я считаю, что у нас существует большое пространство для развития в области постпродажного обслуживания.

Важно сокращать сроки урегулирования убытков. В этом направлении компания уже прогрессирует, но мы хотим большего.

Недавно мы обсуждали с коллегами, что в конце следующего года исполнится три года, как я работаю в «СберСтраховании жизни». И я попросил коллег сделать мне подарок к этой дате — сократить срок клиентского обслуживания при урегулировании убытков на порядок. Вся компания эту амбициозную цель приняла.

ССТ: В некоторых видах страхования, например в каско и ОСАГО, искусственный интеллект помогает в течение нескольких минут урегулировать страховой случай. Клиенту нужно лишь определенным образом сфотографировать повреждения автомобиля, отправить их в страховую компанию и передать реквизиты счета на оплату выплаты. Такой сервис возможен для страхования жизни?

И. К.: Наверное, это идеальная ситуация, когда клиент, попав после несчастного случая в больницу, делает фотографии гипса, справок и анализов, отправляет их в страховую компанию и тут же получает страховую выплату. К такому опыту мы стремимся. Большую часть такого сервиса мы хотели бы создать уже к концу следующего года.

ССТ: По Вашему мнению, что сейчас мешает организации патронажного сервиса?

И. К.: Не хватает патронажной инфраструктуры, организованного взаимодействия с лечебно-профилактическими учреждениями (ЛПУ) и т. д. Мы хотели бы получать данные о клиенте, его состоянии, если речь идет о несчастном случае или

заболевании, в электронном формате. Мы должны реагировать быстро, поэтому так важна своевременная и точная информация. В этом заключается основная разница в подходах к клиентскому пути: сейчас клиент сам собирает справки, а стремимся мы к тому, чтобы страховщик оперативно работал с информацией и столь же оперативно поддерживал клиента.

Кроме того, мы хотели бы внедрять предиктивные модели, которые позволят анализировать профиль клиента и принимать решение о выплате, не дожидаясь документов из ЛПУ, подтверждающих его состояние. Искусственный интеллект анализирует состояние клиентов в похожей ситуации и выдает рекомендации. Это как кредитный конвейер, где скоринговая система сама принимает решение. Мы хотим, чтобы клиент сначала получал деньги, а потом уже в случае необходимости предоставлял нам какие-то документы.

ССТ: «СберСтрахованию жизни» исполнилось 10 лет. Какой станет компания в следующие 10 лет?

И. К.: Самая важная цель — клиентская: клиент должен получать сервис высшего уровня. Есть много различных нюансов, не все препятствия нам удастся преодолеть быстро, особенно в части обмена данными между ЛПУ, государственными службами и страховой компанией. Но мы постараемся разрешить эти затруднения другим, возможно, нестандартным путем, я о нем рассказал ранее: мы выстраиваем модель обслуживания на основе искусственного интеллекта.

Далее я думаю, что следующие 10 лет пройдут под брендом Unit-linked. Как 10 лет назад появилось ИСЖ в его текущем виде, так теперь зарождается Unitlinked и в следующие 10 лет эта стратегия получит колоссальное развитие.

Кроме того, не исключено, что продукты по страхованию жизни могут превратиться в какие-то ежемесячные взносы, которые будут накапливаться на счете и использоваться для формирования конструктора страховых защит в зависимости от жизненной ситуации. Да, чеки будут маленькие, а периоды страхования — короткие. Но благодаря такому подходу у человека будет повышаться осознанность в использовании страховых инструментов. Страхование станет частью его жизни.

Глобально рынок движется к ситуативному страхованию, когда вы включаете или отключаете тот или иной вид страховой защиты по мере необходимости. Вышли из дома, поехали кататься на горных лыжах — включили страхование от несчастных случаев. Вернулись домой, не видите рисков для себя и своей семьи в текущий момент времени — значит, переключились, например, на страхование жизни. Это может быть организовано через мобильное приложение, которым клиент управляет по своему желанию в соответствии со своей жизненной ситуацией. Даже если она меняется несколько раз в течение дня, клиент сможет менять свои страховые программы в течение дня.

Рынок движется к ситуативному страхованию, когда вы включаете или отключаете тот или иной вид страховой защиты по мере необходимости.Поехали кататься на горных лыжах — включили страхование от несчастных случаев. Вернулись домой, не видите рисков для себя и своей семьи — значит, переключились, например, на страхование жизни.