- 6 мая, 2024

ЗА ПЯТЬ ЛЕТ НАЗРЕЛИ ИЗМЕНЕНИЯ

Пятилетний опыт и практика работы финансовых уполномоченных свидетельствуют, с одной стороны, о зрелости данного института, с другой — о необходимости решения вопросов, являющихся причинами дальнейших судебных споров, считает исполнительный директор — статс-секретарь АО «СОГАЗ», член Комитета ВСС по связям с государственными органами Елена Александрова. В этой связи именно сейчас целесообразно внедрить изменения в законодательство, которые позволят финомбудсмену в полной мере обеспечивать права и законные интересы потребителей финансовых услуг.

ССТ: В сентябре прошлого года исполнилось пять лет с начала деятельности службы финансового уполномоченного. Как вы оцениваете его роль и значение в деятельности страховщиков?

Елена Александрова: Пятилетний опыт работы Службы обеспечения деятельности финансового уполномоченного (СОДФУ), безусловно, свидетельствует о ее значительной роли в выстраивании более клиентоориентированных и прозрачных отношений между страховщиками и их клиентами, а также в развитии системы защиты прав потребителей финансовых услуг. Однако полагаем важным сейчас, спустя пять лет с начала работы Службы, вернуться к целям и задачам, на достижение которых было направлено введение института финансового уполномоченного.

Напомню, что в пояснительной записке к законопроекту «Об уполномоченном по правам потребителей финансовых услуг» указывалось, что данный институт позволяет облегчить бремя работы для финансовых организаций, экономит издержки и время потребителя, надзорного органа, а также позволяет избежать обращения в суд.

К сожалению, анализ судебной практики последнего времени показывает, что значительное количество споров, рассмотренных финансовым уполномоченным, переходит в судебную плоскость и становится предметом рассмотрения судами. При этом на первый план выходит проблема, о которой страховщики заявляли с 2019 года — решая задачу упрощения процедуры рассмотрения споров для потребителя, законодатель не установил требования об идентификации заявителя, направляющего обращение к финансовому уполномоченному.

ССТ: Насколько эта проблема критична?

Е. А.: Пользуясь несовершенством действующего законодательства, к финансовому уполномоченному под видом потребителей финансовых услуг и их законных представителей обращаются иные лица.

На самом деле, Федеральным законом № 123-ФЗ предусмотрено обращение к финансовому уполномоченному лично заявителя или его законного представителя. Обращение к финомбудсмену представителя заявителя по доверенности не предусмотрено, вместе с тем анализ обращений, рассматриваемых финансовым уполномоченным, показал, что, несмотря на требования личного участия, значительное количество обращений подается не потребителями финансовых услуг, а «скрытыми (латентными) представителями», осуществляющими на профессиональной возмездной основе представление интересов потребителей как на досудебной, так и на судебной стадиях спора.

Эти лица, являясь самостоятельными участниками правоотношений по оказанию платных представительских услуг, фактически замещают собой потерпевших (потребителей финансовых услуг) при взаимодействии со страховыми организациями и финансовым уполномоченным. При этом зачастую потребители даже не знают о том, что в правоотношениях со страховыми организациями и финансовым уполномоченным от их имени выступают третьи лица.

Институт финансового уполномоченного введен Федеральным законом от 04.06.2018 № 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг» и является обязательным звеном досудебного рассмотрения споров, подведомственных финансовому уполномоченному и возникающих, в частности, между страховыми организациями и потребителями их услуг.

ССТ: В чем именно вред от действий недобросовестных представителей потребителей?

Е. А.: Подавая обращение от имени потребителя, недобросовестные представители указывают свои реквизиты для выплаты денежных средств во исполнение решения финансового уполномоченного. Соответственно, потребители не владеют информацией о результатах рассмотрения обращений, поданных от их имени, а в случае принятия решения в их пользу фактически не получают выплаты денежных средств, поскольку последние поступают таким представителям. Таким образом, цель защиты прав потребителей финансовых услуг, заложенная в Федеральном законе № 123-ФЗ, не достигается.

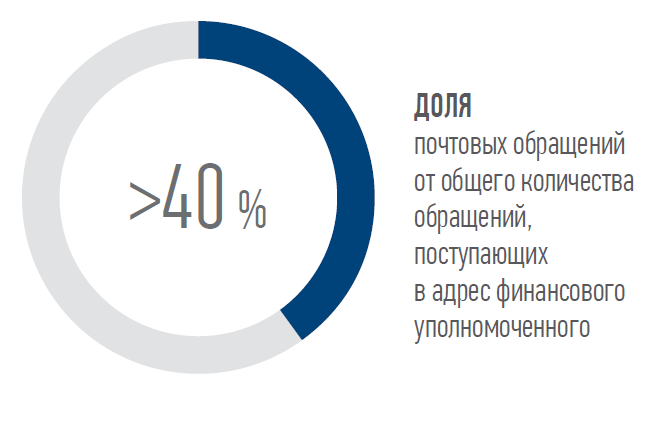

Данные выводы подтверждаются, в том числе статистикой АНО «СОДФУ», показывающей, что после введения процедуры идентификации электронных обращений с использованием ЕСИА существенно увеличилось количество обращений, направляемых от имени потребителей финансовых услуг по почте, то есть, способом, не позволяющим идентифицировать заявителя. Количество таких почтовых обращений составляет более 40 % от обращений, поступающих в адрес финансового уполномоченного.

Таким образом, возникает ситуация, когда на страховые организации возлагаются расходы на рассмотрение финансовыми уполномоченными обращений, которые невозможно идентифицировать как обращение потребителя финансовой услуги. Более того, впоследствии такие споры переходят в судебную плоскость, и при рассмотрении споров судами подтверждаются доводы страховщика об обращении не потребителя, а посредника.

На самом деле, федеральным законом № 123-ФЗ предусмотрено обращение к финансовому уполномоченному лично заявителя или его законного представителя. Обращение к финомбудсмену представителя заявителя по доверенности не предусмотрено.

ССТ: Как можно пресечь такую практику?

Е. А.: Полагаем, что решением указанной проблемы является внесение в законодательство изменений, предусматривающих осуществление страховой выплаты непосредственно потребителю финансовых услуг (законному представителю) на его счета — посредством платежных систем или с помощью почтовых переводов, что исключит получение указанных средств третьими лицами.

Установление в законе положений, предусматривающих осуществление выплаты только непосредственно потребителю или его законному представителю, во-первых, направлено на защиту прав самого потребителя страховой услуги и является гарантией получения именно им присужденных денежных средств. Во-вторых, данный механизм направлен на снижение случаев страхового мошенничества, когда денежные средства на основании решений финансового уполномоченного получают третьи лица, даже без ведома потребителя финансовой услуги.

Третьим важным последствием данного изменения является сокращение необоснованных затрат страховых организаций по уплате взносов за рассмотрение обращений, поданных лицами, не являющимися потребителями финансовых услуг, а также сокращение дальнейших расходов, связанных с рассмотрением таких дел судами. Такие затраты увеличивают расходы, связанные со страхованием, и в конечном счете ложатся на плечи добросовестных страхователей.

Установление в законе положений, предусматривающих осуществление выплаты только непосредственно потребителю или его законному представителю, направлено на защиту прав самого потребителя страховой услуги и является гарантией получения именно им присужденных денежных средств.

ССТ: Насколько сложны эти изменения для обсуждения и принятия?

Е. А.: Введение данных норм является, по сути, развитием уже реализованного в Федеральном законе № 123-ФЗ принципа личного обращения потребителя (его законного представителя) к финансовому уполномоченному, и пересмотра концепции закона не требуется.

Полагаем, что в целях реализации норм о получении присужденной выплаты непосредственно потребителем финансовой услуги в Федеральном законе № 123-ФЗ необходимо внесение положений, устанавливающих, что обращение потребителя финансовых услуг должно содержать реквизиты банковского счета потребителя финансовых услуг, на которые следует перечислить денежные средства. При отсутствии данных реквизитов, либо при наличии информации о их недостоверности, такое обращение не подлежит рассмотрению финансовым уполномоченным. Для этого в законе необходимо наделить финансового уполномоченного правом не рассматривать такие обращения, внеся соответствующие изменения в ст. 19 Федерального закона № 123-ФЗ.

ССТ: Какие еще проблемные вопросы в деятельности финомбудсмена требуется доработать, на ваш взгляд?

Е. А.: Еще одним вопросом, возникающим при дальнейшем разрешении судами споров, рассмотренных финансовым уполномоченным, является неравный статус экспертов, привлекаемых для проведения экспертиз Службой финансового уполномоченного и судами, что зачастую приводит к назначению повторных и дополнительных экспертиз. В целях повышения статуса экспертов, привлекаемых на стадии рассмотрения спора финансовым уполномоченным, и обеспечения полной и всесторонней оценки судами их заключений полагаем важным закрепление на законодательном уровне обязанности финансового уполномоченного по предупреждению эксперта об уголовной ответственности за дачу заведомо ложного заключения, что сейчас законодательством не предусмотрено.

Также полагаем, что накопленный пятилетний опыт работы финансовых уполномоченных, наработанная практика рассмотрения ими споров по обращениям потребителей финансовых услуг свидетельствуют о зрелости данного института и необходимости пересмотра вопроса о возможности распространения на финансовых уполномоченных ст. 333 ГК РФ, предусматривающей возможность снижения неустойки, явно несоразмерной последствиям нарушения обязательства. При установлении прозрачных критериев принятия решений предоставление такого права финансовому уполномоченному позволит сделать рассмотрение споров более справедливым, и исключить формальный подход в случаях несоразмерности присуждаемых сумм.

В совокупности эти факторы положительно повлияют на сокращение судебных споров, что является одной из ключевых задач, поставленных при создании института финансового уполномоченного. Предлагаемые изменения позволят в полной мере реализовать цель, заложенную в Федеральном законе № 123-ФЗ — обеспечение прав и законных интересов потребителей финансовых услуг, и существенно повысить социальную защищенность этой категории потребителей.