- 16 декабря, 2023

ПРОСТО РАБОТА

В чем заключается понятие «надежности» страховщика с точки зрения обычного человека? Заместитель генерального директора по экономике и финансам Страхового Дома ВСК Максим Чернов в своем интервью объяснил, какие задачи стоят сегодня перед финансовой службой современного страховщика.

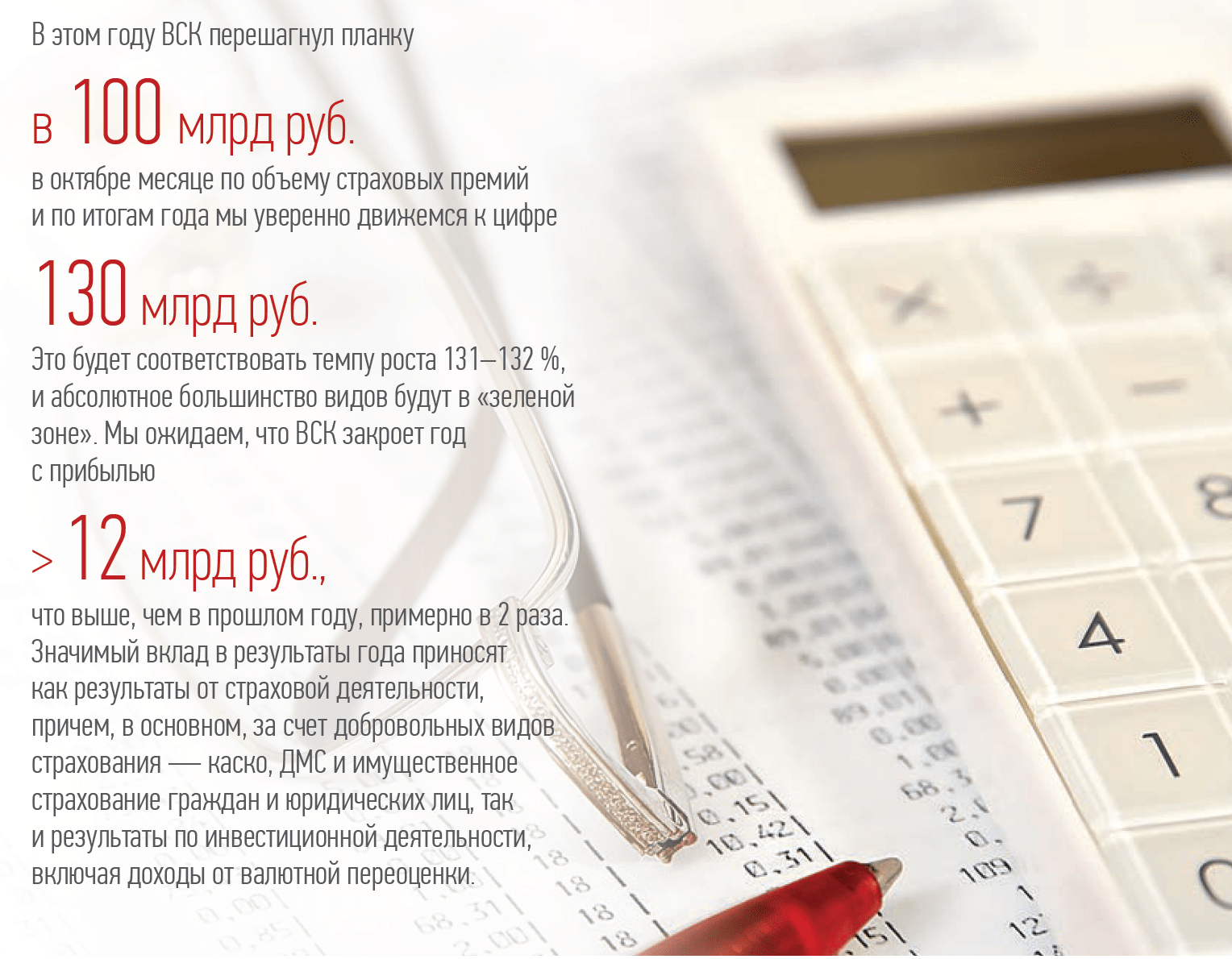

ССТ: Как Вы оцениваете финансовые результаты года?

Максим Чернов: Финансовые итоги года в целом для страхового рынка будут однозначно лучше, чем в прошлом году. Думаю, что все крупные компании покажут положительный финансовый результат, прибыль будет выше прошлогодней в несколько раз, а объем страховых премий вырастет в пределах 15–20 %. Основное влияние на рост рынка в этом году оказывает страхование жизни, в то время как по другим видам темпы роста несколько скромнее. Также, по наблюдениям, можно отметить, что крупные компании в этом году растут более высокими темпами, чем остальные.

ССТ: Какие каналы продаж наиболее прибыльны для страховщика?

М. Ч.: Безусловно, для страховой компании самым прибыльным каналом является прямой канал продаж, где нет посредников. В корпоративных прямых продажах и розничных офисных продажах маржинальность наиболее высокая.

В интернет-продажах посредник как таковой часто отсутствует, но нам приходится привлекать интернет-площадки, которые осуществляют маршрутизацию клиентов на наш сайт, и нести расходы по интернет-эквайрингу, и которые являются одними из самых весомых среди всех каналов продаж. Мы довольны результатами интернет-канала — пусть объем продаж там не такой большой, как в других каналах продаж, но для нас он маржинальный — уровень маржинальности здесь доходит до 30 %.

Эти направления обеспечивают наибольшую маржинальность и занимают чуть менее половины всей страховой премии компании.

Страхование через партнеров, включая ипотеку и иное залоговое страхование, предполагает комиссию для партнера, которая достаточно весома в структуре тарифной ставки, но сильно дифференцирована по видам страхования. Этот канал продаж у нас занимает наибольшую долю, хотя и его маржинальность не самая высокая.

Агентский канал по уровню маржинальности постоянно соперничает с партнерским страхованием. С учетом всех сопутствующих расходов на рекрутинг, обучение и обслуживание агентов маржинальность этого канала испытывает соответствующее давление. Сама по себе работа агента достаточно тяжелая, и каждый новый агент может быть успешен как для себя, так и для компании. Для нас развитие агентского канала — это одна из стратегических инициатив, мы предлагаем агентам конкурентный уровень вознаграждения, бесплатное обучение, ИТ-сопровождение, включая сервисы личного кабинета и онлайн-продаж, кураторство и повсеместную заботу. Помимо этого мы расширяем набор социального пакета агента не только на льготы по страхованию и корпоративный ДМС, но и даем успешным агентам возможность компенсировать ряд расходов, например, проезд и отдых.

ССТ: Как обычный человек может определить, что компания надежна? И нужно ли задаваться этим вопросом, если Банк России все контролирует?

М. Ч.: Я думаю, что для обычного человека «надежность» — это не вопрос страховых резервов и их размещения, прибыли, собственных средств и иного набора показателей. Это вопрос того, насколько он доволен или недоволен обслуживанием, как страховщик урегулирует убытки, как общается с человеком на этапе заключения и обслуживания договора. Скорей всего, мы мало найдем людей, кто обратится на сайт страховой компании в целях изучения ее отчетности перед тем, как заключить договор каско, ОСАГО или застраховать дачу — скорее он будет реагировать на узнаваемость бренда компании, может быть, изучит отзывы в интернете или попросит совета у своих знакомых.

Совсем другая ситуация — при работе с юридическими лицами. На предприятиях работают квалифицированные специалисты, которые изучают нашу отчетность, анализируют платежеспособность и даже уровень перестраховочной защиты. И это понятно: когда речь идет о страховании физических лиц, то там практически не бывает особенно крупных страховых сумм, а при страховании юрлиц убытки могут достигать сотен миллионов рублей. Именно поэтому клиенты — юридические лица внимательнейшим образом изучают финансовую надежность страховщика.

ССТ: Как сочетать надежность и прибыльность бизнеса?

М. Ч.: Я думаю, что эти понятия невозможны друг без друга. Как минимум, если речь идет о компании, которая работает давно и имеет адекватные планы дальнейшего развития. Мы знаем случаи, когда компании бравировали своим высоким уровнем выплат, намекая таким образом на высокую клиенториентированность — прямо скажем, долго такие компании не живут, хотя на определенном этапе у них все может быть очень хорошо с показателями платежеспособности. Профессиональные страховщики понимают, что страховые портфели должны быть сбалансированными, а это означает, что нельзя привлекать только тех клиентов, кто наиболее подвержен риску. Особенно важно уметь оценивать риски: предположим, клиент хочет застраховать склад, в котором нет системы пожаротушения, или на предприятии сварочные работы проходят рядом с канистрами с бензином — таких клиентов мы вряд ли сможем принять на страхование, т.к. когда уровень риска запредельный, никакой тариф не покроет вероятного ущерба.

ССТ: Какие задачи стоят перед вашей компанией в части финансового управления?

М. Ч.: С начала 2022 года ВСК перешел на систему налогового мониторинга. Мы подключены к Налоговой службе, которая может в онлайн-режиме отслеживать все наши операции и присылать запросы. Это позволяет не проводить камеральные проверки. Мы можем назвать этот новый опыт положительным, т.к. буквально в начале декабря мы получили информацию о закрытии 2022 налогового года без замечаний. Бесшовная интеграция с налоговой потребовала от нас больше года времени и скрупулезного внимания. Теперь мы этим гордимся: далеко не все страховые компании перешли на налоговый мониторинг. Это добавляет прозрачности к деятельности нашей компании, что опять-таки важно с точки зрения надежности ее работы.

Значимую часть нашей работы занимает инвестирование средств, и по ее результатам, в том числе, оценивают нашу эффективность — зачастую мы работаем более эффективно, чем некоторые другие компании, и доходность нашего инвестиционного портфеля чуть выше среднерыночных показателей. Но в этом нет сверхуспеха, т. к. это просто наша работа.

В этом году вместе с ИТ-блоком и блоком развития бизнеса мы успешно внедрили технологию оплаты страховых услуг через СБП — это и добавляет удобства клиентам, и экономит наши издержки на прием входящих платежей — по итогам года объем экономии превысит 60 млн руб. Одновременно с этим с августа этого года мы участвуем в пилоте Банка России по цифровому рублю, и эта технология у нас уже работает.

Я лично очень люблю агентский канал продаж и считаю, что чем больше у страховой компании агентов, тем больше она защищена, потому что хорошая агентская сеть — это всегда устойчивый надежный бизнес.

У нашей финансовой службы есть много внутренних проектов, большинство из которых направлены на улучшение процессов, ведь каждый день мы должны становиться лучше, чем вчера. Например, мы сократили сроки подготовки управленческой отчетности в полтора раза. ВСК — большая компания, но каждый месяц мы закрываем как год, с полноценным раскрытием всех фактов в широком наборе разрезов. Является ли это достижением? Да! Но тоже наша работа. Хотя если мы сделаем закрытие каждого месяца на 5-й календарный день, то я скажу, что это прям круто.

Сейчас мы готовимся к переходу на новый стандарт МСФО-17, ориентированный на финансовую устойчивость компании. Это потребует дополнительной адаптации не только в части расчетов и выпуска отчетности, но и для менеджмента компании, чтобы научиться эту отчетность правильно читать. Помимо этого российские отраслевые стандарты бухучета также будут переведены на этот стандарт, а это значит, что потребуется большая совместная методологическая работа, включая работу блока IT.