- 16 декабря, 2023

ЦИФРОВИЗАЦИЯ СТРАХОВАНИЯ: ЧТО МЕШАЕТ СТРАХОВЩИКАМ И ЧЕМ МОЖЕТ ПОМОЧЬ ГОСУДАРСТВО

Цифровизация — актуальный и неизбежный путь развития экономики и взаимодействия всех участников общественных отношений. Лучше всего поддается цифровизации все, что не имеет материальной природы и, в первую очередь, услуги, к которым, безусловно, относится страхование.

СТРАХОВЩИКИ В СОВРЕМЕННОМ МИРЕ

Страхование в цифровую эпоху качественно изменяется. Трансформируются классические и возникают новые каналы продаж: прямые продажи из офисов перетекают на сайты страховщиков, агентские продажи — на сайты маркетплейсов. Страховщики становятся цифровыми поставщиками услуг и возникает новая сущность — «провайдеры» страховых услуг, которые «упаковывают» их в одну коробку с целевым продуктом клиента. В этом случае повышается клиентская ценность страхования, оно становится понятным.

В функцию провайдеров может входить не только подбор или заключение договоров страхования, но и их сопровождение.

По сути, такой провайдер — это новый участник страховых отношений, выполняющий функции цифрового брокера. К сожалению, у нас под брокером в большинстве случаев понимается агент — юридическое лицо, хотя на самом деле брокер представляет интересы клиента во взаимоотношениях со страховщиками.

Причем, цифровой провайдер предоставляет удобные сервисы, направляет напоминания о тех или иных событиях, помогает заявить и зарегистрировать страховой случай, уведомляет о проведении страховой выплаты.

ПРОБЛЕМЫ ЦИФРОВИЗАЦИИ СТРАХОВАНИЯ

Почему же тогда считается, что цифровизация страхования находится на невысоком уровне по сравнению с другими участниками финансового и других рынков?

Во-первых, само отношение к страхованию зачастую в сознании потребителя сформировано не реальной жизненной потребностью, а обязательностью или вмененностью со стороны других участников финансового рынка или государства. Все, что приходится делать по принуждению, априори вызывает неприятие. Да и в отличие от банков вложение денег в страхование не приносит дополнительного дохода. В этом кроется основное различие страхования и прочих финансовых институтов: классическое страхование не может и не должно приносить дохода, его суть социальна и состоит в поддержании финансовой уверенности и психологического спокойствия клиента — когда клиент за небольшой взнос «покупает» у страховщика свою уверенность, а в обмен передает ему свой «страх».

Вторая причина — следствие первой. Получение важной информации для облегчения клиентского пути крайне затруднено для страховых компаний, даже по сравнению с коммерческими банками, не говоря уже о различных ведомствах и государственных организациях. Усеченный объем клиентских данных, получаемых страховщиками из цифрового профиля ЕСИА недостаточен для качественной оценки рисков и предоставления персонального предложения.

В-третьих, в большинстве случаев количество контактов обычного потребителя и страховщика минимально (возможно, за исключением договоров ДМС) и зачастую связано только с продлением обязательного договора, по которому не было страховых случаев, и создается ощущение ненужности страхования. Таким образом, в отличии от кредитных организаций, в личные кабинеты которых клиенты обращаются по несколько раз в день для проведения платежных операций (переводов СБП, оплат услуг и др.), страховщики практически лишены возможности вовлекать клиента в ежедневное взаимодействие, расширяя, например, свои программы лояльности.

ЧТО СДЕЛАНО СТРАХОВЩИКАМИ И РЫНКОМ В ЦЕЛОМ?

С 2012 года создана и функционирует уникальная система онлайн-скоринга для определения коэффициента бонус-малус по ОСАГО. Причем использование этого сервиса является обязательным для любого страховщика ОСАГО. Такого решения нет ни в одном из секторов финансового рынка.

С июля 2015 года в режиме эксперимента, а с 1 января 2017 года полностью все страховщики обеспечили возможность заключения договоров ОСАГО в форме электронного документа.

С 2016 года запущена единая система «Бюро страховых историй» по договорам страхования средств транспорта, доступ к которой также возможен в режиме онлайн для всех страховщиков.

С января 2023 года страховщики обеспечили возможность заключения договоров ДМС для трудовых мигрантов на площадке Госуслуг.

С июля 2023 года стала доступной возможность подачи электронного заявления о страховом случае по ОСАГО через личный кабинет клиента на госуслугах.

Большинство этих сервисов — не достижения одного или нескольких участников рынка, это не их право, а именно обязанность для каждого страховщика.

При этом каждый страховщик шел своим цифровым путем: кто-то внедрял модели машинного обучения, кто-то — системы распознавания документов, автоматизированную экспертизу счетов по ДМС.

Большинство страховщиков разработали сложные и многофункциональные мобильные приложения, интегрировали их с сервисом ЕСИА, платежными платформами, обеспечили возможность записи к врачу, регистрации обращений по страховым случаям.

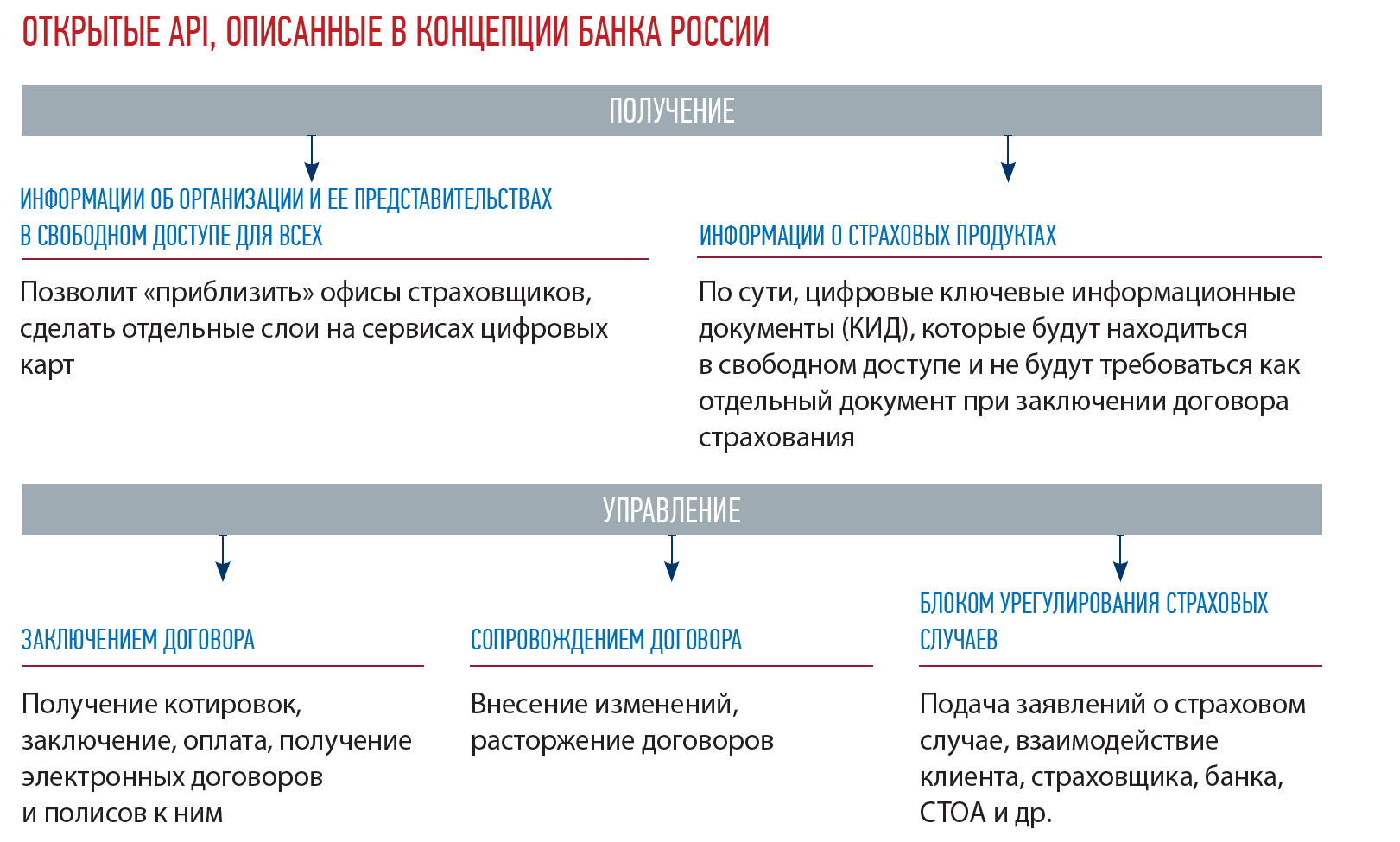

ОТКРЫТЫЕ API В СТРАХОВАНИИ

Страховые компании активно участвуют в цифровой повестке государства и Банка России. Одна из таких тем цифровизации финансового рынка определена в Концепции Банка России по развитию открытых API в частности, и Open Finance в целом, которые, безусловно, относятся и к сфере страхования.

Стандартизация Open API на страховом рынке позволит снизить порог входа для провайдеров страховых услуг как уже состоявшихся участников (маркетплейсы банков, финансовые платформы и др.), так и новых участников (производителей товаров, застройщики и др.), заинтересованных в сочетании своих товаров и услуг со страховыми продуктами. Зачастую страхование может замещать или дополнять собой гарантии от производителей.

Начало практической работы АО «НСИС» с 1 апреля 2024 года как нового профессионального участника в сфере цифровизации страхования позволит совместно с Всероссийским союзом страховщиков, Банком России и Ассоциацией финансовых технологий выработать как сами стандарты открытых API, так и их практическое внедрение в жизнь.

С учетом особенностей рынка страхования — наличие единственной СРО в лице ВСС — утверждение стандартов открытых API возможно или на его площадке, или на уровне Банка России.

5 ПРИОРИТЕТНЫХ ВОПРОСОВ СТРАХОВАНИЯ

- Реализация на площадке «Госуслуги» Платформы коммерческих согласий

- Расширение данных Цифрового профиля физических и юридических лиц, в том числе данными МВД по регистрации транспортных средств, ДТП с их участием, регистрации граждан и действительности документов, удостоверяющих их личность

- Регламентация и расширение набора медицинских данных, доступных страховщикам по ДМС

- Реализация пуш-уведомлений клиентам об изменении статусов по страховому случаю, напоминание об окончании договора страхования и др. через мобильное приложение Госуслуг

- Подключение к системам фотофиксации, системе «Глонасс» не только в экспериментальном режиме, а продуктивном формате обмена данными

ВОЗМОЖНОСТИ ГОСУДАРСТВА В ЦИФРОВИЗАЦИИ СТРАХОВАНИЯ

Для дальнейшего внедрения цифровых технологий в страховую отрасль страховщикам необходимо иметь возможность получения информации из различных видов сведений системы межведомственного электронного взаимодействия (СМЭВ), предоставляемых ведомствами по профилям соответствующей деятельности страховщиков.

Эти данные снизят количество ошибок клиентов, скорость оформления договоров и в традиционном, и в электронном канале продаж, предоставят возможность персонализированной тарификации. Проактивное информирование страховщиков из системы «Госуслуги» даст возможность оперативно реагировать на различные