- 2 марта, 2024

МОШЕННИЧЕСТВО: ВНЕШНИЕ И ВНУТРЕННИЕ ПРИЧИНЫ

Что способствует «успешной» деятельности автоюристов, аваркомов и экспертов, почему ее можно назвать мошенничеством только с бытовой точки зрения, а не с процессуальной? Под этим углом предлагает рассмотреть тему мошенничества со стороны «внешних» страховых посредников заместитель генерального директора СК «МАКС» Виктор Алексеев.

Как ни странно это звучит, в основе личного обогащения мошенников лежит социальная направленность судебных и контрольных органов власти. Первым существенным толчком к резкому развитию автоюризма послужило решение Пленума ВС РФ о применении к страховщикам штрафных санкций в рамках закона о защите прав потребителей в размере 50 % от страховой выплаты. Хотя до этого было еще и решение о признании УТС материальным ущербом.

Затем суды решили отнести услуги аварийного комиссара к страховой выплате по ОСАГО, хотя в 40-м законе о таких услугах нет ни слова, даже законодательного понятия «аварийный комиссар» до сих пор не существует. Далее страховое сообщество законодательно заставили заниматься абсолютно несвойственным ему делом — ремонтировать автомобили, расширив тем самым автоюристам возможность предъявлять претензии к качеству ремонта, срокам проведения ремонта. В условиях санкционного давления, равного отсутствию запчастей, почва для исков со стороны посредников стала просто благодатной.

Апофеозом и кульминацией, позволившей автоюристам существенно нарастить доходы, стало решение о неустойке 1 % в день. Это — стимул выйти с иском к страховщику о не согласии с размером выплаты, произведенной два года назад, и на разнице в 40 тыс. руб., основанной на «объективных» выводах судебной экспертизы, получить 300 тыс. руб. неустойки. Или умышленно не использовать выданное направление на ремонт, а через год, договорившись со СТОА об официальном отказе от производства ремонта в связи с отсутствием запчастей, взыскать со страховщика минимум 800 тыс. руб. — стоимость ремонта плюс штрафы, неустойки.

Но суды не стоят на месте, суды идут дальше. В последнее время наметилась тенденция взыскания со страховых компаний полной стоимости ремонта, рассчитанной не по ЕМР, а по среднерыночной стоимости, невзирая на установленный законом лимит страховой выплаты 400 тыс. руб. Автоюристы уже потирают руки — есть повод. Только вот поборники «заботы о людях» забывают о том, что этой самой заботой пользуются менее 1 % не самого законопослушного населения, а нагрузка в виде повышения стоимости страховки ложится на остальные 99 % честных и порядочных граждан. Соглашусь в качестве вывода в том, что роль ВСС в данной ситуации с точки зрения отстаивания интересов страхового рынка должна быть ключевой.

Теперь о «внутреннем» мошенничестве страховых посредников-агентов. Ситуация в последние годы действительно существенно поменялась. Еще 10–12 лет назад самым распространенным и материалоемким по ущербу было банальное присвоение брокером (агентом юридическим лицом) полученных от страхователей страховых премий, когда дебиторская задолженность у некоторых страховых компаний по этой причине достигала 1 млрд руб. Достаточно вспомнить пресловутый «Ф-полис». Сейчас в связи с цифровизацией и развитием онлайн продаж этот вид мошенничества встречается редко.

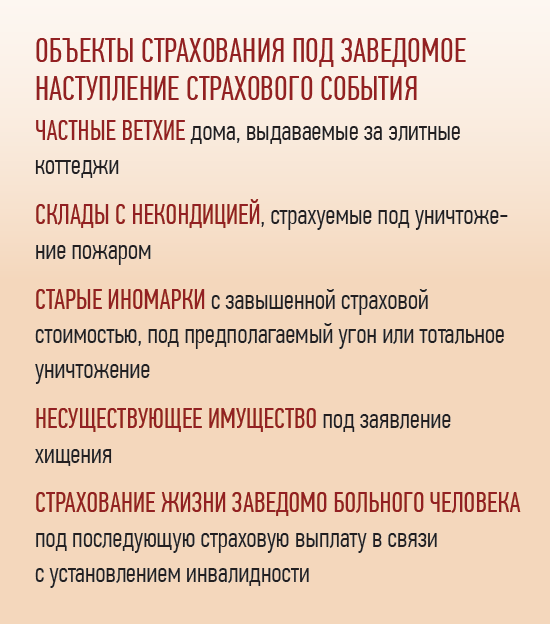

Актуальными продолжают оставаться страхование объектов под заведомое наступление страхового события и, конечно же, страхование «задним числом». По всем указанным направлениям службы страховых расследований страховых компаний уже давно наработали методики раскрытия и документирования таких преступлений.

Кстати, цифровизация не обошла стороной креативных мошенников. Совсем недавно раскрыли схему оформления «однодневных» дешевых полисов ОСАГО с использованием доступа к базе БСО реальных логинов и паролей добросовестных агентов, воспользовавшихся созданным мошенниками сайтом с услугой «Помощь страховому агенту». Благодаря встроенному в нашу информационную систему логическому контролю, удалось оперативно вскрыть и пресечь использование такой схемы. Поэтому борьба на этом направлении остается актуальной, хотя и приобретает новые формы.