- 14 декабря, 2021

ESG-ТРАНСФОРМАЦИЯ НЕИЗБЕЖНА

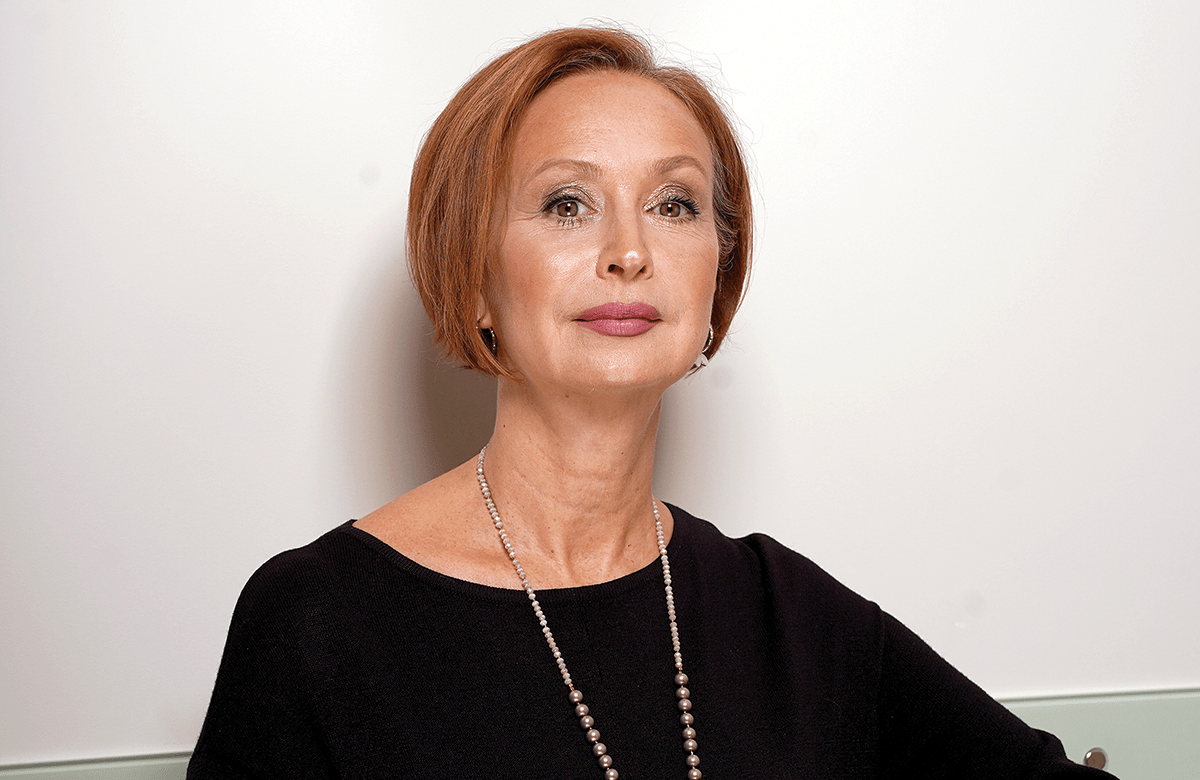

Страховая индустрия неизбежно столкнется с необходимостью адаптации своих стратегий на среднесрочный и долгосрочный периоды с учетом стремительно меняющегося климата и ESG-факторов. Обмен опытом и освещение лучших практик могут существенно продвинуть страховой рынок в реализации повестки устойчивого развития, полагает вице-президент Всероссийского союза страховщиков Элла Платонова.

Современные страховые технологии: В октябре 2021 года ВСС провел первую Международную конференцию по внедрению ESG-принципов в страховой индустрии — «ESG-Insur 2021». Каковы результаты этого отраслевого форума по устойчивому развитию?

Элла Платонова: Конференция вызвала повышенное внимание у страховщиков и экспертов финансового рынка, собрав более 150 участников, и оказалась насыщенной интересными докладами.

На мероприятии были рассмотрены актуальные вопросы ESG-повестки в страховой отрасли со стороны государственных органов и финансового регулятора, освещены практические задачи внедрения принципов

устойчивого развития в бизнес-процессы и систему корпоративного управления российских и международных страховых групп, обозначена роль страховой индустрии в управлении экологическими и климатическими рисками, а также подходы к формированию нефинансовой отчетности.

С учетом проявленного интереса к конференции, ВСС планирует продолжить освещение лучших практик внедрения ESG-принципов в страховом бизнесе и вместе со страховщиками активно участвовать в обсуждении вопросов совершенствования корпоративного управления и выработки рекомендаций по раскрытию информации об учете страховыми компаниями экологических и социальных факторов.

ССТ: На какой стадии внедрения и учета ESG-принципов находится сейчас страховой рынок в России?

Э. П.: В целом можно сказать, что мы пока в начале пути, однако стремительно меняющиеся процессы в мировой экономике не оставят российский страховой рынок в стороне от международных тенденций, учитывая, что Россия также включается в реализацию целей устойчивого развития.

Стоит отметить, что ряд компаний достаточно активно включились в работу по учету ESG-факторов в своей операционной деятельности, и мы надеемся, что с каждым годом их количество будет увеличиваться, и отрасль полномасштабно включится в процесс достижения целей устойчивого развития.

На наш взгляд, страховая индустрия как институт, принимающий на собственное удержание большие объемы рисков и являющийся одним из ключевых инвесторов финансового рынка, неизбежно столкнется с необходимостью адаптации своих стратегий на среднесрочный и долгосрочный периоды с учетом стремительно меняющегося климата и ESG-факторов.

ССТ: А есть ли обстоятельства, сдерживающие развитие в этом направлении?

Э. П.: Например, некоторые аспекты реализации принципов устойчивого развития связаны с возможным увеличением финансовой нагрузки на компанию или изменением сложившихся бизнес-процессов, что для многих компаний на фоне последних изменений регулирования финансовой устойчивости и платежеспособности представляется несвоевременным.

Также акционеры и топ-менеджмент некоторых страховщиков пока не видят экономической целесообразности применения ESG-подходов, так как нет четкого понимания того, как их применение может способствовать получению прибыли.

Ну и еще один важный аспект, который будет тормозить внедрение ESG на финансовом рынке, — это дефицит квалифицированных кадров в этой области.

ССТ: Как может изменить ситуацию политика регулятора?

Э. П.: Изучив ключевые тактические цели Банка России в области устойчивого развития, можно отметить, что ключевой фокус регулятора в ближайшие три года будет направлен на развитие инструментов и инфраструктуры рынка финансирования устойчивого развития, включая совершенствование корпоративного управления и раскрытия информации в целях содействия устойчивому развитию, а также учет ESG-факторов в регулировании для адаптации финансового рынка к новым видам рисков.

Мы видим, что в настоящее время политика Банка России в этом направлении достаточно мягкая, и многие из перечисленных задач реализуются через разработку методических рекомендаций.

Но при росте влияния ESG-факторов на субъекты рынка, не исключено, что в целях сохранения устойчивости финансовых посредников будут введены и нормативные требования по учету климатических рисков в страховой и инвестиционной деятельности.

ССТ: Какие конкретные шаги предстоит сделать страховщикам на пути ESG-трансформации?

Э. П.: Сфера интеграции ESG-принципов в страховой деятельности достаточно многогранна.

Если проанализировать все 17 целей устойчивого развития, принятых на Ассамблее ООН в 2015 году, то более половины из них соотносятся с деятельностью участников страхового рынка.

Страховщики могут активно влиять на уровень жизни, здоровья и благополучия через различные программы личного страхования. Страховая защита может сыграть важную роль в сохранении и восстановлении природных экосистем, в том числе

после техногенных аварий. Инвестиционный потенциал страхового рынка может оказать стимулирующее воздействие на развитие инновационной промышленности и инфраструктуры. Через реализацию корпоративных стандартов отрасль может внести вклад в осуществление принципа ответственного потребления, а также обеспечение высоких стандартов оплаты и условий труда.

И, конечно, особую роль страховая индустрия играет в борьбе с изменением климата. Портфельные приоритеты и инвестиционные стратегии страховщиков, несомненно, станут оказывать с каждым годом все большее влияние на развитие «зеленых» проектов и способствовать ускорению энергетического перехода.

ВЛИЯНИЕ СТРАХОВОГО РЫНКА НА РЕАЛИЗАЦИЮ ПРИНЦИПОВ УСТОЙЧИВОГО РАЗВИТИЯ

Страховщикам, очевидно, придется совершенствовать андеррайтинговые подходы к оценке рисков, переосмыслить и модернизировать продуктовую линейку,

учесть определенные вопросы в корпоративном управлении и расширить периметр нефинансовой отчетности, раскрывая информацию об учете и реализации принципов устойчивого развития в своей деятельности.

В частности, важным этапом на пути к достижению целей устойчивого развития является принятие всеми участниками рынка фидуциарной обязанности, то есть обязательств действовать добросовестно и ставить интересы доверителя выше собственных. Поэтому контроль качества и этики продаж приобретает особую важность!

Достаточно интересной представляется практика применения фактора ESG в тарификации для клиентов. Те клиенты, которые следуют ESG-повестке, могут получать меньший страховой тариф, или страхование объектов с наименьшим углеродным следом может тарифицироваться с дисконтом.

ССТ: Как будет координироваться деятельность страхового сообщества?

Э. П.: Для продолжения работы по обсуждению актуальных вопросов учета и внедрения принципов устойчивого развития в страховом секторе на площадке Всероссийского союза страховщиков создается отдельная рабочая группа, куда войдут представители заинтересованных компаний. В настоящее время во взаимодействии с Банком России и коллегами из смежных отраслей финансового рынка проходит обсуждение Концепции по предоставлению и раскрытию финансовыми организациями информации об учете экологических, социальных факторов и факторов корпоративного управления в процессе предложения финансовых продуктов и услуг клиентам. На основе указанной концепции регулятором будут сформулированы соответствующие методические рекомендации. Надеемся, что и дальнейшие инициативы будут прорабатываться с учетом специфики видов деятельности различных финансовых организаций и мнений участников рынка.

ССТ: Какие риски игнорирования повестки устойчивого развития существуют?

Э. П.: Очевидно, что если в перспективе не учитывать процессы ESG-трансформации, то компания может столкнуться со снижением конкурентоспособности, будут возрастать риски обесценивания инвестиционных активов. Недооценка страховых рисков может привести к росту убыточности. Все перечисленное неизбежно отразится на снижении капитала и рентабельности.

Портфельные приоритеты и инвестиционные стратегии страховщиков, несомненно, станут оказывать с каждым годом все большее влияние на развитие «зеленых» проектов и способствовать ускорению энергетического перехода.

ССТ: Какие возможности открывает международное сотрудничество в области устойчивого развития с точки зрения управления рисками?

Э. П.: Многие государства, в том числе с участием страховщиков, сформировали или находятся в стадии создания базы данных об экологических рисках и катастрофах. Глобальные климатические изменения требуют комплексной международной оценки рисков и эффективного прогнозирования природных явлений.

Движение в сторону создания международной информационной базы данных с элементами космического мониторинга и исторических данных (Global Risk-office) позволит повысить степень защиты населения и национальных экономик от разрушительных климатических явлений. Такое международное сотрудничество является хорошей иллюстрацией реализации 17-го принципа ЦУР ООН, который призван укрепить меры глобального партнерства с целью устойчивого развития.