- 11 июля, 2022

ДОСТОЙНЫЕ РЕЗУЛЬТАТЫ

В течение последних нескольких месяцев страховой рынок испытывает колоссальную нагрузку, но эта ситуация показала устойчивость отрасли и активность страховщиков жизни. По мнению вице-президента ВСС Виктора Дубровина, теперь наша реальность обновляется каждый месяц, и страховщикам удается под нее оперативно подстраиваться.

Современные страховые технологии: С какими результатами рынок страхования жизни закончил 1 квартал 2022 года?

Виктор Дубровин: ВСС собрал и проанализировал данные 22 страховщиков, на которых суммарно приходится почти 100 % всех сборов по страхованию жизни. По итогам I квартала 2022 года суммарные премии страховщиков жизни сократились по сравнению аналогичным периодом прошлого года на 9,9 % — с 115,5 до 104,1 млрд руб. Суммарные выплаты в сравнении с I кварталом прошлого года выросли на 4,4 % — c 71,6 до 74,8 млрд руб.

По моему мнению, в текущей ситуации это очень достойные результаты!

При этом выплаты по ИСЖ вновь оказались больше сборов, хотя и немного снизились — с 57,4 млрд в I квартале 2021 года до 52 млрд руб. в I квартале 2022 года (на 9,4 %).

Уровень концентрации рынка немного вырос: на десятку крупнейших страховщиков жизни пришлось 88,5 % всех сборов, тогда как в I квартале прошлого года на них приходилось 86,7 %.

Также хочу подчеркнуть, что накопленные регуляторные резервы страховщиков жизни по состоянию на 31 марта 2022 года составили 1,48 трлн руб., продемонстрировав рост на 8,8 %.

ССТ: Как страховщикам жизни удалось достичь таких результатов в условиях санкций?

В. Д.: Действительно, несмотря на довольно тяжелую ситуацию для всех финансовых институтов, страхование жизни показывает лишь относительно небольшое снижение сборов. Во многом это результат высокого профессионализма регулятора и своевременно принимаемых им решений по поддержке отрасли. Кроме того, несмотря на сложную конъюнктуру и высокую инфляцию, продукты страхования жизни востребованы гражданами, а финансовая защита на случай тяжелых жизненных ситуаций, которую они дают, сейчас особенно важна.

В I квартале страховщики оказались под серьезным давлением: высокая инфляция, рост ставок по депозитам, геополитический кризис, снижение у потребителей горизонта планирования и регуляторные изменения. Несмотря на это, рынок сохраняет высокую финансовую устойчивость, страховые компании активно трансформируют продуктовую линейку.

Очевидно, что внешнее давление будет негативно сказываться на объемах продаж и потребует серьезной перестройки всех бизнес-процессов. Но уже во II квартале страховщики жизни выводят новые продукты и сервисы, мы ощущаем поддержку со стороны Банка России и Минфина и, самое главное, заинтересованность клиентов в страховании жизни.

ССТ: Страховые выплаты растут — это хорошо или плохо?

В. Д.: Рост страховых выплат является объективным отражением тех трендов, которые сложились три года назад. Договоры тогда заключались на срок 3–5 лет, и сейчас они заканчиваются. Поэтому выплаты растут, и это очень хорошо, ведь это наша основная функция.

Все страховщики жизни исполняют свои обязательства качественно и вовремя.

Практически 500 тыс. убытков урегулировано. Правильным здесь было бы считать не количество договоров, а количество домохозяйств, которые получили финансовую поддержку от страховщиков. Так, в I квартале этого года 1,5 млн домохозяйств получили страховые выплаты. Это стало хорошей поддержкой в неспокойный период и подчеркивает важность социальной роли, которую исполняют страховщики жизни.

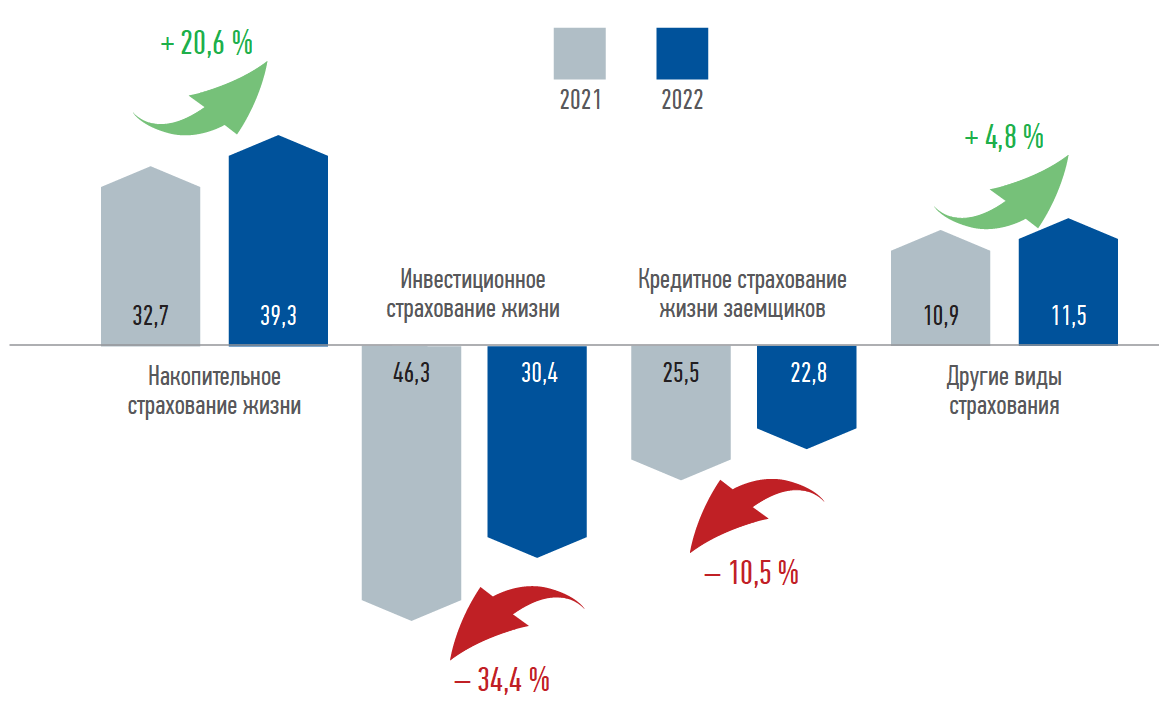

ДИНАМИКА ПРЕМИЙ: РАЗНОНАПРАВЛЕННЫЕ ТЕНДЕНЦИИ. I кв. 2021–2022, млрд руб.

ССТ: Какие тренды в страховании жизни вы сейчас отмечаете?

В. Д.: Анализ рынка показывает рост интереса клиентов к накопительному страхованию жизни, к классической защите, которая позволяет им решать различные жизненные задачи. Также нашим клиентам интересны продукты с большим набором сервисных функций: налоговые вычеты,

юридические услуги, различные варианты медицинской поддержки и т. д.

Ситуация с кредитным страхованием, безусловно, во многом будет зависеть от ключевой ставки и иных факторов, которые будут оказывать влияние на российскую экономику. Что касается ИСЖ, то этот продукт скорее интересен для клиентов, которые хотят инвестировать и диверсифицировать свой портфель, но учитывают высокую волатильность рынка, хотят минимизировать риски.

Также своего потребителя находят программы страхования от несчастного случая. Мы видим это на примере детских школ и лагерей, различных спортивных секций и соревнований. Также этот продукт востребован в сегменте юридических лиц. В нынешней ситуации далеко не все предприятия имеет возможность обеспечить своих сотрудников добровольным медицинским страхованием, поэтому страхование от несчастного случая и болезней может служить своего рода замещающим продуктом.

ССТ: Если говорить о новых продуктах, что предлагается сейчас страхователям?

В. Д.: Прежде всего, речь идет об инвестиционном страховании — страховщики находят новые направления для интересных инвестиций. На рынке появляются продукты, которые полностью соответствуют требованиям регулятора в части страхования жизни. Мы видим предложения отчасти новых, отчасти старых рисков, в том числе страхование на случай безработицы и другие сервисы, которые являются ответом на не всегда спокойную текущую реальность. И эта продуктовая линейка сейчас востребована.

ССТ: В прошлом году эксперты много говорили о необходимости участия страховщиков жизни в инфраструктурных инвестициях. Что происходит в этом направлении сейчас?

В. Д.: По этому вопросу мы находимся в диалоге с регулятором с 2018 года. Инфраструктурные проекты требуют глубокой экспертизы, нужно понимание, в течение какого срока и в каком объеме будет осуществляться возвратность вложенных инвестиций. Мы готовы наращивать наши возможности в этом направлении, нужно лишь положительное рассмотрение этого вопроса со стороны регулятора.

ССТ: Почему страхование жизни сохраняет свою эффективность даже в такой сложный исторический период?

В. Д.: Прежде всего, портфель инвестиций необходимо диверсифицировать: до недавнего времени рублевый депозит приносил всего 2–3 % годовых, а по валютным депозитам доходность была практически нулевая. К тому же страхование жизни имеет рисковую составляющую, в отличие от депозита, который не дает никакой защиты при наступлении негативных событий. Когда человек хочет себя попробовать в качестве инвестора, то именно инвестиционное страхование жизни обеспечивает ему некие гарантии безопасности. Также по этому продукту предоставляется социальный вычет.

Стоит заметить, что 20 млн частных инвесторов, которые открывали брокерские счета и самостоятельно выходили на рынок в конце прошлого года, в подавляющем большинстве ушли в «красную зону». Те, кто покупал ИСЖ, сохранили свои накопления. Думаю, это послужит драйвером для развития инвестиционного страхования жизни в 2022 году.

ССТ: Какие перспективы у страхования жизни?

В. Д.: Наша страна сейчас вступает в период колоссальных трансформаций, все созданные за последние 30 лет институты будут сильно реформированы. А когда государство бросает все силы на построение новой экономики, человек во многом остается ответственным сам за себя. Этот фактор и определяет новое глобальное направление развития страхования жизни: долгосрочное пенсионное страхование, страхование, связанное с долгосрочным уходом за престарелыми и тяжелобольными, продукты, стимулирующие здоровый образ жизни.

Я хочу поблагодарить Банк России за тот открытый и честный диалог, который регулятор ведет со страховым сообществом. Новые предложения страховщиков рождаются каждый день, ведь мир меняется слишком быстро. Сейчас как никогда важна эффективная работа ВСС, который демонстрирует готовность к быстрому реагированию и способность выстраивать диалог с властными органами.