- 7 июля, 2023

ПЕРЕСТРАХОВАНИЕ ТРЕБУЕТ ПРАВИЛ

Геополитическая ситуация привела к серьезной трансформации российского перестраховочного рынка и законодательство оказалось не готово к тому, чтобы учесть все аспекты взаимоотношений участников рынка перестрахования и обозначить однозначные и понятные всем правила игры. Своей озабоченностью в интервью поделилась директор юридического департамента РНПК Евгения Березенцева.

ССТ: Как Вы оцениваете полноту законодательной базы, регулирующей отношения перестрахования?

Евгения Березенцева: Законодательная база, регулирующая взаимоотношения по перестрахованию в России на сегодняшний день видится неполной. Источниками правового регулирования перестрахования являются нормативно-правовые акты разного уровня, в первую очередь — федеральные законы. На сегодняшний день существует лишь одна статья в Гражданском кодексе РФ (ст. 967 ГК РФ), которая раскрывает понятие договора перестрахования, а также ряд статей в Законе РФ № 4015-1 от 27 ноября 1992 года «Об организации страхового дела в Российской Федерации», которые содержат основные понятия, используемые в перестраховании.

В отличие от страхования, судебная практика также не содержит достаточных разъяснений по спорным вопросам, возникающим между сторонами.

ССТ: Страховому рынку в России уже 30 лет. Почему только сейчас проявилась проблема отсутствия детальной проработки законодательной базы в перестраховании?

Е. Б.: До недавнего времени большая часть договоров перестрахования была связана с западным рынком. Там перестрахование регулируется обычаями делового оборота и договорными отношениями. Таким образом, ранее недостаток нормативного регулирования восполнялся за счет иностранной экспертизы и практики международного страхового рынка.

Кроме того, экономическая ситуация предоставляла западным перестраховщикам возможность максимально перераспределять свои риски. Так, принимая определенную долю риска в перестрахование (например, от 25 до 50 %), впоследствии данный риск передавался другим (нескольким) перестраховщикам в небольших долях. В такой ситуации, даже при наступлении крупного убытка, на каждом перестраховщике лежала небольшая доля ответственности, что существенно упрощало процесс урегулирования убытка и делало невыгодными операционные расходы на контроль за соблюдением сторонами условий договора перестрахования, ведение переговоров и тем более юридические расходы на участие в судебных спорах.

Помимо этого, западные перестраховщики имели дополнительные инструменты по управлению собственными рисками. В частности, возможность принимать решения по увеличению страховых тарифов в зависимости от убыточности клиента: могли отказаться от пролонгации договора перестрахования либо расторгнуть действующий договор. В такой ситуации отсутствие четко прописанных нормативных документов являлось не столь критичным для развития бизнеса и получения запланированной прибыли.

Сейчас привычные для России перестраховочные рынки (ЕС, Швейцария, Великобритания) оказались в категории «недружественных», а текущее регулирование сделало работу с ними практически невозможной для российских страховщиков. Одновременно с этим, использование иностранных источников права при регулировании отношений по перестрахованию между резидентами РФ стало неактуальным.

ССТ: Что тревожит РНПК как основного перестраховщика?

Е. Б.: Вызывают обеспокоенность несколько моментов. Во-первых, хотя на сегодняшний день в России есть несколько страховщиков, которые вправе осуществлять перестраховочную деятельность, большую часть перестраховочной емкости предоставляет один перестраховщик — РНПК, который является конечным держателем риска и осуществляет выплаты по всем крупным убыткам, происходящим на территории России. При этом РНПК находится в условиях, когда дальнейшее перераспределение рисков практически недоступно или сильно ограничено. В силу своего доминирующего положения РНПК существенно ограничена в возможностях свободно принимать экономически обусловленные бизнес-решения по управлению собственными рисками.

Во-вторых, несмотря на то, что в силу п. 2 ст. 967 ГК РФ к договору перестрахования применяются правила, предусмотренные главой 48 ГК РФ, действующие в отношении страхования предпринимательского риска, ряд вопросов, связанных со спецификой перестрахования, остается неурегулированным.

Неурегулированные вопросы, связанные со спецификой перестрахования влекут за собой необходимость повышения уровня внимания к правовому урегулированию взаимоотношений как между РНПК и страховщиками, так и на рынке перестрахования в целом.

ССТ: Сложившаяся ситуация может привести к каким-то серьезным негативным последствиям?

Е. Б.: Без надлежащего нормативного регулирования, по собственному желанию, страховщики не всегда готовы менять подходы и оперативно адаптироваться к текущим реалиям. При этом страховые компании по-разному читают и трактуют существующие нормы законодательства, по-разному видят ситуацию, имеют свой взгляд на способы разрешения спорных вопросов, прямо не урегулированных законодательством. А в ряде случаев продолжают настаивать на принципах взаимодействия, сложившихся в партнерстве с западными перестраховщиками, не принимая во внимание интересы другой стороны и изменившуюся кардинальным образом экономическую ситуацию.

Страховщиков можно понять, поскольку адаптация под текущие условия требует временных, операционных и материальных затрат, изменения бизнес-процессов и формирования иных принципов и подходов взаимодействия на рынке перестрахования. Чтобы помочь сторонам выработать новые, единые и понятные всем подходы к взаимодействию на рынке перестрахования, требуется обратить внимание на необходимость оперативной доработки нормативной базы в этой сфере.

Не стоит забывать, что четко понимать правила игры необходимо и клиенту — страхователю по оригинальному договору. Ему также предельно важно, чтобы вся цепочка страховых и перестраховочных отношений была выстроена таким образом, чтобы в случае наступления страхового события выплата была произведена как можно быстрее и в полном размере.

Сейчас все страховое сообщество только начинает в полной мере осознавать проблематику. Мы понимаем, что необходимо вносить корректировки в законодательство о защите охраняемой законом тайны (о государственной тайне, о коммерческой тайне, о тайне страхования), регламентировать порядок реализации перестраховщиком права на оценку степени риска и его взаимодействие со страхователем по оригинальному договору. Обязательно должны появиться статьи, регулирующие взаимодействие сторон с перестраховочным брокером.

ПРИМЕРЫ НЕУРЕГУЛИРОВАННЫХ ВОПРОСОВ, СВЯЗАННЫХ СО СПЕЦИФИКОЙ ПЕРЕСТРАХОВАНИЯ

1

Каким образом должен происходить процесс передачи в перестрахование риска и какой объем информации об объекте страхования должен раскрываться с учетом положений ст. 946 ГК РФ о необходимости соблюдения тайны страхования страховщиком (перестрахователем)?

2

К какой категории договоров относятся договоры с перестраховочным брокером и как распределяется ответственность сторон в случаях неисполнения брокером выданного ему поручения доверителем (страховщиком)?

Например, страховщик поручает брокеру перечислить перестраховочную премию перестраховщику, а брокер этого не делает и на момент наступления страхового случая страховая премия оказалась неоплаченной. Каковы юридические последствия в такой ситуации? Кто является кредитором брокера и вправе взыскать задолженность по оплате премии?

Эти вопросы могут быть разрешены, если брокерский договор будет однозначно отнесен к какому-то виду договора в соответствии с Гражданским кодексом.

На сегодняшний день есть несколько судебных решений, которые позволяют считать брокерский договор договором поручения, однако нужны более четкие разъяснения.

3

Каким образом перестраховщик может оценивать степень риска при перестраховании объекта?

Перестраховщик — это второй участник в цепочке передачи риска. В силу того, что к нему также применяются все правила ГК РФ о страховании — он вправе оценивать степень риска. Однако ввиду отсутствия договорных отношений со страхователем, перестраховщик существенно в этом ограничен и вынужден искать иные возможности.

ССТ: Эти проблемы уже обсуждались или Вы впервые поднимаете эту тему сейчас?

Е. Б.: В юридической литературе последних лет ведется дискуссия о том, в какой степени отношения по перестрахованию должны быть урегулированы гражданским законодательством. В частности, ранее Решением Совета при Президенте РФ по кодификации и совершенствованию гражданского законодательства от 25.09.2020 № 202-оп-1.2020 одобрена Концепция развития положений части второй ГК РФ о договоре страхования, в которой упоминается также и перестрахование.

Однако, на мой взгляд, данному вопросу не уделялось достаточного внимания по причине того, что проблема не стояла настолько остро.

ССТ: Какие действия необходимо предпринять для выхода из сложившейся ситуации?

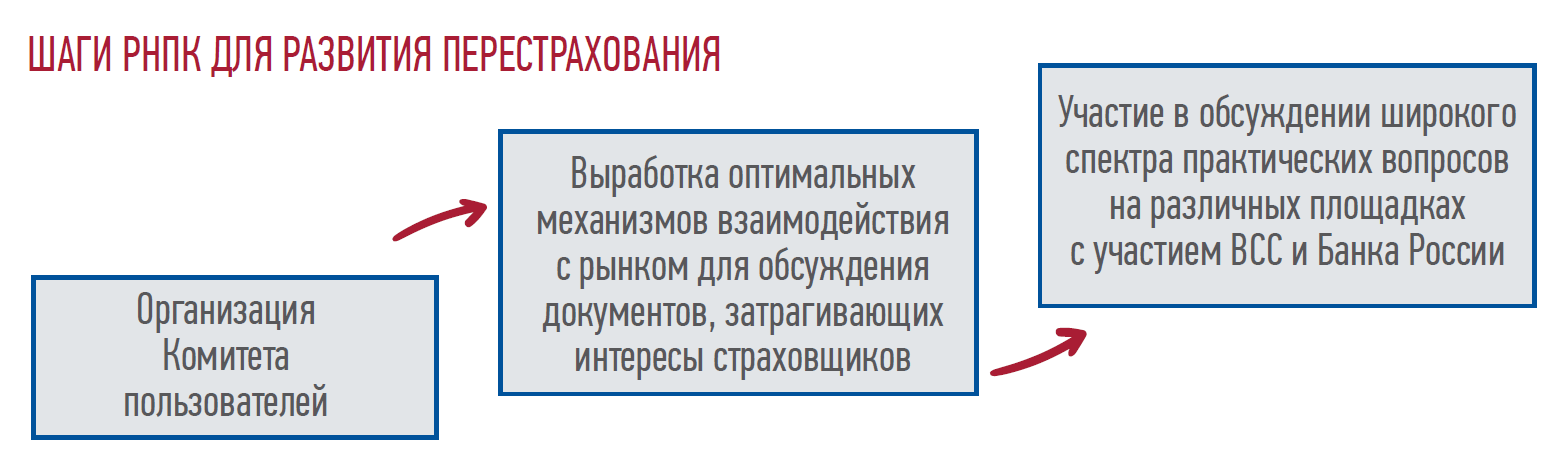

Е. Б.: Необходимо активизировать работу по реформированию нормативного регулирования перестрахования в России. Нормативная гражданско-правовая база нуждается в принципиальных корректировках, описанных в том числе в Концепции развития страхового права, а также иных доработках, актуальных для новых условий функционирования страхового и перестраховочного рынка в России.

При этом создание полноценной нормативной базы должно затрагивать не только и не столько взаимоотношения РНПК и страхового рынка, а способствовать развитию перестрахования в России в целом и в равной степени быть единой для всех страховых организаций, осуществляющих перестраховочную деятельность в стране и развиваться столь же динамично, как и страховая отрасль.