- 8 мая, 2021

ПОСЛЕДНЯЯ ИНСТАНЦИЯ

Несмотря на активную работу финансового уполномоченного, в суды все еще поступает достаточно много дел, и для мошенников все еще остаются лазейки, которыми они иногда успешно пользуются. Снежана Антимонова, начальник управления региональной судебной работы АО «СОГАЗ», анализирует судебную практику для читателей нашего журнала. По ее мнению, необходимо продолжать работу по отстаиванию позиции страховщиков в спорах с недобросовестными заявителями, сокращению судебных споров после рассмотрения дел финансовым уполномоченным и повышению знаний потребителями финансовых услуг.

Современные страховые технологии: Стало ли более конструктивным взаимодействие страховщиков с судами за последний год?

Снежана Антимонова: Конечно, есть позитивные подвижки. Например, раньше, чтобы Верховный Суд Российской Федерации рассмотрел жалобу страховщика по существу, судебные акты нижестоящих инстанций должны быть вынесены исключительно с грубым нарушением законодательства. В настоящее время мы видим, что по жалобам страховщиков все чаще истребуются материалы судебного дела, но хотелось бы и увеличения количества жалоб, переданных для рассмотрения в судебном заседании Судебной коллегии по гражданским делам Верховного Суда Российской Федерации.

Потребители уже перестали быть исключительно слабой стороной в отношениях со страховщиками, учитывая разнообразие схем недобросовестных практик в страховании, в частности, в автостраховании.

Верховный Суд Российской Федерации для нас уже последняя инстанция. Страховщики стараются принципиальные вопросы в страховых спорах доводить до Верховного Суда Российской Федерации, если их не получается решить на более низких уровнях.

ССТ: Как повлияла на количество судебных споров активная работа службы финансового уполномоченного?

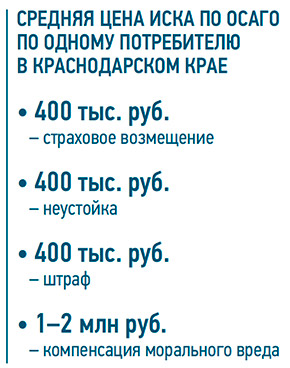

С. А.: Закон о службе финансового омбудсмена работает эффективно, но есть еще некоторые пробелы. Так, в соответствии с требованием Федерального закона от 04.06.2018 № 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг» (далее — Федеральный закон № 123-ФЗ), для того чтобы обратиться в суд, нужно обязательно пройти службу финомбудсмена. Однако, например, в Краснодаре мы столкнулись с тем, что наши потребители просто закидывают заявления, не отвечающие требованиям статьи 17 Федерального закона № 123-ФЗ, т. е. оформленные заведомо с нарушениями (обращается не потребитель, не приложены документы и т. п.). Финомбудсмен, руководствуясь требованиями законодательства, ставит в известность потребителя о несоответствии обращения требованиям, по существу не рассматривает либо прекращает рассмотрение обращения. Получив от финансового уполномоченного такое разъяснение, клиенты обращаются в суд, который не всегда учитывает, что стадия рассмотрения финансовым уполномоченным не пройдена должным образом, и рассматривает исковые требования, в том числе и по истечении срока, на обращение в суд. Доводы страховщиков о пропуске срока, о том, что решение финомбудсмена вступило в силу и потребитель не выразил своего несогласия с ним в установленном порядке, суды в ряде случаев не слышат. Исковые требования рассматриваются, как если бы вообще не была предусмотрена стадия обращения к финансовому уполномоченному. К сожалению, таких случаев по югу России достаточно.

Несмотря на разъяснения по вопросам, связанным с применением Федерального закона № 123-ФЗ, утвержденные Президиумом Верховного Суда Российской Федерации 18 марта 2020 года (далее — Разъяснения ВС РФ), вопросов остается достаточно много, из наиболее часто встречаемых — это подсудность рассмотрения заявления об обжаловании решения финансового уполномоченного.

ССТ: Есть ли еще какие-то новации в творчестве «добытчиков страховых выплат»?

С. А.: Раньше была экспертиза страховщика, экспертиза истца и судебная экспертиза. В Разъяснениях ВС РФ указал, что если при рассмотрении обращения потребителя финансовым уполномоченным было организовано и проведено экспертное исследование, то вопрос о необходимости назначения судебной экспертизы по тем же вопросам разрешается судом применительно к положениям ст. 87 ГПК РФ о назначении дополнительной или повторной экспертизы. Несогласие заявителя с результатом организованного финансовым уполномоченным экспертного исследования, наличие нескольких экспертных исследований, организованных заинтересованными сторонами, безусловными основаниями для назначения судебной экспертизы не являются.

Из данных разъяснений следует, что судебная экспертиза не должна назначаться автоматически, ее назначение должно быть обосновано заявителем в порядке, установленном ГПК РФ.

В настоящее время, несмотря на разъяснения ВС РФ, результаты экспертиз, организованных финансовым уполномоченным, зачастую не принимаются судами. Теперь наши оппоненты приносят в суды рецензии на экспертизу финансового уполномоченного, которые не содержат в себе ссылок на допущенные нарушения при проведении такой экспертизы. По сути, это новое экспертное заключение, составленное после рассмотрения обращения финомбудсменом. Решение финансового уполномоченного втаком случае опускается и, как и раньше, спор возвращается к несогласию с выплатой страховщика. Есть случаи, когда суд в такой ситуации назначает судебную экспертизу, тем самым просто нивелируя деятельность службы финансового уполномоченного. Я считаю, что здесь важно соблюдение судами Разъяснений ВС РФ, иначе мы перегружаем суды по спорам, в которых компетентным органом уже было принято решение, и стороны не воспользовались своим правом и не выразили своего несогласия с ним.

ССТ: У всех страховщиков сейчас есть проблемы в связи с заключением договора ОСАГО в электронном виде, когда заявители искажают информацию при заполнении данных для оформления полиса. Как суды работают с этой ситуацией?

С. А.: Это одна из самых неприятных ситуаций. Как правило, страховщик узнает о двойнике договора страхования уже на стадии обращения потерпевшего за выплатой в связи с наступлением события, обладающего признаками страхового случая. При выявлении подобной ситуации, на страховщиков ложится дополнительная нагрузка по обращению в суд о признании договора страхования недействительным. Как правило, суд видит две абсолютно одинаковые маски полиса, только на одной в верхнем правом углу будет написана страховая премия 8460 рублей, а на другой, которую приносит страховщик, втом же месте будет написано 400 рублей. Как судье признать один из них недействительным? Мы начинаем поднимать всю электронную начинку заполнения полиса. Но иногда просто невозможно даже подать исковое заявление о признании договора недействительным, потому что адрес клиента указан, например: город Грозный, дом 9.

Необходимо обратить внимание на тот факт, что, как правило, такие ситуации возникают именно по крупным обращениям, включающим в себя в том числе подозрения о постановочных дорожно-транспортных происшествиях.

ССТ: Как можно преодолеть эту проблему?

С. А.: Законодательством предусмотрена обязанность каждого собственника транспортного средства страховать свою гражданскую ответственность. На мой взгляд, решение данной проблемы должно быть возложено не только на страховщиков. Важно наладить обмен информацией данными о наличии договора ОСАГО, отдельно уделить внимание разъяснениям гражданам о последствиях обращений к недобросовестным агентам, обещающим экономию при оформлении полиса

обязательного страхования гражданской ответственности владельцев транспортных средств, в виде отказа в выплате страхового возмещения и признания договора страхования недействительным. Эти же последствия применимы и при предоставлении недостоверной информации при самостоятельном оформлении электронного полиса. Подобные меры заставят лишний раз подумать граждан, стоит ли экономить на безопасности.

Личных данных в открытом доступе становится все больше и больше. Имея паспортные данные человека, через систему электронного ОСАГО можно заключить от его имени любое количество договоров на любые машины, и не всегда автоматическая система может уследить мошенничество. Договор ОСАГО — публичный, и страховая компания не может отказать в его заключении. Мошенники этим сейчас активно пользуются.

СЛУЧАЙ ИЗ ПРАКТИКИ |

|

Нами было подано заявление об отмене решения финансового уполномоченного в Дербентский городской суд Республики Дагестан. Определением суда со ссылками на нормы Федерального закона № 123-ФЗ было удовлетворено ходатайство представителя потребителя и заявление было необоснованно передано по подсудности на рассмотрение мирового судьи. Впоследствии частная жалоба АО «СОГАЗ» была удовлетворена, но это дополнительные трудозатраты и судов, и страховщиков. |

ССТ: Некоторое время назад часто звучали жалобы со стороны судей, что страховщики не приходят в суды, не отстаивают свои интересы, плохо готовят документы, подтверждающие аргументы своей стороны. Сейчас ситуация изменилась?

С. А.: С учетом изменения подхода к урегулированию заявленных событий, направленного на минимизацию судебных разбирательств, изменился и принцип работы юридических подразделений. Так, в частности, АО «СОГАЗ» усилило позиции в региональной сети, наладило обмен информацией, судебной практикой между юристами различных регионов.

Необходимо учитывать и изменения в технологических процессах непосредственно судебной системы, позволяющей уделить больше внимания к подготовке позиции. Упрощенная система рассмотрения дел как в арбитражном, так и в гражданском процессе позволяет рассмотреть дело без очного участия сторон.

Мы вправе подать документы с использованием ГАС «Правосудие» и активно этим пользуемся. В арбитражном процессе работает kad.arbitr.ru — Картотека арбитражных дел. Имея код доступа, мы можем посмотреть полностью материалы дела, представить нашу позицию и доказательства в ее подтверждение. Данная процедура существенно экономит время, которое затрачивали для ознакомления с делом, сдачи документов, заявлений, жалоб.

Кроме того, сейчас количество споров по ОСАГО существенно уменьшилось благодаря финансовому уполномоченному. Появилась возможность более пристально рассматривать те дела, которые все-таки переходят в суды.

СЛУЧАЙ ИЗ ПРАКТИКИ |

|

|

ССТ: Какие пожелания у страховщиков есть сегодня к судьям, которые рассматривают споры в области страхования?

С. А.: Хотелось бы, чтобы суды обращали больше внимания на доводы страховщиков, учитывали как процедуру рассмотрения обращения потерпевших к финансовому уполномоченному, так и его решение, вступившее в силу. У страховщиков не стоит задача отказать в выплате любой ценой. Можно сказать, что рекламу страховой компании делают именно быстрые и справедливые выплаты. Страховщики крайне заинтересованы заботиться о своих клиентах. Но это не значит, что нужно платить каждому, кто пытается злоупотребить правом или ввести в заблуждение страховую компанию.

Если после вступления в силу решения финансового уполномоченного и при отсутствии со стороны потребителя обращения в установленный 30-дневный срок о несогласии с вынесенным решением, поступает исковое заявление — значит, с этим спором точно что-то не то. Сейчас все страховщики стараются урегулировать обращения клиента по максимуму — все сделано для клиента. Внедряются технологии для удобства его обслуживания, для улучшения коммуникации клиента со страховщиком. Страховщик заинтересован разрешать все споры до суда. Поэтому если дело переходит в суд, здесь что-то серьезно не так.

Суды считают, что если истец пришел в суд, то он априори слабая сторона. Сейчас это уже далеко не так. В суды ходят профессиональные, специализирующиеся на страховых спорах юристы, в ряде случаев они — представители мошеннических группировок, что подтверждается конкретными уголовными делами. Вся огромная судебная практика, динамика судебной статистики, которая есть в том числе в открытом доступе, показывает профессионализм бывшей «слабой стороны». При этом страховая компания вынуждена выстраивать внутренние системы борьбы с мошенничеством и усиливать меры защиты от мошенников, желающих получить как можно больше денег.

Мне кажется, что сейчас пришло время обратить внимание населения именно на действия так называемых «помощников выбить страховое возмещение у страховой компании». Именно данные лица, пользуясь пробелами в знаниях юриспруденции в страховании у граждан, под видом помощи якобы принимают на себя все тяготы взаимодействия со страховой компанией, оформляют договоры уступки прав требования, выплачивая гражданам незначительные суммы (в среднем от 3 до 15 тыс. руб.), а потом получают со страховщика без особых усилий в десятки, а то и в тысячи раз больше. Причем есть и явные нарушения. Так, заключение договора уступки права требования исключает оформление на данных лиц доверенности, но практика показывает обратное. Полномочия оформленных доверенностей и срок их действия позволяют не только совершать определенные действия, связанные с досудебным урегулированием заявленного события, получением дополнительных документов, но и дают возможность применения и персональных данных, указанных в них, в иных сферах, в том числе и криминальных.

Большинство людей не задумывается о последствиях, слыша фразу, что это обычная стандартная форма такой доверенности. Однако именно она дает право на открытие счетов в банках на имя выдавшего доверенность, оформление личного кабинета с получением PIN кода и PUSH уведомлений и т. п. А ведь потом именно к выдавшему такую доверенность лицу обратится налоговая инспекция за уплатой налогов. Об этом надо обязательно говорить, чтобы пресекать попытки обмануть граждан и страховщиков.