- 5 ноября, 2021

ВРЕМЯ ТРАНСФОРМАЦИИ

Успешное завершение первого полугодия — не повод почивать на лаврах, считает вице-президент ВСС Виктор Дубровин. Завершение года может оказаться для страховщиков жизни тяжелым, хотя и интересным. На фоне смены направления драйверов и изменения законодательного ландшафта отрасль получает шанс на позитивную трансформацию, но для этого придется много трудиться.

Современные страховые технологии: Какими достижениями рынок страхования жизни мог бы гордиться?

Виктор Дубровин: Общие сборы за первое полугодие перевалили за 250 млрд руб., рост — порядка 30 %. Для сравнения — сборы по ОСАГО составили всего 220 млрд руб. Пять лет назад в это никто бы не поверил. Важно и то, что рост происходит у подавляющего большинства компаний, а не только пятерки лидеров, как в предыдущие годы. Это очень хороший сигнал о том, что в целом финансовый рынок развивается достаточно сбалансированно.

ССТ: В чем причина таких потрясающих результатов?

В. Д.: Будем объективны: 50 % нашего роста — это рост за счет рекордов кредитного страхования. Но Банк России начинает «разворачивать» эту ситуацию, и мы понимаем, что этот драйвер снизит свое влияние на рост страхования жизни. Возможно, это хорошо, поскольку мы всегда стремились к тому, чтобы выращивать классическое страхование жизни.

К тому же, 2020 год, с которым мы сравниваем результаты текущего года, был проведен в ситуации ограничений бизнес-активности. Поэтому сравнивать текущие результаты с этим периодом, наверное, не совсем правильно.

ССТ: Как будут меняться драйверы развития рынка в ближайшей перспективе?

В. Д.: Основным из них были низкие ставки по депозитам, что стимулировало интерес вкладчиков к альтернативным инструментам инвестирования. Но сейчас ставки набирают рост, и это будет интересный вызов страховщикам — насколько они готовы побороться в этом сегменте теперь.

Интересный момент: 300 млрд руб., которые страховщики выплатят по итогам 2021 года — это огромная цифра не только для финансовой отрасли, но и для всей экономики. 80 % из этой суммы составляют выплаты по дожитию. Куда же эти деньги направляются? Если обратно в страхование жизни, то мы находимся на правильном пути и сформировали правильный клиентский опыт. А если эти деньги оказываются на депозитах, это означает, что нам надо что-то менять. Наверное, это будет более верный индикатор, чем жалобы страхователей!

ССТ: Поддержат ли рост рынка законодательные изменения?

В. Д.: Этой осенью мы переживем трансформационный момент. Накоплено большое количество законодательных актов, включая проект изменений в 5055-У1. Диалог с регулятором мы ведем уже порядка девяти месяцев. Это символический срок — что-то должно уже родиться.

Еще один законопроект касается отказа от публичности договора страхования жизни.

Первое чтение он прошел уже в июне. Второй нормативный акт регулирует продажи страховых продуктов в части обязательного тестирования потребителя или предложения их только квалифицированным инвесторам.

Совокупность этих изменений определит новый дизайн страхования жизни. Мы с интересом и хорошим волнением ожидаем, как под этот дизайн сможет перестроиться отрасль. А на сегодняшний момент это уже огромная отрасль с 1,5 трлн руб. резервов и сборами по 500 млрд в год! Она оказывает существенное влияние на рынок страхования и на финансовый рынок в целом.

ССТ: А какие предложения регулятора вызывают у вас тревогу?

В. Д.: Нас беспокоит определенное вмешательство со стороны Банка России непосредственно в страховые продукты и максимальная их стандартизация. Для планомерного и динамичного развития страхования жизни важно не разрушить долгосрочной баланс интересов не всегда тщательно продуманными решениями.

Когда указание регулятора устанавливает настолько обширные и жесткие требования к конкретному продукту, их выполнение не позволяет делать продукт более кастомизированным и предлагать его какой-то большой категории граждан. Если у меня есть требование включить риск смерти в договор с таким-то объемом покрытия, то я не могу изменить условия страхования, даже если человека больше волнует не смерть, а последствия наступления инвалидности или критических заболеваний. Получается, мы не можем оказать страхователю материальную поддержку в критической ситуации, связанной с его здоровьем.

Или возьмем обратный случай, когда к страховщику обратится глубоко пожилой человек, медицинская карта которого наполнена большим списком серьезных диагнозов. Я не смогу его взять на страхование по всему перечню рисков, а именно — смерть по любой причине в том объеме, который предполагается Указанием Банка России. Это неправильно, так как означает заведомо завышенную убыточность для страховой компании. Сейчас у страховых компаний есть практика предложения разных страховых сумм по рискам для разных категорий клиентов, например, мы можем предложить большую защиту по рискам, связанным с несчастным случаем, и исключить риски, связанные со смертью в результате заболевания.

ССТ: Как Вы считаете, какой логике следовал регулятор, именно так формулируя свои требования?

В. Д.: Как мы помним, история началась с того, что регулятор в декабре прошлого года ввел запрет на продажу сложных структурных продуктов через брокеров и управляющие компании. После этого развернулась дискуссия, что страхование жизни, особенно инвестиционное страхование, чем-то похоже на такие продукты, поэтому его тоже нужно регулировать. Наша отрасль на шаг впереди индустрии профучастников, потому что у нас уже были стандарты и период охлаждения, мы раскрываем комиссии и т. д., но Банк России все равно решил менять регулирование.

Началось все с ИСЖ — был введен ряд критериев. В то же время регулятор взялся и за накопительное страхование жизни, где проблемы, прежде всего, в мисселинге.

Часто клиент думает, что он оформляет депозит, хотя на самом деле это продукты с регулярными взносами. В Указании 5055-У, как мы видим, эти два вида страхования никак не разделяются. Для инвестиционного страхования жизни было введено требование о страховом риске. Установленное страховое покрытие часто избыточно для определенных возрастов. Именно поэтому мы не сможем предлагать такие продукты отдельным возрастным группам — риски будут слишком велики. Если это требование останется, инвестиционное страхование жизни будет похоже на продукты, которые предлагают профучастники, и страховщики здесь, скорее, проиграют.

Так как два вида страхования не разделяются, то для НСЖ остается требование о сохранности всех взносов. Это означает, что мы не сможем делать детские программы, так как риски слишком большие.

В итоге пострадают две самые уязвимые категории населения — дети и пенсионеры.

Наше предложение — разделить эти два вида страхования. Инвестиционное страхование жизни должно регулироваться именно как инвестиционный продукт, а накопительное страхование жизни не должно подчиняться требованию о сохранности взносов, но должно быть защищено от мисселинга.

ССТ: К инвестиционному страхованию жизни всегда было много вопросов. Как обстоят дела сейчас?

В. Д.: Сегодня мы видим хороший тренд по инвестициям. По данным Сбера, по итогам 2023 года доля инвестиций в кошельках клиентов увеличится до 20 %, а доля депозитов, соответственно, снизится до 80 %.

В целом количество клиентов, которые имеют долгосрочные планы накоплений, вырастет до 35 %.

Наверное, одна из главных претензий клиентов вчера — это низкая доходность по продуктам. Но нам кажется, что это только вершина айсберга. Есть и другие проблемы, которые могут быть не так очевидны. Это подчас высокая комиссия, которую платят компании банкам-агентам. Еще, может быть, не самая высокая ликвидность и др.

Все это в целом до последнего времени приводило к тому, что доверие к страховым компаниям снижалось.

ССТ: Как его вернуть?

В. Д.: Доверие возвращается, если что-то пообещать и сделать, хотя это путь непростой. Принцип «пообещал — сделал» наилучшим образом подходит к купонным продуктам с коротким сроком выплаты купона, например, квартальным. Сейчас некоторые страховщики жизни решили этот принцип применить к своей продуктовой линейке и существенно ее модифицировать.

Кроме того, страховщики существенно снизили комиссию банков-агентов. Понятно, что если ставки комиссии сохранятся на прежнем уровне, то доходность клиента существенно снижается. В этой связи мы пошли на радикальное снижение комиссий с тем, чтобы направить всю эту выгоду в клиентскую доходность.

ССТ: Клиент покупает страховой продукт в надежде, что в сложной жизненной ситуации ему будет обеспечена финансовая поддержка.

Что происходит с динамикой страховых выплат?

В. Д.: У страховщиков есть инвестиционные продукты, есть продукты накопительные, есть комплексные. Рост рынка показал увеличение доверия к институту страхования жизни. Страховщики жизни за полгода урегулировали 800 тыс. страховых случаев, из которых 47 % — это дожитие, а остальные — рисковые выплаты: 47 % — выплаты в случае травмы или болезни, 4 % — выплаты по смерти, 1 % — утрата трудоспособности и инвалидность. Таким образом, страховщики выстроили достаточно комплексную, правильную линейку продуктов, которая позволяет защищать наших страхователей.

Также мы видим увеличение количества договоров с регулярными платежами. Это значит, что люди вместе с нами на длительное время: накапливают и защищают себя от рисков.

ССТ: Каким Вы видите ближайшее будущее страховщиков жизни?

В. Д.: Мы прекрасно закончили первое полугодие, третий и четвертый кварталы этого года будут чрезвычайно тяжелыми, но, в то же время, интересными. Мы видим много драйверов, которые меняют свое направление, меняется законодательный ландшафт. Поскольку мы давно уже к этому готовились, я надеюсь, что все страховые компании с вызовами справятся. Мы должны выйти из трансформации обновленными, сохранив накопленный позитив.

ДСЖ: потенциальные размеры рынка и его роль в экономике

Страхование жизни во всем мире является источником «длинных денег» в экономике.

Страхование жизни во всем мире является источником «длинных денег» в экономике.

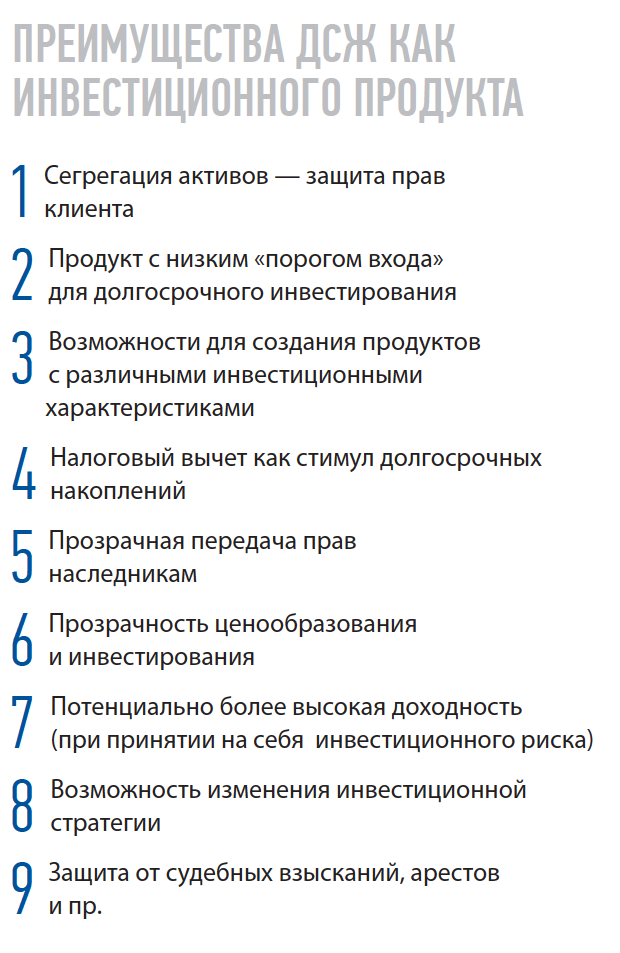

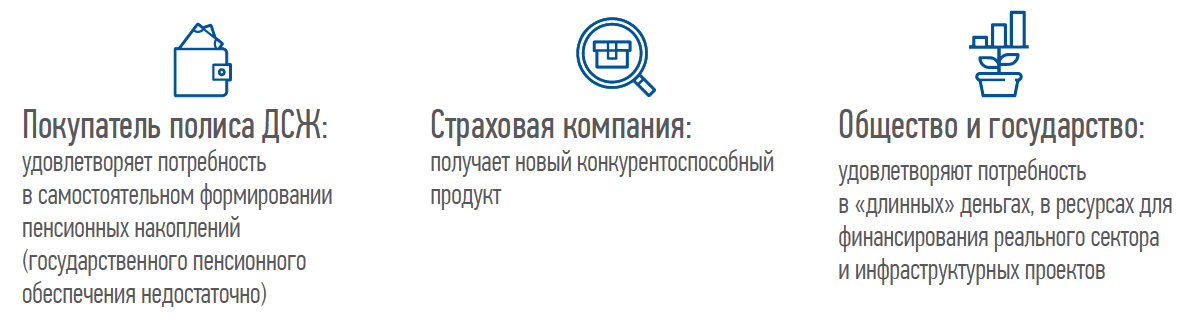

Сегодня страховое сообщество и регулятор находятся в активном диалоге по поводу создания нового инструмента, позволяющего сделать страхование жизни более прозрачным и привлекательным для страхователя. Важно при этом не забывать об обеспечении страховых компаний широкими возможностями по инвестированию средств ДСЖ, НСЖ и ИСЖ в долгосрочные социально значимые, инновационные и инфраструктурные проекты.

Одной из точек роста для страховых компаний может стать появление возможности получения лицензий управляющих компаний для создания продуктов по долевому страхованию жизни. Это не единственный, но достаточно вероятный путь внедрения ДСЖ в России.

Существуют разные оценки потенциального размера рынка ДСЖ. Так, эксперты СК «АльфаСтрахование» делают прогноз в диапазоне от 43 до 86 млрд руб. страховых сборов в год, что составляет 10–20 % всех страховых сборов страховщиков жизни.

ВСС в среднесрочной перспективе оценивает годовой размер страховых премий по ДСЖ в 300–500 млрд руб.

Получение положительного опыта в результате инвестирования средств ДСЖ (и не только) в долгосрочные социально значимые, инновационные и инфраструктурные проекты в перспективе приведет к росту доверия к институту формирования долгосрочных накоплений через страховые (и не только) компании.

СТРАТЕГИЯ WIN-WIN-WIN

В России уже существует сформированный рынок ГЧП проектов, размеры которого будут со временем расти.

Сегодня в России реализуется более 3000 проектов ГЧП. Их общая стоимость превышает 4,5 трлн руб., из которых частные инвестиции составляют 3,1 трлн руб. (69 %). Общая стоимость проектов ГЧП составляет почти половину от затрат на инфраструктуру, планировавшихся в рамках реализации национальных проектов в 2018 году.

Минимальная потребность инфраструктуры в инвестициях в 2021 году достигнет 3,5 трлн руб.1

РЫНОК ИНФРАСТРУКТУРНЫХ ИНВЕСТИЦИЙ В ПРОЕКТЫ ГЧП, ВКЛЮЧАЯ ЗАВЕРШЕННЫЕ И АННУЛИРОВАННЫЕ ПРОЕКТЫ*

ОТРАСЛЕВОЕ РАСПРЕДЕЛЕНИЕ ИНВЕСТИЦИЙ В ГЧП В 2020 ГОДУ*, млрд руб.

1 Оценка InfraOne Research из обзора «Инфраструктура России: индекс развития 2020». https://infraone.ru/sites/default/files/analitika/2020/ index_razvitiia_infrastruktury_rossii_2020_infraone_ research.pdf