- 16 декабря, 2023

ЖИТЬ ДОЛГО И СЧАСТЛИВО

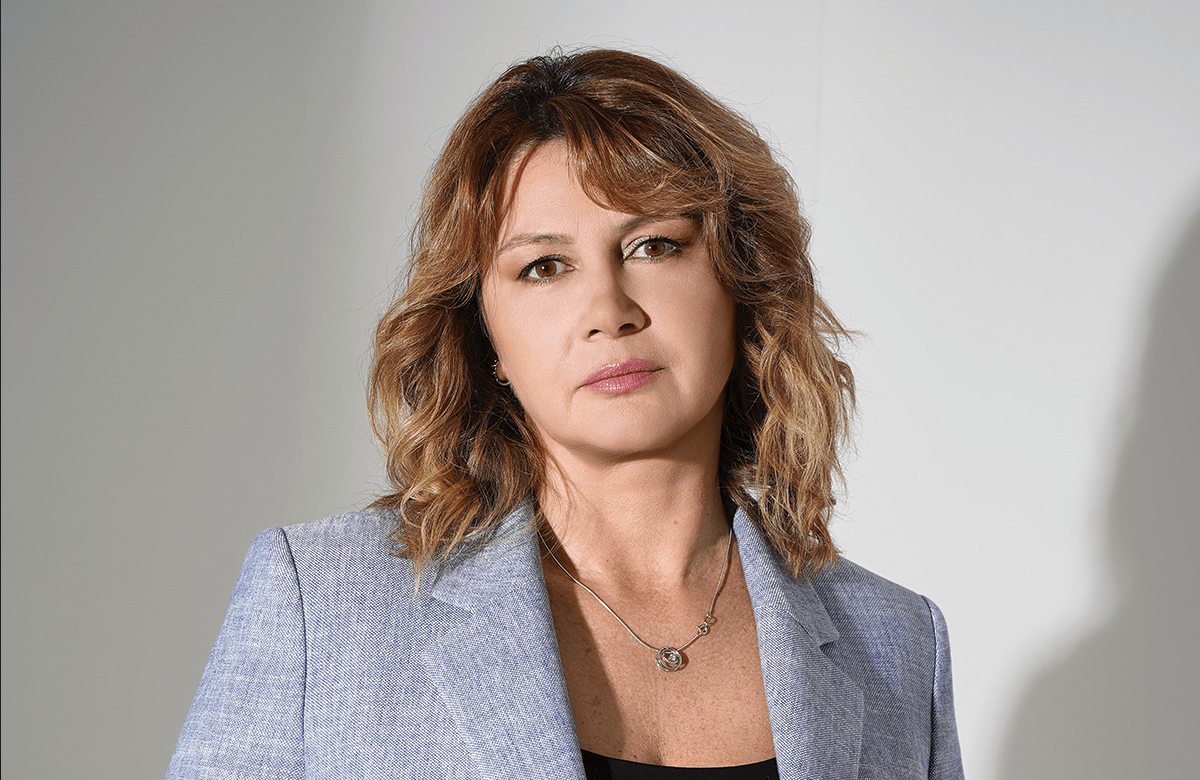

В портфелях страховых компаний сегодня преобладают продукты, имеющие целью накопление и получение выгоды от инвестирования. Между тем, во всем мире активно развиваются программы страхования по долгосрочному уходу. По мнению управляющего директора управления методологии и компетенций СберСтрахование жизни Натальи Тарасовой, иметь эти продукты в линейке российских страховщиков также очень важно.

ССТ: Какими продуктами сейчас наполнена продуктовая линейка страхования жизни?

Наталья Тарасова: Это рисковое, накопительное страхование жизни, а также страхование жизни с инвестиционной составляющей. Полис может включать только базовое покрытие, а дальше, в зависимости от потребности клиента, мы дополняем базовый страховой продукт соответствующими райдерами — дополнительными рисками.

ССТ: Какие задачи решает накопительное страхование жизни?

Н. Т.: Накопительное страхование жизни (НСЖ) — это, прежде всего, комплексный продукт. Он предполагает как накопление, так и защиту на случай непредвиденных событий, связанных с жизнью и здоровьем застрахованного. В подавляющем большинстве случаев застрахованный — кормилец семьи. К моменту дожития он получает сумму накоплений. А в случае непредвиденных жизненных обстоятельств сам застрахованный или его семья получают прописанные в договоре страховые выплаты. В такие продукты может включаться ряд дополнительных рисков, которые защищают человека от финансовых расходов, связанных с состоянием его здоровья.

Договор НСЖ, как правило, заключается на срок в среднем от 5 до 15 лет, причем на договоры свыше пяти лет полагается социальный налоговый вычет.

ССТ: Как определяется страховая сумма?

Н. Т.: Страховая сумма обычно соотносится с уровнем дохода человека, который он может потерять в связи с наступлением страхового случая. При заключении договора страхования проводится финансовый андеррайтинг, позволяющий оценить достаточность и адекватность запрашиваемой страховой суммы. Мы применяем определенный коэффициент относительно его годового дохода. Чем старше клиент, тем ниже этот коэффициент, потому что продолжительность его трудоспособного возраста сокращается.

В таких договорах страховая сумма одинаковая по риску ухода из жизни и по риску дожития. По дополнительным покрытиям выплачиваются страховые суммы, которые установлены в договоре.

ССТ: В каком размере устанавливаются страховые суммы по критическим заболеваниям?

Н. Т.: Это зависит от конкретного продукта страховщика. Обычно страховые суммы по дополнительному покрытию не превышают страховой суммы по риску ухода из жизни. Чтобы правильно выбрать страховую сумму по дополнительному покрытию, нужно понимать, сколько денег будет необходимо для лечения и реабилитации после несчастного случая или критического заболевания.

Страхование жизни с инвестиционной составляющей — продукт долевого страхования жизни, условно бессрочный. Основные преимущества такого продукта — налоговые, юридические и наследственные преференции. Его отличительная особенность от классического — ИСЖ это прозрачность и ликвидность.

Но хочу подчеркнуть, если человек теряет трудоспособность и получает инвалидность, то по данному риску именно ему выплачивается страховая выплата. При реализации риска ухода из жизни полную страховую сумму получают наследники или выгодоприобретатель, указанный в договоре страхования.

При дожитии клиенту выплачивается полная страховая сумма.

Кроме финансового андеррайтинга, страховую сумму ничто не ограничивает. Она может быть и 40, и 50 млн руб., и больше. Например, к нам обратился один из топ-менеджеров, у которого была большая семья. Он хотел, чтобы в случае наступления неблагоприятных событий в его жизни его дети смогли получить хорошее образование, и чтобы условия жизни детей и супруги не изменились. Мы оценили уровень его доходов и одобрили весьма существенную страховую сумму.

Расчеты в страховании строятся на теории вероятности.

Для молодого человека уход из жизни по любой причине маловероятен, следовательно, он будет платить по договору страхования маленькие взносы. Чем человек становится старше, тем больше растет вероятность смерти, и взнос увеличивается.

Однако в долгосрочном рисковом страховании жизни применяется усредненный взнос в течение всего договора страхования, а договор может быть заключен на срок 20 лет и более. То есть, человек будет платить небольшие одинаковые взносы весь период договора.

ССТ: Выплата по инвалидности происходит всегда единовременно или ее можно выплачивать частями по заявлению клиента?

Н. Т.: В России аннуитетных выплат по инвалидности нет.

Выплаты в рассрочку вместо единовременной выплаты настроить достаточно легко, если такая возможность предусмотрена правилами и договором страхования. Мы можем указать, что при установлении инвалидности такой-то группы страховщик оплачивает указанную в договоре страховую сумму как единовременно, так и в виде нескольких платежей.

Сейчас рисковое страхование жизни занимает около 5 % от всего портфеля. Нашим гражданам более понятна цель накопления и получения большой отдачи от инвестирования. О рисках в жизни думает существенно меньше наших соотечественников.

ССТ: В чем заключаются особенности рискового страхования?

Н. Т.: Рисковое страхование жизни не содержит накопительной компоненты. Выплата будет только в том случае, если реализуется риск, связанный с жизнью и здоровьем человека, предусмотренный договором. Страховое покрытие может включать в себя все описанные риски, кроме риска дожития. Прелесть долгосрочного рискового страхования жизни заключается в том, что страховой взнос, как правило, усредняется для всего срока договора страхования и остается неизменным на протяжении всего периода действия договора.

Если сравнивать накопительное страхование жизни и рисковое на одну и ту же страховую сумму, то, безусловно, взнос меньше в рисковом: он может составлять всего 3–5 % от взноса по НСЖ.

ССТ: Можно ли рисковый договор страхования жизни использовать как финансовую базу для оплаты долговременного ухода?

Н. Т.: Для долгосрочного ухода продукт должен быть свой. За рубежом такой продукт существует и называется LTC (Long-term care insurance). Благодаря такому страхованию у граждан нет проблем с долговременным уходом, сиделками, системой реабилитации и т. д. В других странах может не быть такой активной поддержки со стороны государства, тем не менее, такие продукты очень широко распространены. При возникновении необходимости в долгосрочном уходе люди получают аннуитетные выплаты и направляют их на оплату реабилитации, либо страховщик сам оплачивает предоставляемые реабилитационным центром услуги.

Продукт долговременного ухода — это то, что мы, как крупнейший страховщик на рынке страхования жизни, очень хотели бы запустить в России. Мы понимаем, как важно иметь эти продукты в нашей линейке. Но чтобы такой продукт активно пользовался спросом, нужно очень много составляющих, в том числе российским страховщикам необходимо стать участниками государственных программ по долгосрочному уходу.

Тема долговременного ухода сегодня очень актуальна, и страховое сообщество обсуждает возможность разработки страхового продукта, который позволит застрахованному лицу решить финансовые проблемы в случае утраты способности к самообслуживанию. Как любое новое направление, продукт ставит ряд вопросов: относительно и страхового события — кто должен подтвердить его наступление, и определения правильного размера выплаты, и оценки риска.

По нашим данным каждая 20-я семья сталкивается с проблемой долговременного ухода, поэтому продукт будет востребован. Сегодня есть несколько вариантов получить такую услугу, но каждый из них имеет свои нюансы. Сиделка — дорого, получение услуги через социальную защиту длительная, а гарантирована она только одиноким пожилым людям, ухаживать самостоятельно — значит, оставить работу и сократить доход.

Как одно из направлений, нам видится логичным включение страховки на случай долговременного ухода в корпоративный социальный пакет. Это и решение проблемы потери сотрудников, и забота об их родственниках, что повышает лояльность к работодателю.

Корпоративным клиентам продукт может быть интересен и с точки зрения реабилитации сотрудников, получивших травму на производстве. После лечения работнику зачастую требуется длительное восстановление, а услуги ухода, которые могут потребоваться в любом возрасте, не покрываются ОМС или ДМС.

Работодатель, заинтересованный в скорейшем восстановлении своих сотрудников, может выплачивать страховые взносы за сотрудников, чтобы при наступлении страхового случая человек получил услуги по уходу, организованные страховой компанией. Это хорошее дополнение для социального пакета. Основная задача — максимально быстро восстановить человека, уменьшить его зависимость от посторонней помощи, вернуть его к активной жизни и облегчить жизнь близким.