- 16 декабря, 2023

5 ЛЕТ: ДИНАМИКА ОЧЕВИДНА

В свой первый, пятилетний юбилей Служба обеспечения деятельности финансового уполномоченного на страницах нашего журнала подводит итоги работы. На вопросы о главных достижениях за этот период ответила руководитель АНО «СОДФУ» Ольга Крайнова.

ССТ: В этом году Службе обеспечения деятельности финансового уполномоченного исполняется 5 лет. Удалось ли в полной мере реализовать задачи, которые были поставлены в момент ее создания?

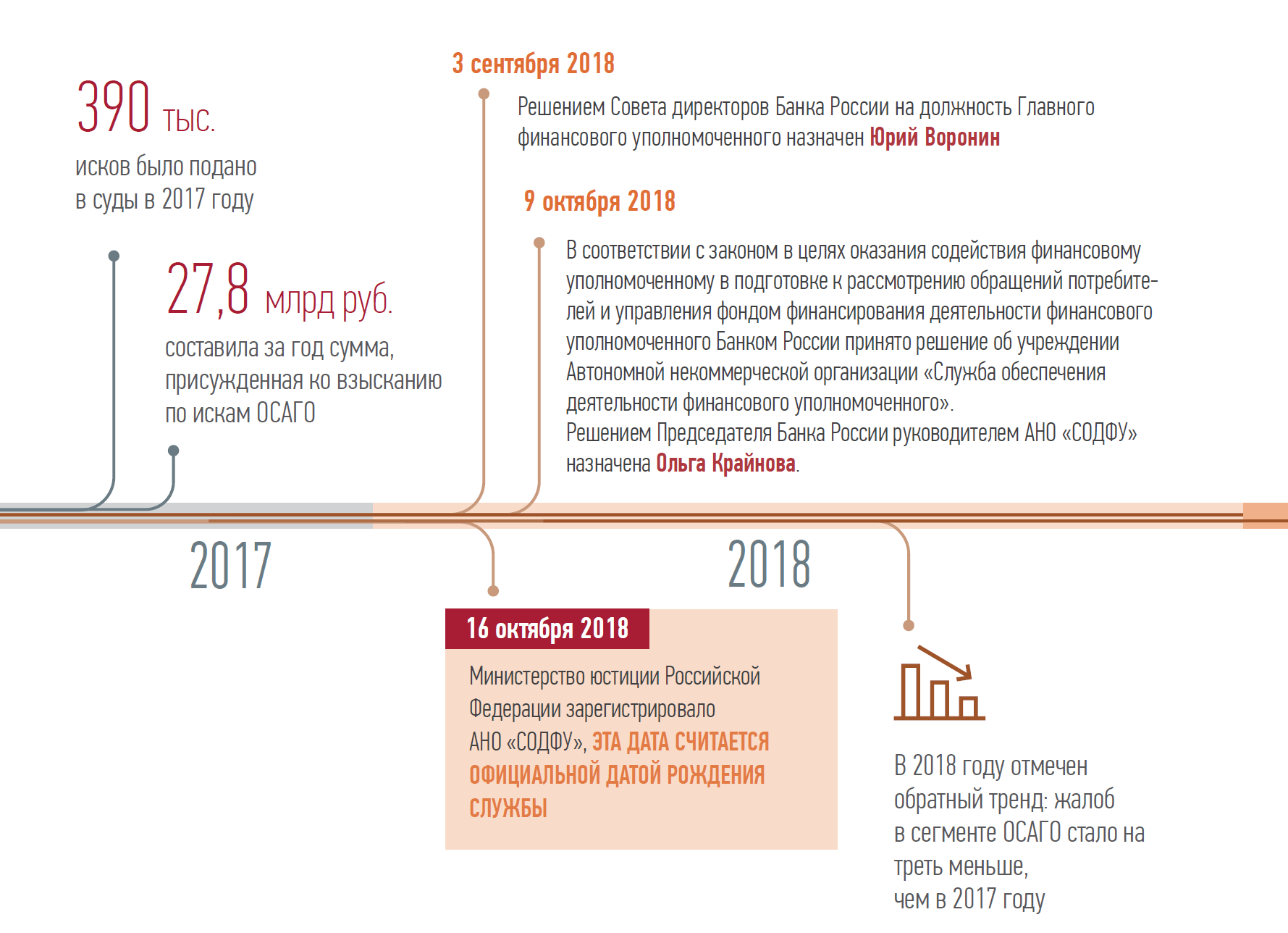

Ольга Крайнова: Исторически ситуация на страховом рынке развивалась таким образом, что в 2016–2017 годах количество дел по спорам в ОСАГО, которые рассматривали суды, стремительно нарастало. Рост числа жалоб на страховые организации регулятору в среднем составлял 20–30 % в год. Также росли суммы претензий к страховым компаниям.

Решение о создании института финансового уполномоченного в Российской Федерации оформлено в 2018 году путем издания специального закона — «Об уполномоченном по правам потребителей финансовых услуг» № 123-ФЗ.

ССТ: Когда жалобы потребителей страховых услуг стали рассматриваться финомбудсменом?

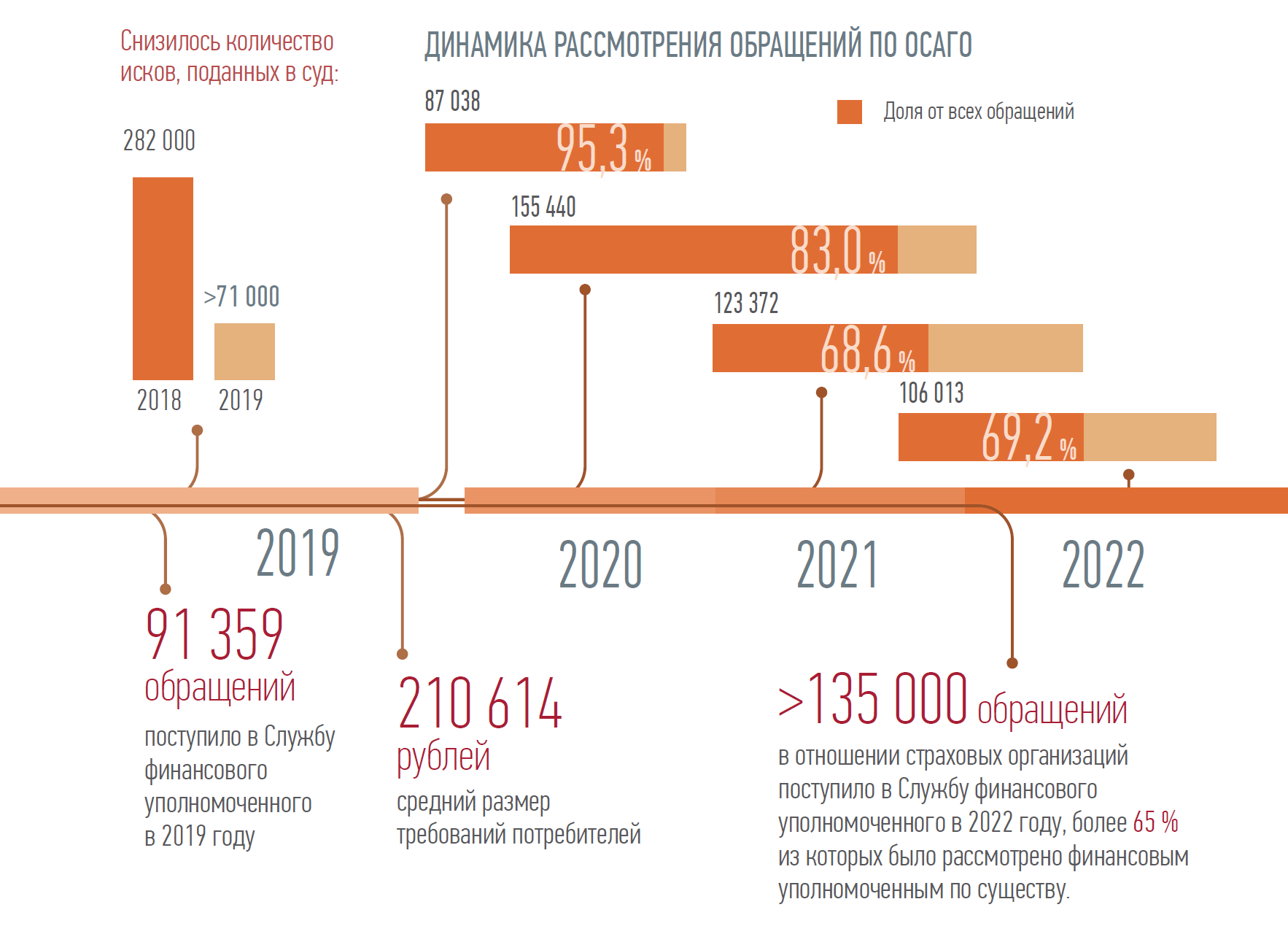

О. К.: За пять лет в Службу поступило 727 796 обращений потребителей финансовых услуг в отношении 750 финансовых организаций, по которым финансовые уполномоченные вынесли 443 621 решение. Для получения полной информации, необходимой для вынесения решений финансовых уполномоченных, было организовано проведение 245 195 независимых экспертиз.

Для страховых организаций, осуществляющих деятельность по ОСАГО, страхованию средств наземного транспорта (за исключением железнодорожного) и добровольному страхованию гражданской ответственности владельцев автотранспортных средств, взаимодействие с финансовым уполномоченным стало обязательным с 1 июня 2019 года. Это означает, что досудебный порядок урегулирования споров финансовым уполномоченным с этой же даты стал обязательным и для потребителей их услуг.

ССТ: Что было сделано за прошедшие пять лет?

О. К.: Работа была проведена большая, и ее эффективность подтверждают статистические данные. Уже в 2018 году за очень короткий срок в АНО «СОДФУ» были разработаны и описаны все ключевые бизнес-процессы, в том числе — бизнес-процесс по обработке обращений потребителей финансовых услуг и принятия решений по ним, созданы формы необходимых документов. На основе описанных процессов была создана автоматизированная платформа обработки обращений потребителей. Организовано sms и e-mail информирование участников процесса об изменении статуса рассмотрения обращений.

ССТ: В чем вы видите свою миссию в части финансового просвещения?

О. К.: К нам стекаются жалобы по всем сегментам рынка финансовых услуг. Мы видим без прикрас и искажений текущую практику со всей России. Очень важно информирование потребителей финансовых услуг и государственных органов относительно компетенции финансового уполномоченного и разграничении его функционала с функциями надзорных органов и судов. К сожалению, такая информация есть не у всех потребителей. Кто-то опасается к нам обращаться и не понимает, как это можно сделать. Именно поэтому мы активно участвуем в мероприятиях по повышению финансовой грамотности и реализуем свои масштабные проекты.

ССТ: Осенью 2021 года в организационную структуру АНО «СОДФУ» включен Методологический центр. Какова его роль в работе Службы?

О. К.: Перед Методологическим центром мы поставили очень много задач, в том числе — подготовку позиций по вопросам правоприменительной практики в части урегулирования споров между потребителями финансовых услуг и финансовыми организациями, а также совершенствования законодательства в сфере защиты прав потребителей финансовых услуг.

Для нас очень важен обмен вышеуказанными позициями с Банком России, государственными органами, а также представителями финансового сообщества, в том числе финансовыми и экспертными организациями. Это позволяет доносить до участников финансового рынка лучшую практику и в соответствии с ней превентивно корректировать бизнес-процессы.

ССТ: Какие жалобы на нарушения прав потребителей привлекли ваше особенное внимание?

О. К.: В ходе рассмотрения значительного количества споров Служба периодически сталкивалась со случаями, которые требуют отдельного внимательного рассмотрения. Некоторые из них квалифицировались Службой как «неприемлемая практика». Зачастую описанные жалобы имеют не единичный характер, а указывают на типовую бизнес-практику страховщика в рамках какого-либо реализуемого им продукта либо применительно к определенной типовой ситуации.

ССТ: Какие у вас планы и перспективы на 2024 год в области защиты прав потребителей на страховом рынке?

О. К.: В нашем фокусе — большая методологическая работа, касающаяся выработки правовых позиций для вынесения справедливых решений финансовым уполномоченным. Здесь — работа нашего Методологического комитета, Экспертного совета, Общественного совета при Службе. Мы постоянно держим руку на пульсе в части необходимости совершенствования законодательства и нормативной базы в сфере, касающейся деятельности института, вырабатываем свои предложения. Так, один из ключевых вопросов — взыскание со страховщиков неустойки, несоразмерной последствиям нарушения обязательства. Также в стадии рабочего обсуждения с Банком России находится законопроект, направленный на разрешение отдельных вопросов, касающихся ОСАГО.

ПРОБЛЕМАТИКА ЗАСЕДАНИЙ МЕТОДОЛОГИЧЕСКОГО КОМИТЕТА

ОБ ОСОБЕННОСТЯХ ВЗЫСКАНИЯ ВЫКУПНОЙ СУММЫ при расторжении договора добровольного страхования жизни, в т. ч. в случаях отказа от такого договора в «период охлаждения»;

О ПРАВОМЕРНОСТИ ОТКАЗОВ страховщиков в выплате дополнительного инвестиционного дохода по договорам ИСЖ по причине введения экономических санкций;

О ПРАВЕ ЗАСТРАХОВАННОГО ЛИЦА (его наследников) требовать осуществления страховой выплаты при бездействии выгодоприобретателя, являющегося профессиональным кредитором, выдавшим застрахованному лицу потребительский кредит (заем), и условиях реализации такого права.

11 декабря вступил в полную силу Федеральный закон «О внесении изменений в Федеральный закон «Об уполномоченном по правам потребителей финансовых услуг» и отдельные законодательные акты Российской Федерации», который расширил полномочия финансового уполномоченного по рассмотрению обращений в отношении НПФ. В этом законе также большой пласт изменений, которые позволят более эффективно выстраивать сам процесс рассмотрения обращений граждан, взаимодействовать с финансовыми организациями. Здесь предстоит много работы.

Елена Гринберг

начальник отдела досудебного урегулирования и взаимодействия с финансовым уполномоченным правового управления «РЕСО-Гарантия»

Возможно, в силу своей профессиональной деятельности — обеспечивать максимальную финансовую надежность и устойчивость — страховщики ко всему новому относятся достаточно сдержанно. Поэтому появление института финансового уполномоченного вызвало у страховщиков много сомнений и опасений. Однако, подводя итоги пятилетней деятельности Службы финомбудсмена, нужно сказать, что цель достигнута.

Мы взаимодействуем со Службой с мая 2019 года. За это время у нас в 2,5 раза уменьшилось количество судов — все споры ушли к уполномоченному.

Службе удается грамотно балансировать, не принимая однозначно сторону того или иного участника финансового спора. Изначально этот момент вызывал у страховщиков много волнений, ведь было понимание, что это — институт для защиты прав потребителя, а среди потребителей достаточно большая часть злоупотребляют своим правом. С автоюристами и прочими «помощниками» по ОСАГО страховщики сталкиваются очень часто. Несмотря на то, что профессиональные помощники никуда не делись, Службе удается сохранить баланс и справедливо рассматривать поступающие жалобы.

В тяжелых 2016 и 2017 годах, когда в судебной системе наблюдался практически полный коллапс, в каждом регионе была своя практика разрешения споров. Сейчас практика по России одинаковая на 95 %. Мы смотрим не только на то, какие решения принимает финансовый уполномоченный, но и на то, что происходит дальше в судах. Анализируя весь маршрут, страховщики могут корректировать свои подходы.

Единственное, что на сегодняшний момент еще оставляет вопросы у страхового рынка, — это взаимодействие в части входящих исков. Когда решение обжалуют страховщики, взаимодействие с финансовым уполномоченным налажено. Но когда в суд идут потребители, несогласные с решением финансового уполномоченного, Служба финомбудсмена не обязана участвовать в этих делах. Безусловно, невозможно участвовать в каждом суде, но мы были бы очень признательны, если бы финансовый уполномоченный уделял внимание острым проблемам, с которыми потребители идут в суд.

Также мы бы хотели, чтобы уполномоченный усилил работу с Верховным судом, Судебным департаментом в части того, что некоторые суды по неизвестным причинам огульно назначают экспертизу — притом, что у нас есть экспертиза, проведенная финуполномоченным. Пока получается, что эту экспертизу отстаивают страховщики, но не сам финомбудсмен. Хотелось бы в этой части усилить взаимодействие.

Мы хотим, чтобы авторитет финансового уполномоченного был безусловным.

В наших планах — продолжить цифровизацию Службы, улучшить работу сервисов для потребителей и иных сторон процесса рассмотрения обращений, повышение осведомленности граждан об институте финансового уполномоченного.

НЕПРИЕМЛЕМАЯ ПРАКТИКА — действия (бездействие) страховщиков и (или) их агентов, которые противоречат принципам добросовестного поведения, разумности и справедливости, не учитывают методологических подходов в сфере защиты прав потребителей, изложенных в информационных и иных письмах Банка России, а также причиняют либо могут причинить убытки потребителям финансовых услуг.

Нельзя не сказать о пилотных проектах, которые планируются к запуску. Это — эксперимент по наделению финансового уполномоченного полномочиями медиатора, а также рассмотрение обращений клиентов брокеров.