- 21 мая, 2024

РНПК: СИТУАЦИЯ МЕНЯЕТСЯ

В 2022–2023 годах роль РНПК на рынке перестрахования трудно переоценить. Однако тревожная тенденция и конкретная статистика страховых случаев требуют серьезного изменения подходов к оценке рисков и ценообразованию. Об этом в своем интервью рассказала Президент — Председатель Правления АО РНПК, Наталья Карпова.

ССТ: Как изменилась картина участия РНПК на рынке перестрахования за последние два года?

Наталья Карпова: Рынок перестрахования делится на два сегмента. Первый — рынок входящего или принятого перестрахования, т.е. премии, принятые российскими перестраховщиками. Второй — исходящего или переданного перестрахования, т.е. премии, переданные российскими страховщиками. До 2022 года по объемам эти сегменты существенно различались, так как львиная доля российских рисков перестраховывалась за рубежом. С 2022 года эти сегменты замкнулись в пределах РФ, так что рынок российского входящего перестрахования в 2022 году резко вырос, за счет практически полного закрытия перестрахования за рубежом.

По нашим оценкам с учетом корректировок входящего перестрахования доля РНПК на рынке РФ выросла в 2023 году с 78 % до 81 %.

ССТ: Какие итоги можно подвести по исходящему перестрахованию?

Н. К.: По нашим оценкам рынок исходящего перестрахования в 2022 году упал почти на треть, а в 2023 году частично восстановился на 13 %. Такое значительное сокращение исходящего перестрахования в 2022 году во многом объясняется политикой РНПК, которая позволяет наполнять непропорциональные облигаторные договоры рисками, которые до 2022 года или полностью перестраховывались факультативно, или их размещение в облигаторные договоры ограничивалось (преимущественно факультативное размещение). В результате ответственность страховых компаний за небольшие убытки увеличилась, но существенно уменьшилась стоимость перестрахования.

Доля, приходящаяся на зарубежное перестрахование, резко упала — с 72 % в 2021 году до 4 % в 2022 году. Основными зарубежными партнерами по данным статистики являются Германия, Китай, Беларусь, Индия, Мальта. Даже в США премии начисляются, хотя и в объемах, сравнимых с Узбекистаном. Присутствие недружественных стран можно объяснить начислениями и зачетами обязательств по договорам прошлых периодов.

В целом можно сказать, что зарубежные рынки фактически закрыты. И, несмотря на поиски альтернатив, по нашим оценкам доля зарубежных размещений скорее падает, чем растет.

ССТ: Почему так важно выделить долю РНПК на рынке?

Н. К.: РНПК — это конечный перестраховщик, который обеспечивает основной объем выплат по крупным убыткам всего российского рынка. Кто-то утверждает, что доля РНПК близка к 100 %, однако в реальности это не так. Наша доля во входящем страховании составляет более 80%, но посчитать ее достоверно невозможно. Важно отметить, что доля в премии далеко не всегда отражает долю в риске. Чем больше размер риска, тем больше доля РНПК в крупных убытках.

ТРИ ФАКТОРА, СУЩЕСТВЕННО ПОВЛИЯВШИХ НА АНАЛИЗ РЕЗУЛЬТАТОВ 2021–2023 ГГ.

- В 2022 году РНПК приняла много договоров старых периодов, которые российские страховые компании передали после их расторжения западными партнерами — так называемые «хвосты». Такие договоры нельзя брать в расчет при сравнении разных периодов, так как это однократное особое событие.

- В 2023 году значительно изменилась методология формирования статистической отчетности, в связи с чем показатели 2023 года без корректировок несравнимы с данными предыдущих годов. Экспертная оценка возможных отклонений по отдельной компании — до 10 %.

- В 2022 году активно заработал пул ОСАГО. РНПК в нем не участвует, и этот сегмент мы не учитываем при анализе рынка.

РНПК рассматривается как доминирующий игрок на рынке, об этом в последнее время идет много дискуссий. Однако доля внутрироссийского перестрахования растет: доля исходящих премий, приходящихся на российские компании (кроме РПНК), выросла с 16 % в 2022 году до 24 % в 2023 году и превысила показатель 2021 года (19 %). Это говорит о том, что РНПК дает возможность страховщикам передавать риски напрямую между собой. Важно учитывать, что, принимая риск на входящее перестрахование, как правило факультативно, страховая компания практически полностью передает исходящее перестрахование в облигаторный договор в РПНК. Премия по облигаторному договору существенно меньше принятой премии по факультативному перестрахованию за счет непропорциональной структуры облигаторного договора.

В 2022–2023 годах РНПК был принят весь портфель имеющихся на российском страховом рынке рисков, без изменения условий перестрахования как по цене, так и по покрытию. При этом у нас отсутствует возможность дальнейшей ретроцессии «избыточного» риска в отличие от страховщиков или международных перестраховщиков.

Бытует мнение, что мы должны зарабатывать хорошую прибыль, так как нам отдали «фактически весь рынок». Но это не безусловное благо, а, в первую очередь, обязанность. До 2022 года все говорили, что в перестраховании огромные прибыли. Рынок действительно показывал чуть ли не 50 % доходности. Но напомним, что в 2022 году премии в перестраховании снизились на треть, тогда как с точки зрения убытков такого эффекта мы не почувствовали. Кроме того, надо понимать, что перестрахование — всегда долгосрочная история. Перестраховщику нужно накапливать резервы, чтобы потом «в неудачный год» выплачивать. И чем более несбалансирован портфель, тем сильнее будет влияние этих «неудач».

Результаты последних двух лет наглядно демонстрируют серьезные изменения внешней среды, рост тяжести и частоты крупных убытков. Наблюдается диспропорция финансовых результатов рынка и РНПК по портфелю корпоративного имущественного перестрахования: за счет разницы между прямой премией и премией, передаваемой в перестрахование, а также передачи большей части риска в РНПК. В 2023 году технические результаты страховщиков очень хорошие (средний RоE ~23 %), а результат РНПК по перестрахованию — отрицательный.

ССТ: Сейчас этот год настал?

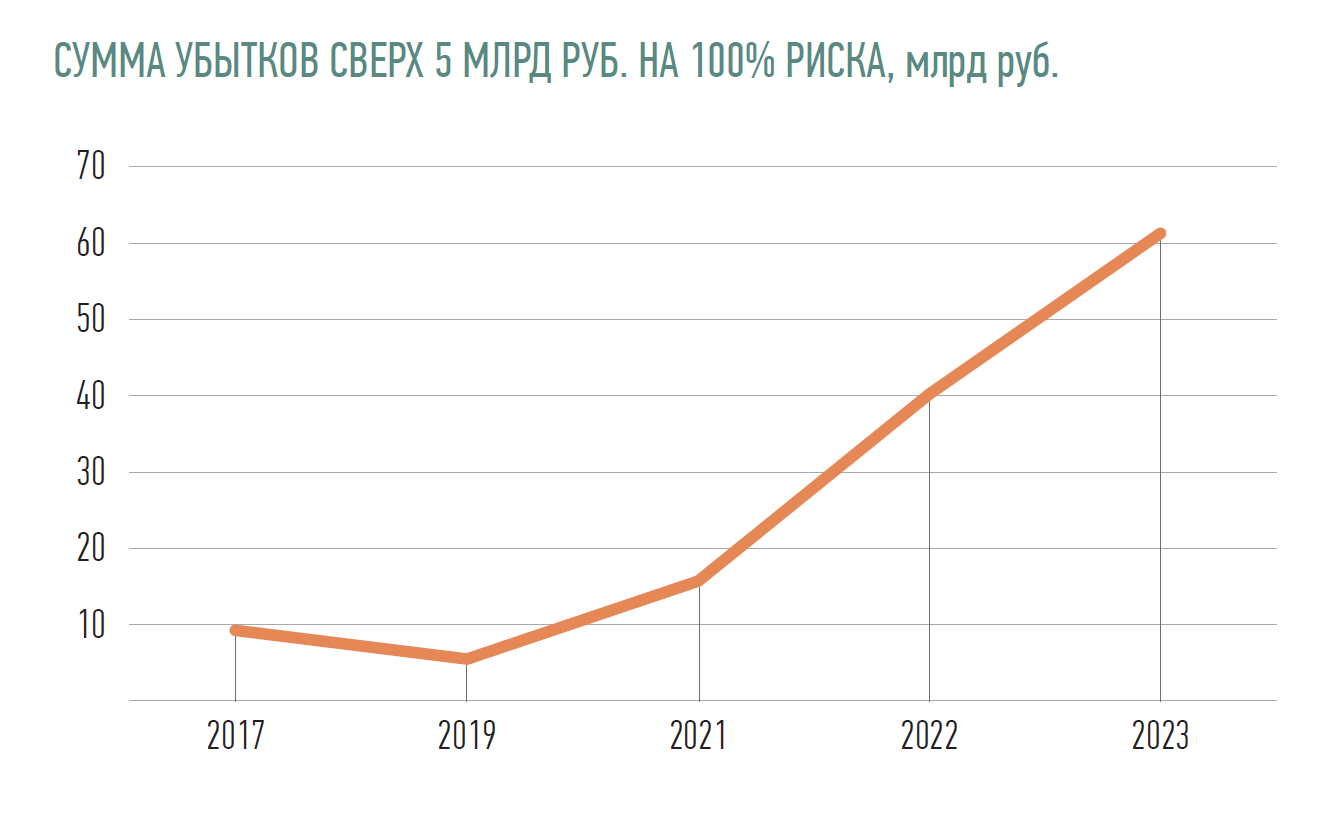

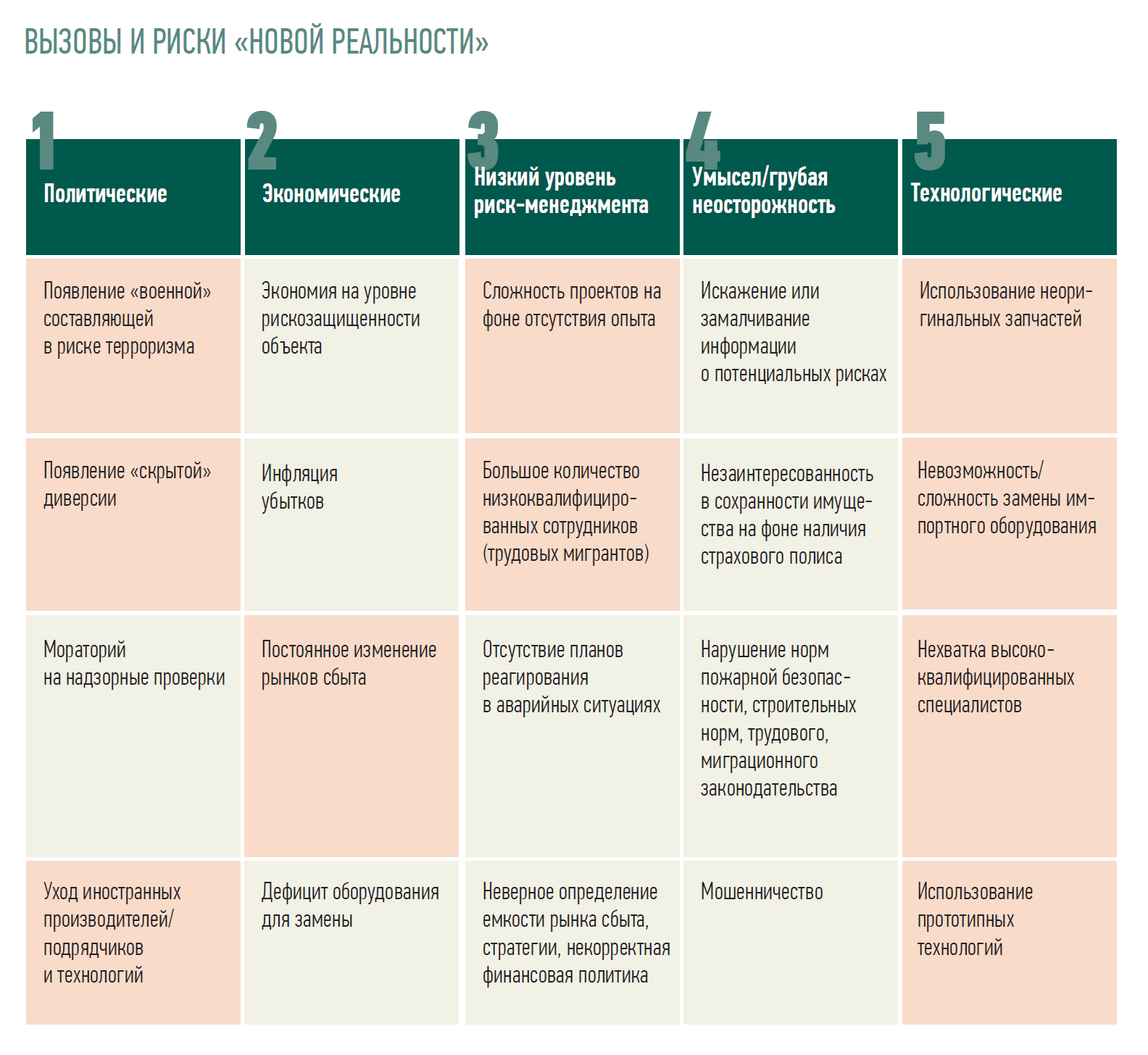

Н. К.: Очень важно понять — это действительно просто неудачный год, или это системное изменение. Мы изучили статистику нескольких лет и пришли к выводу, что частота и тяжесть страховых событий существенным образом выросла, причем именно по крупным убыткам. Детали того, как происходили страховые случаи, свидетельствуют о системных изменениях, в первую очередь, в поведении страхователей. Появились новые риски, усугубились старые. Мы можем с достаточной степенью уверенности сказать, что мы находимся в новой реальности.

Бытует мнение, что мы должны зарабатывать хорошую прибыль, так как нам отдали «фактически весь рынок». Но это не безусловное благо, а, в первую очередь, обязанность. До 2022 года все говорили, что в перестраховании огромные прибыли.

Частью рисков мы можем управлять, то есть выявлять, лимитировать, исключать, принимать за определенную цену. Например, проводить предстраховую инженерную экспертизу на предмет технологической безопасности, управлять рисками диверсии и всевозможными рисками, связанными с наймом мигрантов на базе общего анализа рисков безопасности и антифрода на уровне служб безопасности предприятий. Также возможно изменение полисных условий (введение оговорок, исключений и лимитов) и корректировка цены риска и премии по портфелю.

Однако есть «пограничные риски» — мошенничество, скрытая диверсия, невозможность замены оборудования и др., которые очень трудно выявлять и удерживать. На их ограничение будут работать только общее снижение лимитов по полису, либо повышение цены по всему портфелю.

Если тенденции останутся прежними, то есть, рост частоты и тяжести страховых случаев продолжится, нам нужно будет существенным образом менять ценообразование.

ССТ: Повышение цены неизбежно?

Н. К.: Мы будем стараться заходить через предстраховую экспертизу, через оговорки, а не через рост цены. Однако нам придется этим заниматься в любом случае.

Наша задача — не предоставить дешевую емкость, а предоставить ее в принципе на разумных рыночных условиях. В переходный период это действительно нужно было сделать по старой цене. Но ситуация меняется.

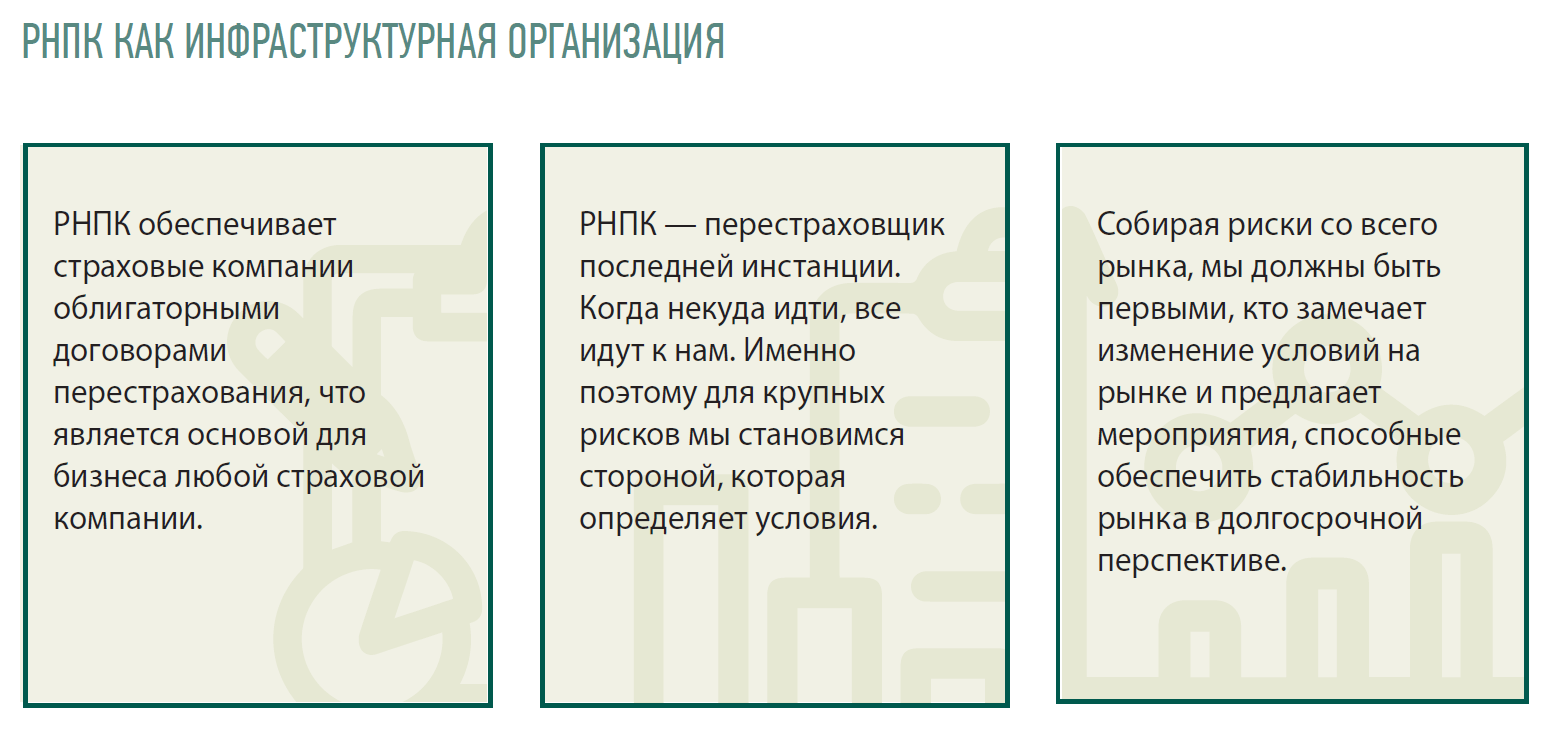

Некоторые считают, что РНПК может работать в минус или в ноль. Это не так. РНПК стала инфраструктурной организацией и от нашей успешной деятельности зависит здоровье всего страхового рынка. Финансовая стабильность РНПК гарантирует финансовую стабильность отрасли. Если мы не обеспечим максимальную сбалансированность портфеля, то рано или поздно получим убыток, а материнская гарантия не бесконечна.

Наша задача — не предоставить дешевую емкость, а предоставить ее в принципе на разумных рыночных условиях. В переходный период это действительно нужно было сделать по старой цене. Но ситуация меняется, и, исходя из новой реальности, мы должны принимать определенные меры. 2024 год будет посвящен тому, чтобы перенастроить процесс предстраховой экспертизы, экспертизы безопасности, ввести новые оговорки, требования и рекомендации.

ССТ: Как такие изменения могут быть приняты страховщиками?

Н. К.: Любые наши предложения воспринимаются рынком сложно. Многие страховщики готовы брать клиента на любых условиях, потому что большую часть риска они передадут нам. Им важнее их коммерческий результат, чтобы клиент был доволен договором. Клиент, безусловно, будет доволен договором, если к нему не предъявляются требования по контролю рисков, а стоимость договора минимальна. Но частота крупных убытков РНПК увеличилась в четыре раза. Мы не можем на это смотреть спокойно.

Сегодня мы мягко, но настоятельно убеждаем коллег, что другого пути не будет. Говорим о том, что изменения в подходах к оценке риска обязательно будут, но мы предупреждаем участников рынка заранее. Мы проводим согласования с рынком, даем страховщикам время на обратную связь. Затем, получая их предложения, анализируем, вносим корректировки в свою позицию и только потом запускаем изменения.