- 21 мая, 2024

КТО ЗАЩИТИТ ДИРЕКТОРА?

Директор компании и другие должностные лица должны быть защищены страхованием от последствий неумышленных неверных действий. К сожалению, пока мало кто верит, что страховщик действительно будет помогать в случае претензий к руководителю, принявшему неверное решение, комментирует генеральный директор АО СК «Турикум» Марина Сотова.

ССТ: Насколько страхование ответственности директоров востребовано в новых экономических условиях?

Марина Сотова: Современный бизнес находится в постоянно меняющейся среде — экономической, юридической и регуляторной. Но что бы ни происходило вокруг, топ-менеджмент обязан действовать в интересах своего предприятия. Его задача — не просто осуществлять свои права и обязанности, но действовать при этом осмотрительно и добросовестно. В противном случае он будет отвечать за убытки, причиненные компании, акционерам и другим лицам.

Бизнес в России регулируется трудовым, гражданским, административным и уголовным законодательством. И в этом множестве законов есть множество норм, на основании которых руководители предприятий и организаций могут быть привлечены к персональной ответственности за неверные действия. Однако эту ответственность можно застраховать.

Полис D&O (Directors’ & Officers’ Liability Insurance) поможет компенсировать ущерб, нанесенный бизнесу из-за ошибок руководителя, а также покроет расходы на судебную защиту. В России D&O появилось около 30 лет назад, но до недавнего времени большим спросом не пользовалось среди отечественных компаний, если только они не входили в международные группы или не котировались на иностранных фондовых биржах.

ССТ: Что-то изменилось сейчас?

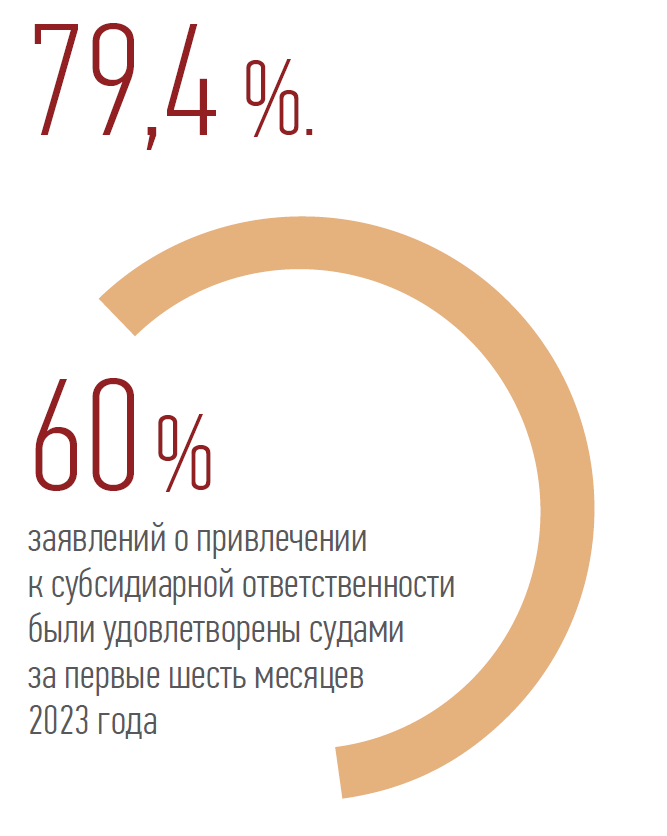

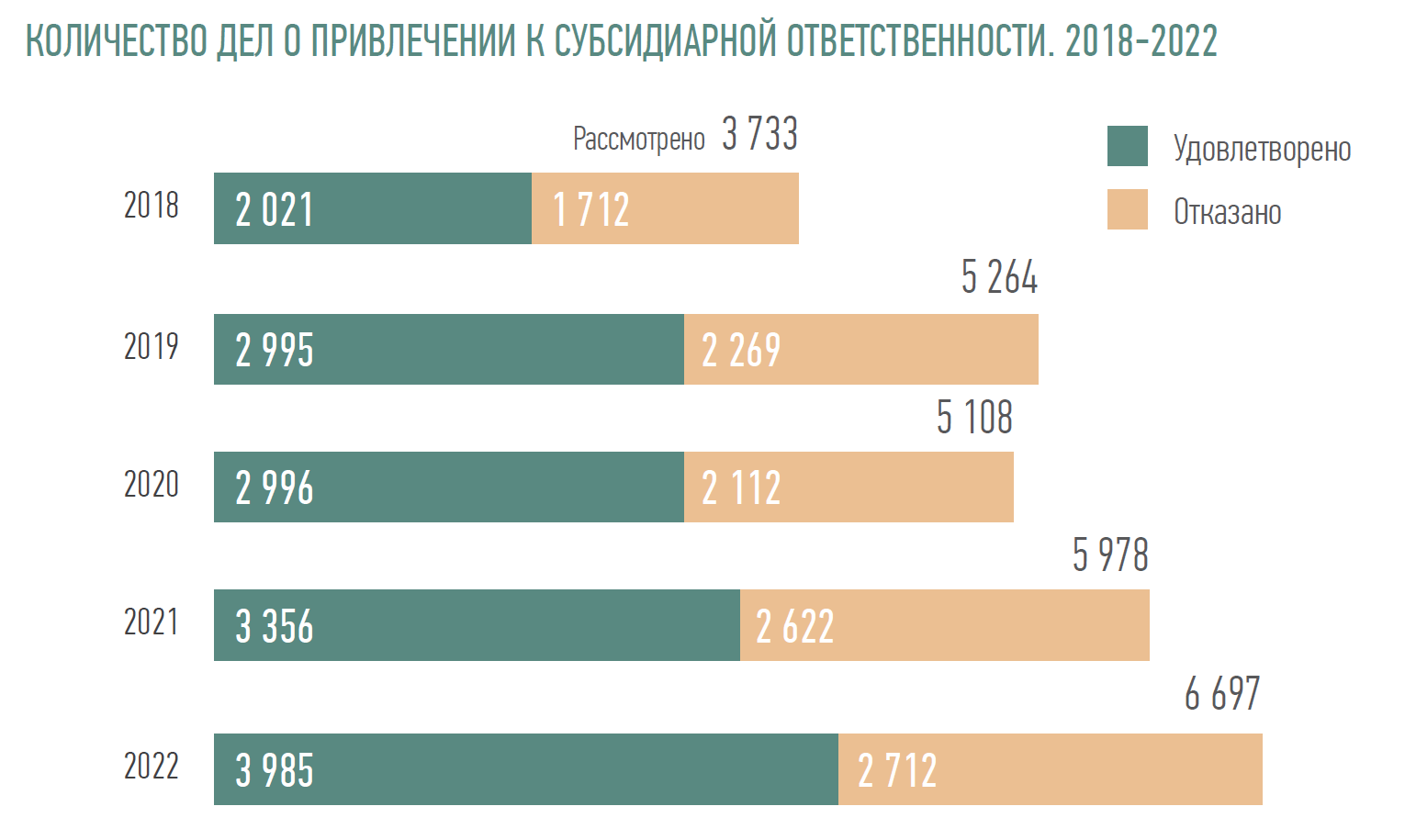

М. С.: В последние два года все чаще встречается привлечение директоров и должностных лиц к субсидиарной ответственности. Усиливается пристальное внимание надзорных органов к дочерним компаниям международных групп в России, происходят значительные изменения в логистике и смена поставщиков, возникают проблемы с импортом и платежами. На этом фоне актуальность страхования D&O ожидаемо растет.

Важно подчеркнуть, что такой полис защищает не только генеральных директоров, но и других должностных лиц компаний: исполнительных директоров, членов совета директоров и наблюдательного совета. Такие иски могут подавать акционеры, учредители, сотрудники, в том числе бывшие, клиенты, госорганы, правозащитники и др.

ССТ: Какие риски сейчас реализуются наиболее часто?

М. С.: Прежде всего, это риск банкротства (неплатежеспособности) и следующий за ним риск субсидиарной ответственности руководителя. Для международных компаний — риск исков от материнской компании к директорам российского подразделения, а также исков со стороны российских клиентов, контрагентов и надзорных органов. Для публичных компаний всегда актуален риск исков со стороны акционеров или инвесторов из-за действий, повлекших падение цены акций.

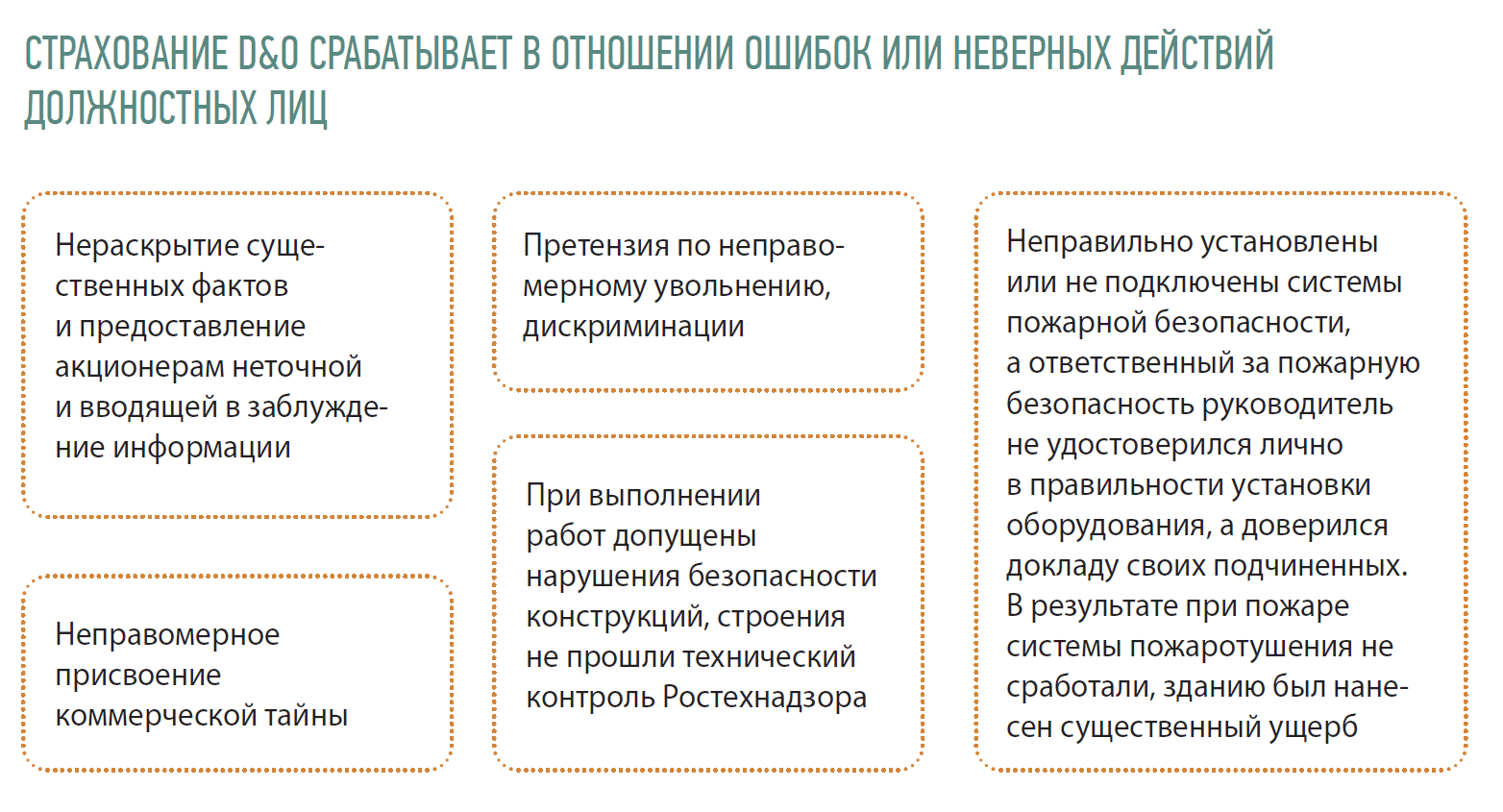

Основаниями для предъявления исков могут быть самые разные причины: ошибки в финансовой отчетности, неоправданное расходование средств компании, превышение должностных полномочий, проведение закупок без тендеров, искажение информации о финансовом состоянии компании, неполное раскрытие информации, недостаточный контроль деятельности сотрудников и др.

ССТ: Есть ли изменения в программах страхования в связи с повышенным риском киберугроз, терроризмом и др.?

М. С.: Риск киберугроз растет с каждым годом, соответственно, увеличивается и риск ответственности руководителей компаний. Банк России принимает участие в разработке законопроекта об увеличении ответственности топ-менеджеров банков в случае утечки персональных данных. Осознание ответственности приведет к пониманию о потребности в страховой защите.

В стандартном покрытии D&O АО СК «Турикум» не исключает киберриски — в каждом конкретном случае производится оценка уровня информационной безопасности в компании и затем учитывается в цене и объеме покрытия.

Аналогично риск терроризма, несомненно, растет, что также стимулирует спрос на защиту директоров. Этот риск не включается в программы по умолчанию. Мы оцениваем его отдельно в каждом конкретном случае с учетом индустрии, географии деятельности и систем внутреннего контроля клиента. Ответственность руководителей за непринятие соответствующих своевременных мер для защиты предприятия от террористических атак может рассматриваться как страховой случай.

ССТ: Какие лимиты ответственности вы предлагаете страхователям?

М. С.: Лимиты определяются для каждого клиента индивидуально и зависят от оценки качества риска со стороны андеррайтеров. Это классический подход. В нашей компании в среднем защита предоставляется с лимитом до 1 млрд руб. Но, еще раз повторю, все очень индивидуально и зависит от качества риска.

Для оценки качества риска мы просим клиента заполнить анкету с описанием деятельности, своих планов, истории убыточности, просим прокомментировать финансовые показатели. Кроме того, мы можем запросить комплект документов, который поможет нам провести глубокий анализ деятельности компании. Если компания только начинает работать, то здесь очень важно изучить ее бизнес- план и стратегию.

ССТ: Связаны ли риски перерыва в производстве из-за сложностей замены деталей и оборудования с ответственностью директоров?

М. С.: На фоне проблем с импортом оригинальных деталей директор может принять решение о замене недоступных комплектующих и оборудования на альтернативные или неоригинальные запчасти и станки. Такая замена может вызвать проблемы в ходе сервисного обслуживания или ремонта ранее поставленной продукции, что может привести к искам против компании со стороны клиентов или партнеров. Это, в свою очередь, может вызвать претензии к директору со стороны компании или ее акционеров.

Таким образом, риски перерывов в производстве из-за недоступности деталей и оборудования могут привести к страховому случаю по договору D&O, если неисполнение страхователем обязательств перед контрагентами приведет к иску против руководителя.

ССТ: Вы видите перспективы развития этого направления в страховании?

М. С.: К сожалению, D&O до сих пор не определен четко в Налоговом кодексе как вид страхования, необходимый для эффективной деятельности компании. Но так как статистика по привлечению к субсидиарной ответственности растет, страхование ответственности директоров постепенно становится ключевым элементом управления рисками и неотъемлемой частью эффективного корпоративного управления.

Нам нужно больше работать над популяризацией этого продукта среди должностных лиц с тем, чтобы директора не только понимали свою ответственность, но и имели возможность минимизировать риски и адекватно защититься от исков. D&O является важной составляющей защиты активов директора и компании в условиях растущих рисков для руководителей. Мы ожидаем, что спрос на этот вид страхования будет продолжать расти.