- 31 октября, 2020

БАЛАНС СТРУКТУРЫ РЫНКА ПЕРСПЕКТИВА ДЛЯ РАЗВИТИЯ ОТРАСЛИ

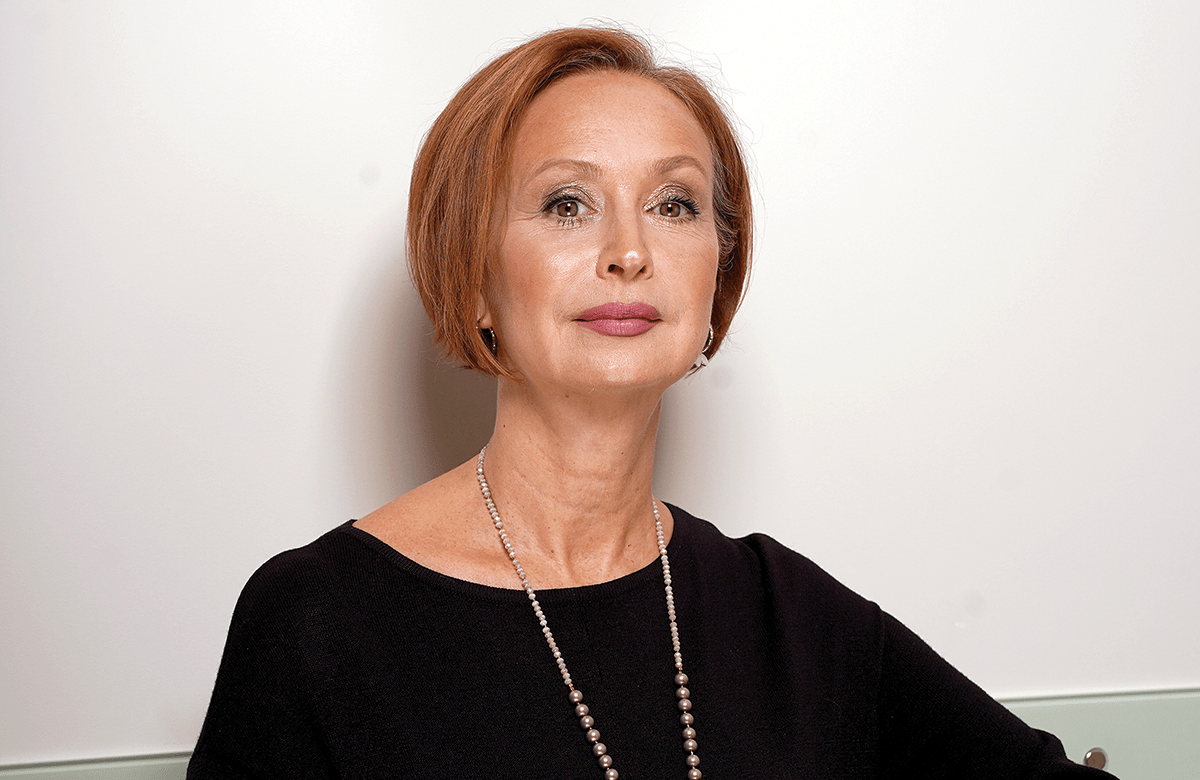

Усиление регуляторной нагрузки ставит своей целью повышение устойчивости страхового рынка и гарантий для частных потребителей. Однако основная опасность чрезмерного давления — в нарушении баланса. Какими могут быть последствия и как их избежать, мы говорим с Эллой Платоновой, вице-президентом Всероссийского союза страховщиков.

Современные страховые технологии: Как Вы оцениваете ситуацию на страховом рынке с точки зрения количества участников и сбалансированности его состава?

Элла Платонова: За последние пять лет произошло беспрецедентное сокращение количества страховых компаний: в 2015 году на рынке действовало более 400 страховых организаций, а к 01.09.20 — 165. Главная причина такого существенного сокращения участников рынка — усиление надзора за платежеспособностью и неспособность ряда компаний выполнить требования по финустойчивости.

Такую динамику можно оценивать по-разному. Например, сокращение числа страховщиков не привело к падению сборов и числа заключенных договоров, появились новые драйверы рынка, шагнули вперед технологии взаимодействия с клиентами. Судя по динамике рынка последних лет, ключевым фактором стало развитие кредитного страхования и страхования жизни, а в имущественном страховании граждан мы несколько лет находимся в стагнации.

В России на 1 67 млн % человек приходится всего 1,3 страховой компании, в Европе в среднем компаний зарегистрированы на 1 млн в Москве и Санкт-Петербурге человек приходится6–7 компаний, в США — 18, в Швейцарии — 31.

В перспективе отрасли потребуется новый импульс развития, и в этой связи отсутствие местных страховщиков в большинстве регионов страны настораживает. Цивилизованный рынок страховых услуг, конечно, не может опираться на финансово неустойчивых игроков, но оценка влияния регуляторной и надзорной политики на участников рынка должна быть взвешенной. Продолжающаяся реформа регулирования заставляет многие компании задуматься нужно ли и дальше заниматься страхованием. Все это должно стать поводом для пересмотра подходов к регуляторной политике в сторону создания комфортных условий для всех участников рынка.

ССТ: Совокупная рентабельность стра ховых компаний в последние годы высока, но означает ли это, что рынок находится на пике своего развития?

Э. П.: Финансовые показатели участников страхового рынка неравномерны. В целом, рынок выглядит очень привлекательно, но новых значимых игроков в последние годы не появилось, и это говорит о неоднозначности инвестиционной привлекательности.

Крупные федеральные компании могут формировать существенные страховые капиталы, они готовы к неблагоприятным ситуациям, катастрофическим рискам и макроэкономическим колебаниям.

Компании поменьше чувствуют себя иначе, немногие инвесторы готовы прийти на страховой рынок: за пять лет лицензию по страхованию жизни получили две компании, по страхованию имущества — одна. Сегодня вести страховой бизнес с объемом сборов менее 300 млн руб., с учетом необходимости выполнения всех регуляторных требований, становится невыгодно, а это значит, что рынок могут покинуть еще несколько десятков компаний.

На 1 сентября 2020 года лишь в 28 регионах России есть страховые компании, зарегистрированные в своем регионе, в остальных работают филиалы страховщиков из Москвы и других регионов. Финансовые потоки и главные управленческие функции перетекают в головные офисы, а в регионах снижается число рабочих мест в страховании, исчезает индивидуальный подход к оценке рисков и работе с потребителем.

Страховые резервы и инвестиции также уходят с регионального рынка и влияют на мания внутренние 6,3 финансовые 158 потоки. Так что, ситуация на региональном страховом рынке значительно отличается от совокупных отраслевых показателей и в перспективе может стать главной причиной, сдерживающей развитие рынка.

Например, региональные программы страхования жилья: местный страховщик должен стать двигателем ее разработки и реализации в партнерстве с другими страховщиками, представленными в регионе. Особенно в субъектах с низкой платежеспособностью населения, где нужны адаптированные страховые программы, поиск точек взаимодействия с местной властью для субсидирования части расходов на страхование для малоимущих семей и т. д.

Поэтому баланс и наличие на рынке компаний разного размерного класса крайне важны для создания конкурентной среды и развития страхового рынка в целом. Чрезмерная концентрация бизнеса несет и кумуляцию рисков, что сложно считать положительным фактором.

ССТ: Считается, что страховщик должен быть мощной финансовой структурой, способной гарантировать страховую выплату клиентам. Означает ли это, что малым компаниям не место на рынке?

Э. П.: Страховая отрасль располагает эффективными инструментами перераспределения рисков, один из которых — система перестрахования. Когда уровень принятых обязательств упирается в нормативы финансовой устойчивости, у любой компании есть возможность перестраховать часть своего портфеля у компании, имеющей лицензию. Для обеспечения необходимой перестраховочной емкости и стабильности рынка в России создан национальный перестраховщик — РНПК, он законодательно включен в реализацию региональных программ страхования жилья.

Даже небольшой страховщик может выстроить свою работу так, чтобы всегда выполнять обязательства перед клиентами, а уровень располагаемого капитала, как правило, ограничивает аппетит к риску.

На 1 сентября 2020 г. действовало 165 страховых компаний 100 универсальных компаний, из них 43 — с лицензией на ОСАГО; 30 страховщиков жизни; 31 страховщик ОМС; 4 перестраховочные компании.

ССТ: Что послужило причиной резкого изменения подходов регулятора к финансовой устойчивости страховщиков?

Э. П.: Принципы регулирования финансовой устойчивости страховщиков были зало жены в нормативную базу в середине 2000-х годов, когда регулятор решил, что точечные корректировки уже бесполезны.

К концептуальному пересмотру требований к финансовой устойчивости подтолкнула и накопленная практика недобросовестного поведения некоторых ушедших с рынка участников, которые очень ловко использовали существовавшие возможности подмены качественных активов неликвидом. В результате целью реформы нормативной базы стала 99%-я гарантия финансовой устойчивости страховщика. Задача регулятора понятна: обеспечить стабильность финансового рынка и гарантии для потребителей.

Для многих страховщиков выполнение таких требований слишком затратно, поэтому нужны другие подходы к расчету риска капитала для страховых компаний с небольшими портфелями. Сейчас распространение требований по регулярному расчету рисковой составляющей для небольшой компании выглядит чрезмерным. Зачем компании со сборами, условно, до 500 млн руб., страхующей каско, НС и имущество физических лиц, такой сложный подход к составлению периодической отчетности и регулярной рисковой оценки своих активов, 5 % надбавки к марже платежеспособности вполне достаточно.

Для многих компаний, размещающих существенную часть активов в депозитах кредитных организаций с высоким кредитным рейтингом, встанет вопрос дробления депозитов по разным банкам в связи требованиями о концентрации вложений на одного контрагента в 10 %. Такие действия по распределению активов ухудшат положение небольших страховщиков.

ССТ: Как реагирует рынок на повышение уставного капитала?

Э. П.: Средние и малые страховщики, прошедшие тест на соответствие нормативным требованиям и готовые продолжать свою деятельность, сильнее ощущают рост регуляторной нагрузки. Поэтому нелогичным выглядело решение законодателя в 2018 году о кратном повышении требований к минимальному размеру уставного капитала (УК). Оно уже привело к уходу с рынка ряда компаний, не сумевших найти источники для докапитализации.

Кратное повышение требований к капиталу характерно для периода существенной девальвации национальной валюты, когда необходимо ужесточение требований к абсолютной величине капитала. Но в последние пять лет мы наблюдаем снижение инфляционных факторов и относительную стабильность валютного курса, а значит, и регуляторные требования к капиталу должны носить более умеренный характер. Учитывая экономическую нестабильность 2020 года, перспективы сокращения рынка и источников повышения капитала, необходимо дать больше времени на увеличение уставного капитала. На 01.09.20 более 50 страховым компаниям из 165 действующих в РФ необходима дополнительная капитализация для исполнения требований законодательства.

Сегодня работает много небольших страховых компаний, занимающихся классическими видами личного и имущественного страхования, в том числе ДМС. На отдельных территориях или в корпоративном сегменте они успешно исполняют требования по обеспечению финустойчивости, имеют заслуженный авторитет у страхователей. Именно такие компании продолжают обеспечивать доступность страховых услуг на удаленных от региональных центров территориях, поддерживают локальные программы страхования для малообеспеченных граждан, обеспечивают рабочие места и отчисления в бюджеты разных уровней. Страховое сообщество выступило с инициативой о продлении сроков на увеличение минимального размера УК и надеемся, что она найдет поддержку в Госдуме, Минфине и Банке России.

ССТ: Что нужно для развития регионального рынка и появления новых страховых компаний?

Э. П.: Повысить их инвестиционную привлекательность, чтобы появились новые небольшие инвесторы, а не только крупные финансово-промышленные группы. Дальнейшее увеличение требований по финустойчивости и регуляторной нагрузке теряет экономическую целесообразность и может привести к катастрофическим последствиям, когда на рынке останется слишком мало российских страховых компаний.

Чтобы развивать средние и малые страховые компании, способствовать появлению новых страховщиков, нужно снижать требования по стартовой величине минимального УК (входного билета) и постараться дифференцировать регуляторные требования с учетом видов страхования и объемов принимаемых рисков. Эти меры помогут реанимировать региональный страховой бизнес, что положительно отразится на отрасли в целом.