- 10 марта, 2021

ЦИФРОВОЕ СТРАХОВАНИЕ — НОВАЯ РЕАЛЬНОСТЬ

Пандемия коронавируса потребовала от страховщиков активных действий по экстренному внедрению цифровых технологий и организации дистанционного обслуживания клиентов. О том, какие задачи в этой связи встают перед регулирующими органами, как будет меняться законодательная база, мы говорим с Иваном Чебесковым, директором департамента финансовой политики Министерства финансов Российской Федерации.

Современные страховые технологии: Как Вы оцениваете достигнутый страховщиками уровень цифрового сервиса? Что является серьезным прорывом, имеющим перспективы для будущего развития, а что требует существенных доработок?

Иван Чебесков: Как и до пандемии, в приоритете для нас остается повышение качества страховых услуг, защита интересов потребителей, а также исполнение страховыми компаниями своих обязательств по договорам страхования. Развитие отрасли страхования невозможно без внедрения цифровых технологий и совершенствования законодательства.

Для этого мы совместно с другими ведомствами и при активнейшем участии Банка России в конце прошлого года начали разрабатывать долгосрочную стратегию развития финансовых рынков до 2030 года, куда также войдет развитие страховой деятельности. Мы впервые разрабатываем такой комплексный документ, но учитывая, как быстро и порой непредсказуемо развиваются и технологии, и геополитическая ситуация, это стало необходимостью.

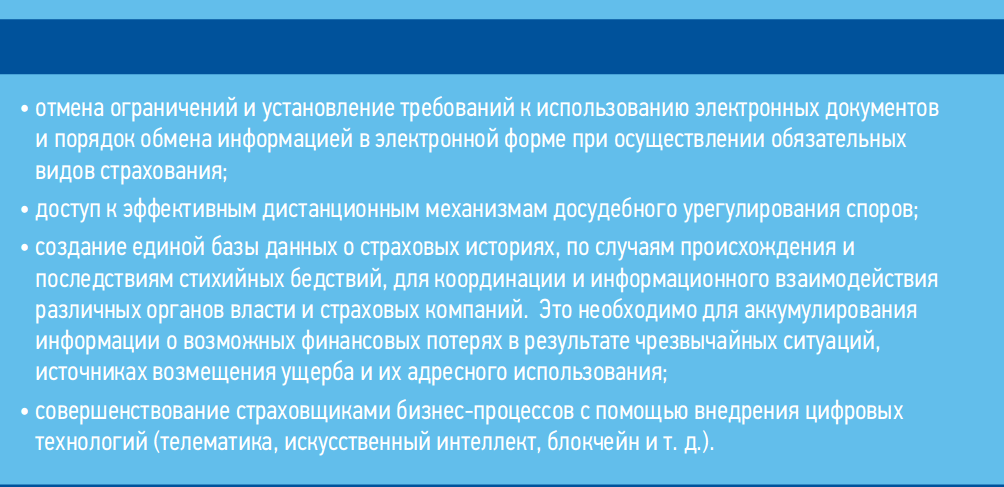

Вместе с заинтересованными ведомствами мы уже готовим мероприятия, которые помогут гражданам и компаниям быстро, просто и прозрачно получать финансовые услуги в онлайн-формате. Это повысит доступность и привлекательность как страхового, так и всего финансового рынка. В том числе сократит случаи мошенничества.

Новые «цифровые» решения должны уменьшить издержки страховых организаций. В частности, через электронные сервисы можно будет оперативно получить достоверную и актуальную информацию о контрагентах и от них.

Это ускорит бизнес-процессы и пойдет на пользу гражданам, которые пользуются страховыми услугами.

Сейчас много внимания уделяется инициативе создания единой информационной системы, так называемого БСИ — бюро страховых историй. Есть возможность организовать удобный и полезный для всех сторон — страхователей, страховщиков, регулятора и госорганов — ресурс.

Страховая отрасль и сейчас не отстает в цифровом направлении — отдельные страховщики уже давно и плотно работают с клиентами в цифровой среде, но дополнительное регулирование в этом направлении необходимо. В отличие от многих других секторов финансового рынка, в страховании процесс обмена информацией и документами не ограничивается этапом заключения договора, и в настоящее время готовятся положения, направленные на возможность полноценного электронного документооборота на всех этапах процесса страхования.

Сейчас много внимания уделяется инициативе создания единой информационной системы, так называемого БСИ — бюро страховых историй. Есть возможность организовать удобный и полезный для всех сторон — страхователей, страховщиков, регулятора и госорганов — ресурс. Кроме того, нашей целью является снизить риски мошенничества на страховом рынке. Опять же, мероприятия, предусмотренные дорожной картой утвержденного Правительством плана внедрения онлайн-технологий в финансовый сектор, также будут использованы в страховании. Среди них — развитие механизма дистанционного распознавания клиента, повышение эффективности межведомственного взаимодействия.

ССТ: Что собой должна представлять развитая цифровая инфраструктура страхового рынка? Какие тренды могут послужить базовой основой при разработке стратегии развития страхового рынка после 2021 года?

И. Ч.: Государственная политика, направленная на модернизацию страхового законодательства, должна быть взвешенной. Необходимо соблюдать баланс интересов всех участников страховых правоотношений. В приоритете также снижение издержек страховщиков и страхователей, создание предпосылок для дальнейшего развития страховой отрасли.

Несмотря на то, что цифровые инновации нашли широкое применение в среде поставщиков страховых услуг, их использование пока не вышло на значительные масштабы. Например, доля продаж таких услуг в онлайн-формате не достигает и 6 %.

Страхование относится все же к услугам пассивного спроса и не стало еще такой насущной потребностью для граждан, как, например, платежные инструменты, вклады или кредиты. Расширить способы продаж страховых услуг, повысить их доступность позволит в том числе ряд принятых в прошлом году федеральных законов (№ 149-ФЗ, № 211-ФЗ, № 212-ФЗ).

Законы устанавливают правовые основы деятельности страховых посредников (страховых агентов, страховых брокеров) в онлайн-пространстве и операторов финансовых платформ.

Дальнейшее развитие страхового законодательства должно учитывать изменения в специальных нормативных правовых актах в сфере информационных технологий для формирования единой цифровой среды доверия.

В то же время приоритет отдается профильному законодательству в сфере информационных технологий. Страховое законодательство должно при необходимости устанавливать особенности электронного взаимодействия участников страховых отношений.

Одновременно необходимо будет отслеживать внесение в страховое законодательство изменений, направленных на обеспечение соответствия нормативно-правового регулирования страховой деятельности темпам развития цифровой экономики и устранение административных барьеров. При этом нужно обеспечить возможность использования традиционных, не цифровых, форм получения страховых услуг для граждан.

Цифровизация страховых услуг — сам по себе один из трендов в разрабатываемой Стратегии, и ему будет способствовать другой тренд — внедрение стандартов страховых продуктов и бизнес-процессов различных этапов жизни договора страхования.

Отдельно хочу отметить уникальность страховой отрасли по сравнению с остальными финансовыми институтами.

Страховщики не только активно используют цифровые инновации в своих бизнес-процессах, но и предлагают бизнесу защиту рисков, которые возникают в результате цифровизации общества, через страхование киберрисков.

ССТ: Как быстро могут произойти кардинальные изменения в цифровизации страхового рынка? Кто должен быть лидером цифровых трансформаций — страховщик, регулятор, СРО?

И. Ч.: За время пандемии мы все увидели, как стремительно цифровизация начала проникать в финансовый сектор. Многие процессы уже перешли в онлайн-формат. Эта работа будет продолжена и в дальнейшем. Сложно назначить лидера трансформации.

Результат зависит от общей работы всех участников процесса.

Также не нужно забывать, что эффективное развитие страхового рынка зависит не только от цифровых инноваций, но и, прежде всего, от повышения доверия наших граждан к страховщикам и полноценной защиты прав потребителей страховых услуг, востребованности ими страховой услуги. Поэтому, в конечном итоге, скорость и направления трансформации будут диктоваться потребителем.