- 15 ноября, 2024

КАДРЫ: ОБЪЕДИНЯЯ УСИЛИЯ

Преодолеть непростую ситуацию с кадровым дефицитом на финансовом рынке можно лишь общими усилиями и ресурсами, консолидация которых позволит быстрее перейти к практическим решениям. И работодатели готовы активно включаться в процессы совершенствования модели подготовки кадров, отмечает директор Университета Банка России Андрей Афонин.

ССТ: Почему тема кадрового обеспечения для финансовой и, в том числе, страховой отрасли столь актуальна? Как Вы оцениваете текущую ситуацию на рынке труда в сфере страхования?

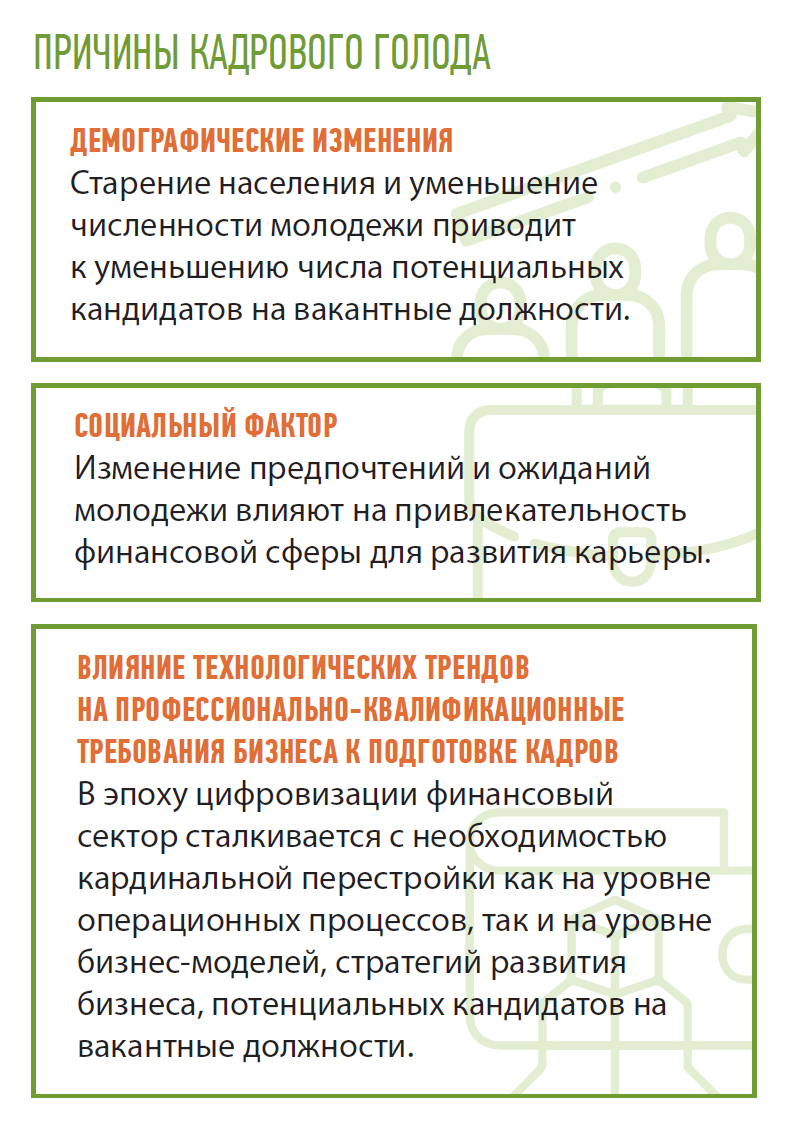

Андрей Афонин: Российская финансовая система сегодня имеет дело с уникальной комбинацией вызовов. Это и беспрецедентное санкционное давление на фоне геополитической напряженности, и масштабная трансформация бизнес-процессов, вызванная стремительным развитием цифровых технологий. Однако основной вызов — это нарастающий дефицит кадров и риск острой нехватки ключевых компетенций. Речь может идти и о цифровых, и об управленческих, и о междисциплинарных компетенциях, которые необходимы для устойчивого и непрерывного развития финансовых и страховых компаний.

С одной стороны, цифровые и финансовые инновации открывают новые горизонты развития. Но они также формируют новые вызовы в плане подготовки квалифицированных кадров, способных работать в условиях неопределенности и постоянного технологического прогресса. Это требует от специалистов не только традиционных знаний и навыков, но и новых компетенций, включая глубокое понимание цифровых технологий, аналитических инструментов и умение работать с большими объемами данных. Масштаб и острота всех этих вопросов и стали предметом обсуждения на стратегической сессии Банка России и Минобрнауки России «Кадры для финансовой отрасли: совершенствование системы высшего образования».

ССТ: Какие кадры наиболее востребованы, каких специалистов не хватает?

А. А.: В страховом бизнесе, как и в любом другом, востребованность специалистов меняется в зависимости от ряда факторов.

В 2024 году в рамках партнерства Банка России с одним из сервисов по аналитике рынка был реализован исследовательский проект, результатом которого стал анализ запроса работодателей на специалистов в области страховой деятельности. Было обработано 18 тыс. вакансий специалистов, размещенных на популярных сайтах-агрегаторах.

Наиболее высокий спрос — на страховых агентов и специалистов фронт-офиса: менеджеров по продажам, менеджеров по работе с клиентами, руководителей отделов продаж. Также востребованы специалисты по оценке, управлению рисками и страховым расчетам, ИТ-специалисты.

ССТ: В страховании активно внедряются новые технологии и продукты, развивается цифровизация процессов. Соответствует ли уровень компетенций работников страховых компаний текущим требованиям?

А. А.: Современные страховые технологии, InsurTech — это широкий спектр инноваций, направленных на повышение эффективности операций, сокращение затрат, повышение качества взаимодействия с клиентами и создание новых страховых продуктов и услуг. И страховые компании стремятся внедрять эти инновации, чтобы оставаться конкурентоспособными. Для этого необходимо обеспечивать развитие целых комплексов навыков (skillsets), лежащих на стыке различных сфер, и обеспечить их быстрое внедрение на разных уровнях управления финансовой организацией.

В такие периоды, естественно, возникает дефицит кадров. И особенно остро он ощущается в направлениях, связанных с внедрением технологий искусственного интеллекта и обеспечением информационной безопасности.

ССТ: Проблема будет усугубляться?

А. А.: В будущем развитие ИИ может привести к еще более радикальной трансформации бизнес-процессов и бизнес-моделей участников финансового рынка. Например, беспилотный автотранспорт на российских дорогах уже стал реальностью, и по планам цифровой трансформации транспортной отрасли трафик высокоавтоматизированных транспортных средств будет только расти. В контексте страхования — кто будет нести ответственность в случае ДТП: пассажир, производитель автомобиля или разработчик алгоритмов ИИ? Соответственно, возникает необходимость трансформации традиционных подходов в автостраховании.

Опять же, внедрение цифровых технологий влечет за собой рост киберрисков из-за возможных сбоев оборудования или хакерских атак, негативные последствия которых могут быть весьма существенными. А риски высокой степени тяжести требуют высоких лимитов покрытия и выплат, что ставит перед страховыми компаниями задачу разработки инновационных страховых продуктов. Какие компетенции потребуются для подобных продуктов, и как быстро появятся специалисты с такими компетенциями? Вероятно, что в такого рода специалистах будет возникать нехватка.

ССТ: Как Вы оцениваете текущий уровень подготовки выпускников высших и средних учебных заведений для сферы страхования?

А. А.: Сегодня много обсуждают проблему «разрыва» между системой образования и рынком труда: профиль выпускников не в полной мере соответствует модели компетенций работодателя. Встречный вопрос — а возможно ли, чтобы выпускник вуза обладал всеми необходимыми компетенциями, чтобы сразу приступить к работе без дополнительной адаптации к конкретному рабочему месту?

Навыки, используемые для решения трудовых задач, узкоспециализированы и уникальны для конкретного рабочего места. В современных организациях функциональные роли становятся все сложнее и требуют владение сотнями специфических навыков для выполнения рабочих задач в конкретных условиях. Маловероятно, что какая-то образовательная программа сможет включить такой безграничный объем предметов.

ССТ: Какие задачи стоят в связи с этим перед вузами?

А. А.: Сейчас крайне актуальная и непростая задача для системы образования — научиться быстро и правильно определять и актуализировать содержание образовательных программ: набор фундаментальных дисциплин, общепрофессиональное ядро и специализированные предметы, максимально адаптированные под запрос работодателя. Правильно сбалансировать соотношение дисциплин так, чтобы не утратить фундаментальности образования и, в то же время, сделать его максимально практико-ориентированным.

На мой взгляд, качественная образовательная программа должна включать хорошую теоретическую подготовку по основам страхового дела, актуарные науки, экономику и финансы, что является необходимым фундаментом для работы в страховой компании. Чтобы лучше понять отрасль и приобрести практический опыт, нужно включать в обучение стажировки или практики в страховых компаниях. Также студентам необходимы навыки работы с большими данными, использование аналитических инструментов и цифровых сервисов, а также целый комплекс «мягких» навыков: навыки общения, работы в команде, решения проблем, управления временем и другие.

Найти баланс по принципу «необходимо и достаточно» — очень непростая задача, которую мы сейчас прорабатываем в рамках пилотного проекта по совершенствованию модели высшего образования совместно с Минобрнауки России, вузами и работодателями.

ССТ: Какую роль в процессе подготовки кадров для финансовой отрасли должны выполнять участники финансового рынка как потенциальные работодатели и их профессиональные объединения?

А. А.: Повышение качества образовательных программ и их актуализация в соответствии с требованиями работодателей в страховой индустрии требуют тесного сотрудничества между образовательными учреждениями и бизнесом. Бизнес может играть ключевую роль в повышении качества образовательных программ, профессиональных компетенций преподавательского состава и эффективности подготовки специалистов на самых разных этапах.

Работодатели могут активно участвовать в формировании образовательных программ, чтобы те включали освоение необходимых для работы в страховом секторе навыков и компетенций. Они могут помочь обновить учебные планы в соответствии с текущими отраслевыми стандартами и квалификационными требованиями. Страховые компании могут предлагать стажировки и практики.

Полезна регулярная обратная связь от работодателей по качеству подготовки выпускников. Это поможет вузам улучшать свои программы. В некоторых случаях эксперты отрасли могут непосредственно включиться в образовательный процесс в качестве преподавателей, особенно в профильных и прикладных модулях учебного курса.

Кстати сказать, одним из важных решений, которое получило поддержку всех участников стратегической сессии стало предложение создать площадку для регулярного диалога и взаимодействия отрасли, системы образования и экспертного сообщества.

ССТ: Какова роль такой площадки?

А. А.: Преодолеть непростую ситуацию с кадровым дефицитом возможно лишь общими усилиями и ресурсами, консолидация которых позволит содействовать повышению качества подготовки кадров на институциональном уровне. Важно не только наладить системный диалог, но также перейти к практическому решению задач по кадровому обеспечению финансовой отрасли.

По инициативе ряда крупных финансовых организаций сформирована рабочая группа по детальной проработке практических решений в области совершенствования системы подготовки кадров. И мы будем открыто делиться результатами решения задач данного стратегического контура.