- 22 мая, 2024

ТОЧКИ НОВОГО РОСТА

2023 год стал для страхового рынка лучшим за последние 10 лет. Президент ВСС Евгений Уфимцев в своем интервью проанализировал причины этого успеха и обозначил ключевые задачи, на решении которых страховое сообщество будет сосредоточено в ближайшее время.

ССТ: За прошлый год страховой рынок показал очень хорошие результаты. Какие факторы на это повлияли?

Евгений Уфимцев: Действительно, рост сборов и увеличение количества новых договоров позволили страховому рынку показать лучшую динамику за последние 10 лет. Объем страховых премий за 2023 год увеличился более чем на 25 % и составил 2,3 трлн руб. Количество новых договоров превысило 300 млн.

Основное влияние на развитие отрасли в 2023 году оказали увеличение объема выданных кредитов, реализация отложенного спроса на новые автомобили, усиление интереса к программам корпоративного ДМС, активная работа по продажам продуктов накопительного и инвестиционного страхования жизни.

Динамика страхового рынка, как правило, зависит от потребительских настроений и платежеспособного спроса. Поэтому, когда экономика растет, а спрос оживает — это всегда позитивно отражается и на объемах страхования.

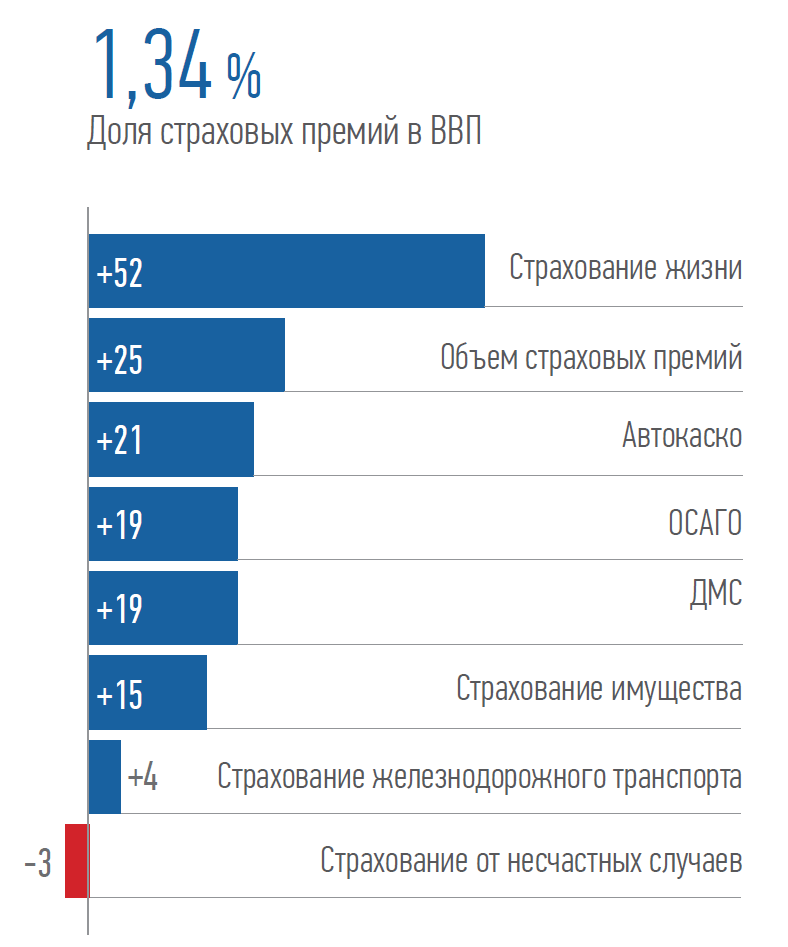

Доля премий в ВВП (в текущих ценах) по прошлому году составила 1,34 %, отыграв снижение данного индикатора по итогам 2022 года. При этом аналогичный показатель для стран БРИКС составляет около 3,5 %, что является подтверждением 2–3-кратного потенциала роста российского страхового рынка.

ССТ: Год был одинаково удачным для всех сегментов рынка?

Е. У.: Локомотивами роста сборов стали страхование жизни (+52 %), автокаско (+21 %), ОСАГО и добровольное медицинское страхование (по 19 %).

Единственным крупным сегментом страхового рынка, показавшим слабо отрицательную динамику, стало страхование от несчастных случаев (-3 % по премиям), что, главным образом, обусловлено перетоком клиентов в сегмент кредитного страхования жизни. При этом существенный рост количества полисов по данному виду страхования свидетельствует о его наполнении новыми страховыми программами по защите жизни и здоровья граждан.

В сегменте страхования имущества практически по всем видам темп прироста премий составил 15 % и выше. По страхованию имущества юридических лиц и страхованию железнодорожного транспорта премии выросли на 4 %. Рост премий объясняется увеличением стоимости имущества за счет влияния инфляции, изменением тарифов по отдельным видам, удлинением логистических цепочек, расширением масштаба грузоперевозок.

ССТ: Рекордные паводки этой весной наносят огромный ущерб имуществу, в том числе жилью граждан. Какие меры могут сделать закон о страховании жилья от ЧС более эффективным?

Е. У.: № 320-ФЗ установил право субъектов разрабатывать, утверждать и реализовывать программы возмещения ущерба, причиненного жилым помещениям граждан, с использованием механизма добровольного страхования. К сожалению, этот закон полноценно не заработал: в регионах, сильнее всего пострадавших от паводка, в этом году таких программ разработано не было.

В этой связи ВСС считает, что право регионов разрабатывать, утверждать и реализовывать программы необходимо заменить на обязанность. У граждан должны быть простые, доступные и дешевые способы заключения договоров страхования, при этом, подчеркну, данный вид страхования останется для них добровольным. Мы рассчитываем, что повсеместное утверждение программ страхования жилья будет способствовать обеспечению максимально полного возмещения ущерба, а с другой стороны — снизит нагрузку на федеральный и региональные бюджеты.

Кроме того, профессиональное и активное участие страховщиков в организации выплат за пострадавшее имущество окажет существенную поддержку местным органам власти. Страховщики — это дополнительные рабочие руки, которые в части сервиса и удобства для граждан смогут эффективно работать с населением и таким образом снимать часть социального напряжения. Своевременная и справедливая компенсация ущерба поднимет имидж органов госвласти при реализации региональных программ страхования жилья на случай ЧС.

ДИНАМИКА СТРАХОВОГО РЫНКА, %. 2023

В середине апреля соответствующий законопроект был внесен в Государственную Думу, и мы его поддерживаем. Чтобы эффективно продвинуть работу в этом направлении, мы также предлагаем определить конкретное ведомство, которое будет отвечать за внедрение программ страхования жилья от ЧС в регионах — по аналогии с тем, как это работает с программами страхования сельскохозяйственных земель, где за это отвечает Минсельхоз. Кроме того, очень правильной идеей нам кажется включение строки о страховании в платежки ЖКХ — ни в коем случае не в виде обязательного платежа: гражданин сможет выбрать, поставить ему галочку напротив этой графы и застраховать жилье, или нет. Это позволит снизить стоимость страховой услуги для граждан и ускорить заключение договора.

ССТ: Вопрос о киберстраховании активно обсуждается с начала этого года. Какие изменения в законодательной базе потребуются, чтобы этот вид страхования заработал?

Е. У.: Для развития страхования киберрисков необходим целый ряд стимулирующих мер: законодательное регулирование, выработка общих стандартов по страхованию, информирование граждан и юрлиц о рисках киберугроз и кибератак. Кроме того, необходимо установление налоговых льгот для предприятий: расходы на страхование киберрисков должны быть отнесены на себестоимость, а не покрываться из прибыли.

В 2023 году количество кибератак выросло на 11 % по сравнению с 2022 годом.

Страховое сообщество поддерживает разработку законопроекта о защите персональных данных и считает его своевременным. Он защищает, в первую очередь, интересы граждан, персональные данные которых могут оказаться в руках злоумышленников.

В то же время есть ряд моментов, которые необходимо уточнить. Так, законопроект предусматривает обязанность оператора персональных данных заключать договор страхования, обеспечивающий возмещение морального и имущественного вреда, причиненного субъектам персональных данных вследствие нарушений законодательства, допущенных при их обработке, в полном объеме. Однако одним из существенных условий договора страхования является страховая сумма — она должна быть определена при заключении договора, а такая формулировка не позволяет это сделать. Также необходимо определить другие существенные условия договора: объект страхования, страховой случай, срок действия договора.

Мы готовы принимать активное участие в дальнейшей работе над законопроектом. Про конкретные сроки внесения всех необходимых изменений в законодательство сейчас говорить сложно, но мы надеемся, что они будут приняты как можно быстрее.

ССТ: Сейчас страховщики жизни не участвуют в системе долгосрочных сбережений, хотя традиционные договоры накопительного страхования жизни заключаются на срок до 15 лет, а иногда и пожизненно. Возможно ли включение страховщиков в ПДС?

Е. У.: Как мы видим из публикаций и слышим из речей должностных лиц государственных органов и Банка России, концептуальное решение об участии страховщиков жизни в программе долгосрочных сбережений принято. Поскольку в настоящее время эта программа существует только у НПФ, то именно такая модель или очень близкая к ней берется за основу для определения ключевых условий продукта.

Долгосрочные сбережения формируются не только за счет взносов физического лица, но и за счет софинансирования со стороны государства до 36 тыс. руб. в год. Также продукт предполагает возможность получения налоговых льгот, в частности — ежегодного налогового вычета. Мы надеемся, что страховой продукт будет включать все эти опции.

ССТ: От кого сейчас зависят дальнейшие шаги по включению страховой отрасли в ПДС?

Е. У.: В некотором смысле мячик сейчас на нашей стороне — от страхового сообщества требуется ряд решений. Сейчас обсуждаются два варианта развития событий. Первый предполагает возможность обоюдного совмещения лицензий, когда идентичные лицензии имеют и страховщики жизни, и пенсионные фонды. Уже понятно, что этот вариант сложно реализуем, но пока он остается на столе для обсуждения. Второй вариант — получение страховщиками жизни лицензии на отдельный вид страхования, пенсионное страхование.

Сейчас нужно, чтобы коллеги из комитета по страхованию жизни в ходе консультаций с Банком России сформулировали конкретное решение. И наш регулятор, и Минфин готовы нас активно продвигать в систему долгосрочных сбережений. Нужно лишь выбрать оптимальный, наиболее удобный для всех вариант в части работы в системе ПДС.

ССТ: В Госдуме обсуждается возможность отмены наличия полиса ОСАГО при регистрации авто. Когда при этом заработает фиксация наличия ОСАГО по камерам?

Е. У.: Действительно, ожидается второе чтение законопроекта, которым предполагается исключить обязанность предоставлять полис ОСАГО при регистрации автомобиля в ГИБДД. Это приведет к снижению контроля за исполнением автовладельцами обязанности страховать свою гражданскую ответственность. Использование камер было бы адекватным решением.

Практика показывает, что не покупают полисы ОСАГО обычно самые аварийные автовладельцы. Такая «экономия» с их стороны снижает защиту имущественных прав потерпевших в ДТП: в результате они вынуждены взыскивать возмещение ущерба в порядке гражданского судопроизводства, что занимает много времени, а если виновник аварии неплатежеспособен, де-факто не дает возможности получить возмещение.

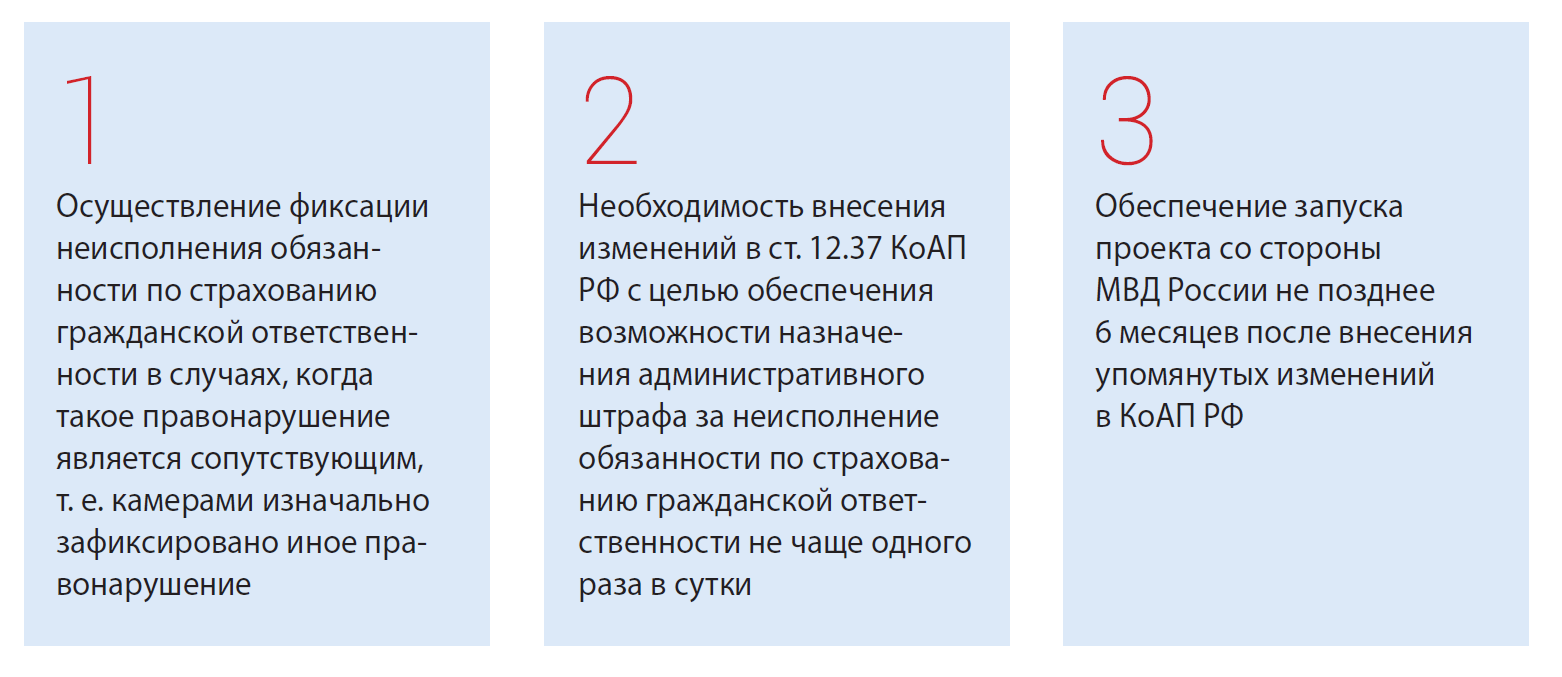

Организационно к запуску проверки наличия полиса ОСАГО по камерам все готово. В марте письмо о необходимости ускорения запуска проверки полисов ОСАГО при помощи камер за подписью главы комитета Госдумы по финансовому рынку Анатолия Аксакова было направлено на имя председателя правительства РФ.

ССТ: Когда появится возможность проведения ремонта по ОСАГО бывшими в употреблении запчастями? Такая возможность могла бы сократить и сроки ремонта, и стоимость полиса ОСАГО.

Е. У.: Сейчас ситуация с автозапчастями несколько стабилизировалась, однако все равно сроки поставки некоторых деталей могут превышать отведенные на весь ремонт 30 дней, в результате чего СТО не берутся делать такой ремонт.

Чтобы повысить комфорт автовладельцев при урегулировании убытков и дать им реальную возможность получать возмещение по ОСАГО удобным им образом, обсуждается несколько новаций. В их числе и легализация существующей сейчас практики ремонта подержанных автомобилей б/у запчастями.

Кроме того, страховое сообщество в рамках подготовки предложений по изменению закона об ОСАГО предлагает ввести вариант возмещения для случаев, когда у страховой компании нет СТО, на которой может быть отремонтировано ТС потерпевшего. Но потерпевший при этом хочет провести ремонт, и у него есть «своя» СТО, на которой он предполагает этот ремонт реализовать. В данной схеме СТО должна будет подтвердить согласие на ремонт в рамках Единой методики, по справочникам РСА, а страховая компания гарантирует оплату счета СТО в размере, определенном по Единой методике. Очевидно, что это предложение никаким образом не ухудшит качество ремонта: ремонт будет выполняться по всем требованиям законодательства. При этом делать его будет СТО, выбранная самим автовладельцем. Видится, что это обеспечит автовладельцам качественный ремонт в удобных для них СТО.

СУЩЕСТВЕННЫЕ УСЛОВИЯ ДОГОВОРА КИБЕРСТРАХОВАНИЯ, КОТОРЫЕ ДОЛЖНЫ БЫТЬ ОПРЕДЕЛЕНЫ

- должен ли покрываться выплатой фактически причиненный ущерб или же нужно смотреть таблицы выплат по каждому случаю

- чья ответственность страхуется — оператора персональных данных или той организации, которая обрабатывает эти данные

- классификация организаций по категориям хранимых данных, поскольку ущерб от их утечки может быть принципиально разным (медицинские данные, финансовые и др.)

- установить лимиты и страховые суммы по каждому событию

ССТ: После трагедии в «Крокус Сити Холл» опять активно обсуждается вопрос о страховании ответственности владельцев объектов массового скопления людей. Насколько реалистична инициатива страховщиков по внедрению этого нового вида страхования?

Е. У.: К сожалению, трагические происшествия в местах массового скопления людей происходят нередко. Некоторые из них более резонансные: «Хромая лошадь», «Зимняя вишня» и, конечно же, «Крокус Сити Холл». Но происходят и менее масштабные события, например, пожары в торговых точках, на спортивных и концертных площадках. Наличие страхования будет гарантировать потерпевшим возмещение причиненного вреда.

Такое страхование может быть как обязательным, так и вмененным. При вмененном страховании, например, владельцы объектов с массовым пребыванием людей должны реализовать один из механизмов финансовой гарантии покрытия ущерба: банковская гарантия, депозит или договор страхования. Причем, поскольку, например, торговые точки зачастую сдаются в аренду, возможно, нескольким арендаторам, ответственность должны нести собственники соответствующих объектов с тем, чтобы пострадавшие четко знали, к кому обращаться за возмещением ущерба.

Полагаем, что соответствующие механизмы можно внедрить достаточно быстро, а для этого нужно внести изменения в федеральное законодательство. Причем, с учетом последних событий необходимо рассмотреть вопрос о включении в страховое покрытие риска терроризма.

ССТ: А конкретные предложения уже есть?

Е. У.: Еще в 2020 году ВСС разработал Концепцию финансового обеспечения ответственности в отношении объектов с массовым пребыванием людей. Она предусматривает возложение повышенной ответственности на собственников объектов с массовым пребыванием людей по возмещению вреда, причиненного в результате пожара, и обязанности иметь финансовое обеспечение своей ответственности. Отсутствие финансового обеспечения может являться основанием для проведения внеплановой проверки МЧС России. Страхование является добровольным и может служить одним из механизмов финансового обеспечения, наряду с банковской гарантией и резервным фондом.

Размер лимитов возмещения за причинение вреда жизни и здоровью может быть эквивалентным возмещению по уже работающим сейчас видам страхования — страхованию ответственности владельцев опасных объектов или владельцев транспортных средств перед пассажирами, и составлять 2–3 млн руб. на каждого потерпевшего.

ССТ: Не увеличит ли это нагрузку на бизнес?

Е. У.: Предварительные расчеты ВСС показывают, что страхование ответственности владельцев объектов с массовым скоплением людей не станет существенной нагрузкой для владельца объекта: премия будет зависеть от состояния систем противопожарной безопасности и будет тем ниже, чем безопасность выше. Это станет стимулом для владельцев таких объектов делать их более безопасными для посетителей.

Ориентировочная стоимость страхования мест массового скопления людей для объектов, владельцы которых заботятся о противопожарной безопасности, может составить менее 50 руб. на 1 кв. м площади за годовой полис.

ССТ: Потребительская ценность в страховании — быстрое и качественное урегулирование убытков. Какие направления в работе страхового рынка в части урегулирования убытков наиболее актуальны на этот год?

Е. У.: Первое, о чем бы мне хотелось сказать, это цифровизация всего процесса урегулирования убытков. Мы достаточно хорошо научились организовывать процессы электронного взаимодействия в части продаж полисов, а вот в развитии электронного урегулирования пока существенно отстаем. Мне кажется, эта тема требует серьезного усиления.

Например, проблема, которая сейчас возникла при урегулировании убытков в связи с паводком, связана с тем, что имущество в силу определенных причин может быть застраховано в нескольких компаниях: залоги, ипотека и т. п. Аналогичная ситуация — по опасным объектам, где люди также могут претендовать на выплаты в части компенсации потери имущества. Как понять, не будет ли двойной выплаты по имуществу, как правильно регулировать такой убыток?

Вторая сторона электронного урегулирования — это борьба с мошенничеством, где тоже непочатый край работы. Цифровизация позволила бы более эффективно работать в этом направлении. Поэтому электронное урегулирование — это не только процесс непосредственно урегулирования, но и передача информации по нему в централизованные информационные системы, а затем — своевременное использование этой информации для определения справедливого тарифа и для борьбы с мошенничеством.

ССТ: Какие виды страхования являются сейчас флагманами по внедрению прогрессивных инструментов урегулирования убытков?

Е. У.: Прежде всего, это сейчас сервисы по урегулированию убытков в моторном страховании. Они энергично двигают все розничное направление. При перезапуске закона о страховании жилья на случай ЧС, я уверен, что этот вид страхования также станет определенным драйвером. В каждом регионе будет создана своя программа по страхованию жилья. Это открывает большой пласт работ в части урегулирования имущественных убытков, которые, думаю, в этом направлении начнутся достаточно быстро. Массовые урегулирования убытков по страхованию имущества — это большая перспективная задача.

ПРЕДЛОЖЕНИЯ БАНКА РОССИИ ПО ПИЛОТНОМУ ПРОЕКТУ ОСАГО

И здесь возникает вопрос: если по каско и ОСАГО есть натуральное возмещение, то возможно ли натуральное возмещение по страхованию имущества? В случае повреждения квартиры или жилого дома страховщиком может направляться ремонтная бригада. Когда существовала московская программа страхования жилья, часть страховщиков уже пыталась реализовывать такой сервис и самое время вернуться к этому вопросу.

Особняком стоят крупные убытки — как в части имущества, так и в части ответственности. В зоне тех же паводков была застрахована ответственность владельцев гидротехнических сооружений. Встает вопрос о том, как будет реализовываться урегулирование убытков, связанных с пожарами или повреждением опасных объектов. Требуется усиление страхового сообщества в части правильного урегулирования таких убытков.

ССТ: Как Вы сейчас оцениваете взаимодействие страховщиков с финансовым уполномоченным?

Е. У.: Могу сказать, что хорошо работающий, правильный институт финансового уполномоченного стал подвергаться атакам недобросовестных посредников. Они находят несовершенства в законах, в особенностях работы финомбудсмена.

Нас полностью устраивала тенденция последних лет по снижению количества судебных споров между страховыми компаниями и гражданами, потому что все они рассматривались на площадке уполномоченного. Какое-то время решения финомбудсмена были окончательными и не подвергались дальнейшему сомнению, однако с прошлого года ситуация стала ухудшаться.

Думаю, что в этом году мы попытаемся совместно со службой финансового уполномоченного решить этот вопрос. Страховое сообщество встревожено тем, что количество обжалований решений, которые, по нашему мнению, должны быть окончательными, существенно увеличивается. Конечно, никто не отнимает у человека возможность обратиться суд, если вдруг были какие-то допущены ошибки, но это должны быть исключительные случаи.

Сейчас, по оценкам отдельных компаний, мы видим, что чуть ли не каждое второе решение финансового уполномоченного оспаривается в суде. При этом, как правило, судятся не граждане, а какие-то организованные структуры, которые находят лазейки в законодательстве и пытаются их кастомизировать.

ССТ: В прошлом году вы выделили 10 стратегических направлений в развитии страхового рынка. Какие направления в стратегии наиболее актуальны на 2024 год?

Е. У.: Из приоритетов рынка на текущий год можно отметить необходимость завершения законодательного процесса по включению страховщиков жизни в систему государственных гарантий, и проработка вопроса о включении их в программу долгосрочных сбережений.

С 1 января 2025 года начинается обязательное электронное урегулирование убытков. В течение этого года мы будем продолжать совершенствовать процессы, связанные с электронным урегулированием убытков по разным направлениям деятельности. Я считаю, что это очень важно.

Сохраняется потребность в регуляторной донастройке ОСАГО, в частности — по срокам ремонта и порядку определения приоритетной формы страхового возмещения.

У нас начал работать короткий полис в ОСАГО. Мы понимаем, что есть некий сдерживающий эффект. Проблема заключается в том, что так и не запущена проверка с помощью камер. С 1 октября НСИС будет полноценным и единственным оператором в России, поэтому в части организации взаимодействия с МВД и создания системы проверки полисов наша задача в этом году — запустить программу.

Будет продолжена работа по развитию электронного взаимодействия с государственными информационными системами, НСИС и системами фото- и видеофиксации.

Мы видим новые вызовы. Паводки обозначили болевые точки в системе покрытия ущерба при стихийных бедствиях. Трагедия в Крокусе показала в очередной раз, что защита мест массового пребывания людей необходима. Массовые кибератаки обозначили потребность в развитии страхования киберрисков. Я считаю, что 2024 год станет годом запуска новых проектов в разных видах страхования ответственности и имущества.

Отдельным вызовом для страховых компаний будет подготовка к переходу на новый стандарт бухгалтерского учета договоров страхования МСФО 17, который вступит в действие с 1 января 2025 года. Надеемся, что это станет финальным этапом большой регуляторной реформы по стандартам учета и обеспечению платежеспособности страховщиков.

ССТ: ВСС 30 лет. Что можно назвать, как главное достижение его работы?

Е. У.: Союз прошел большой путь с точки зрения поддержки рынка в части развития ключевых его проектов. Когда запускалась система саморегулирования на площадке ВСС, Центральным банком был выбран очень правильный вектор на организацию внутреннего регулирования самой отраслью. За все это время Всероссийский союз страховщиков доказал своей работой, что мы снимаем нагрузку с государства и убираем избыточный контроль по многим направлениям деятельности. Мы способны осуществлять саморегулирование не на словах, а на деле. Я считаю, что это одна из важных заслуг сообщества. За это надо поблагодарить страховщиков, потому что они правильно поняли необходимость и возможности саморегулирования. Они развивают и выстраивают правила, которые нужны отрасли, и сами их исполняют.