- 7 сентября, 2023

БЕСПРОИГРЫШНЫЙ ВАРИАНТ

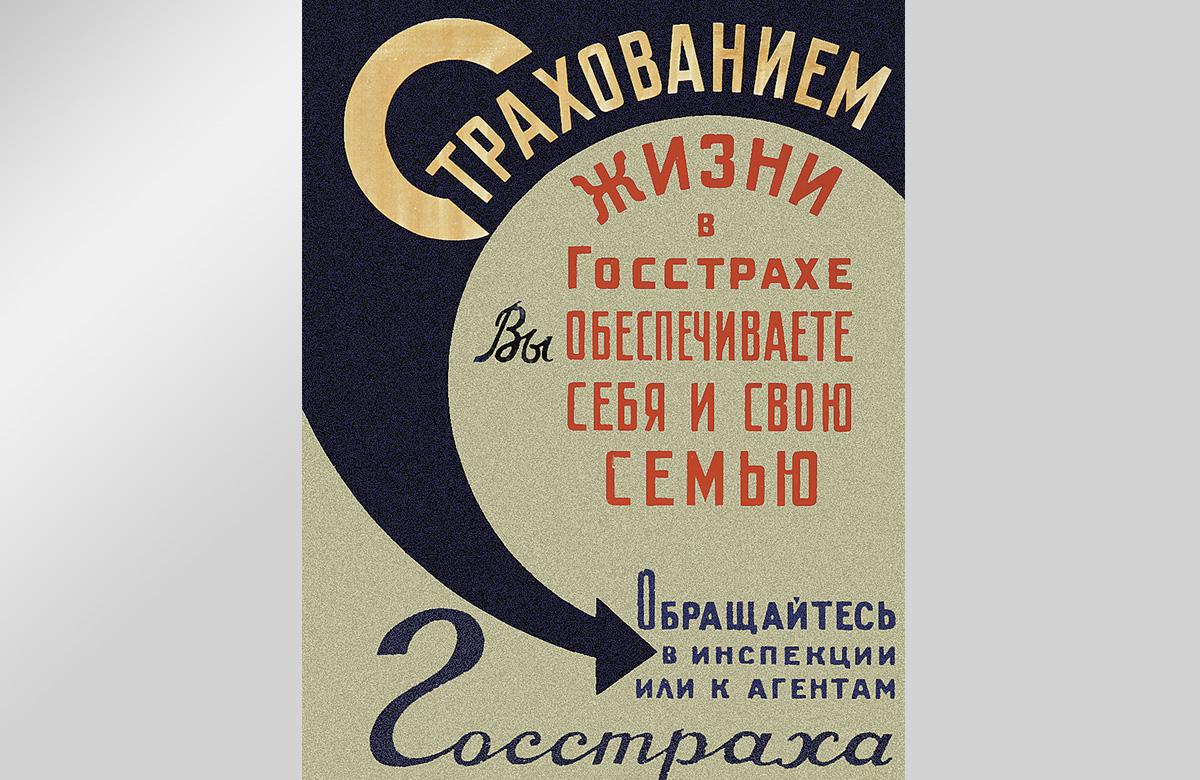

Опыт Советского Союза показывает, что при поддержке государства в страхование жизни может быть вовлечено большинство населения. Доктор экономических наук, профессор, руководитель департамента страхования и экономики социальной сферы Финансового университета при Правительстве Российской Федерации Александр Цыганов уверен, что сейчас в России сложилось большинство условий, чтобы сформировать у граждан потребность в страховании.

ССТ: Каков был опыт использования резервов страхования жизни в СССР?

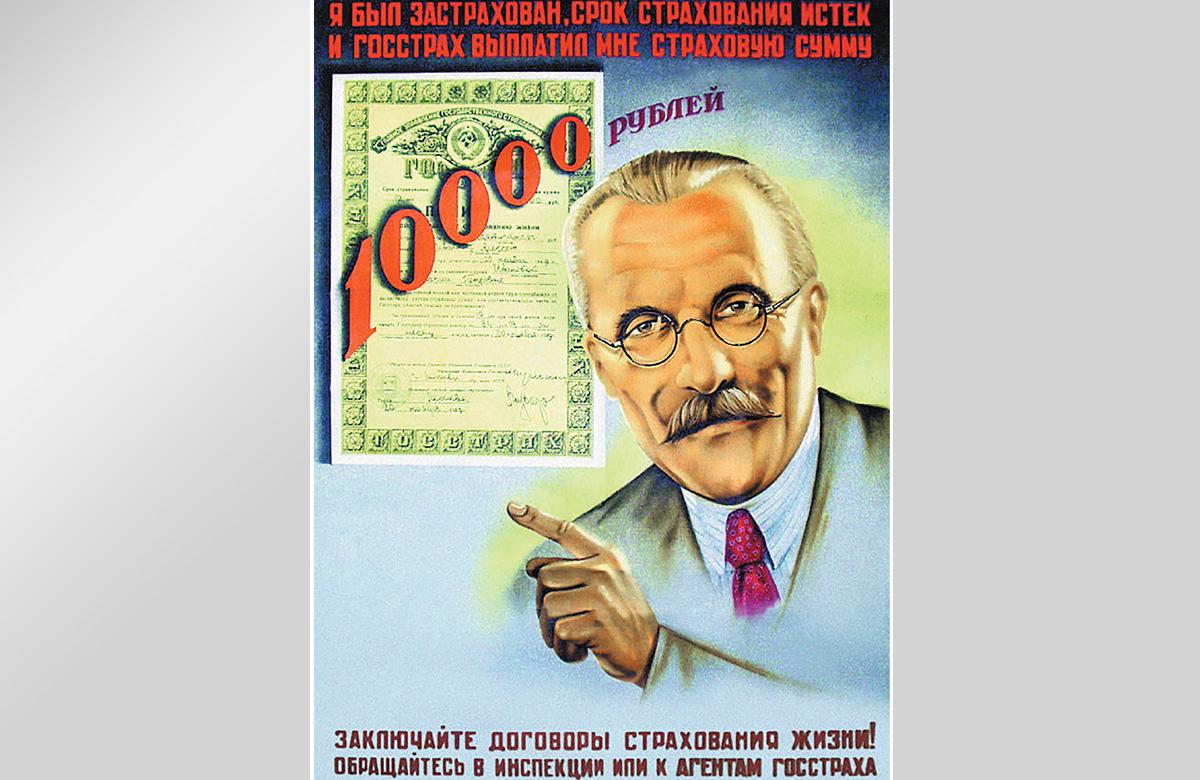

Александр Цыганов: Для бюджета СССР страхование было делом прибыльным. Отчисления шли в общесоюзный бюджет, и уже затем планировались определенные инфраструктурные вложения.

В режиме оперативного управления Минфин мог дать указание Госстраху перечислить необходимые суммы в бюджет. Есть сведения о том, что страховые резервы направлялись на ликвидацию последствий Чернобыльской аварии и землетрясения в Спитаке. Таким образом, Госстрах СССР был каналом направления средств населения в бюджет.

Страхование доходило до каждого. Практически в каждой советской семье был какой-либо страховой полис. Агенты Госстраха СССР работали везде. Действовали даже такие специфические посредники, как страхделегаты — они отвечали за страховую защиту членов профсоюзов и их семей.

Более того, моя бабушка была одно время именно таким делегатом в своей профсоюзной организации.

ССТ: Чем страхование так привлекало советских граждан?

А. Ц.: Дело в том, что срочный вклад и страхование жизни обеспечивали человеку одинаковый процент дохода, но, заключая договор страхования, агент получал свою комиссию. А договор страхования включал еще и покрытие рисков жизни и здоровью. То есть потребительские свойства договора страхования были лучше депозита. Это была государственная политика поддержки и развития накопительного страхования жизни для населения.

ССТ: Почему эта поддержка прекратилась в 1990-х?

А. Ц.: Структурная перестройка никогда бесследно не проходит. В условиях высокой инфляции, которая исчислялась сотнями процентов, обеспечить приемлемую доходность в долгосрочной перспективе было невозможно. Кроме того, никто в это страхование жизни уже особенно не верил.

Люди долгие годы копили, а все их накопления «сгорели». Причем в основном ведь копили детям, а за детей особенно обидно!

В это же время в Россию пришли структуры многоуровневого маркетинга, такие как «Сейфинвест» и «Фортуна». Была такая практика: заключались ничтожные полисы, чтобы можно было выехать из России, расторгнуть договор и получить обратно сумму внесенных взносов, но уже в валюте и за границей.

А внутри страны в этот период страхование жизни стали использовать в схемах для выплаты заработной платы без налогов.

Выплаты проходили каждый месяц, инвестиционной финансовой базы не создавалось, размещать было нечего. Лица, принимающие решения, опасались простимулировать налогосберегающие схемы, которые еще больше ударят по экономике страны, госбюджету и обществу.

ССТ: С тех пор страховщикам удалось поправить репутацию?

А. Ц.: Беда в том, что люди, которые пользовались этими схемами и которые знали про них, до сих пор во многом определяют экономическую политику. Неверное понимание того, что страхование — это скорее финансовые технологии, чем долгосрочные накопления, в головах осталось.

Когда страховщики выходят с инициативами о мерах, стимулирующих развитие страхования жизни или ответственности, ответы они часто получают однотипные: «Вы же будете заниматься финансовыми махинациями!» Во многом из-за этих опасений у нас в стране наиболее неудобный режим стимулирования страхования ответственности.

Сказать по правде, его просто нет. В состав затрат относится только обязательное страхование ответственности. Добровольного страхования ответственности, по сути, нет.

Основная причина — опасение возникновения налогосберегающих схем.

Кроме того, влияло негативное мнение крупных иностранных страховщиков, которые говорили о том, что население России верит лишь гарантиям международных страховых компаний, поэтому стимулировать доверие к российским страховым компаниям смысла нет. Перераспределения средств от них к российским страховщикам западникам очень не хотелось.

ССТ: И все-таки, почему сейчас, когда государство нуждается в инвестиционном ресурсе, не оказывается никакой поддержки развитию долгосрочного накопительного страхования жизни?

А. Ц.: Давайте оценим платежеспособность советских граждан. Квалифицированные рабочие, механизаторы, доярки и шахтеры получали достаточно высокие зарплаты. При тотальном дефиците и невозможности тратить полученные деньги на какие-то материальные блага сейчас, идея накопления на будущее виделась вполне интересной и во многом неизбежной. Заработанные деньги не на что было тратить, вот их и откладывали на будущее.

Теперь смотрим на современную Россию.

Все говорят о наличии у населения денег в кубышках и под матрасами. Но это деньги людей, которые сомневаются в успехах российской экономики. Они не просто так держат резерв под матрасами. Это значит, что они не верят банковской системе.

Не будем забывать и о том, что на банковские депозиты есть гарантия, а на страхование жизни никакого гарантирования нет.

Когда будет гарантирование, тогда, конечно, доверие к этому инструменту повысится.

ССТ: Целесообразна ли сейчас поддержка долгосрочного страхования жизни со стороны государства для создания нужного инвестиционного ресурса?

А. Ц.: Есть очень простая мысль, объясняющая отсутствие такой поддержки. Люди, которые сейчас раскладывают небольшие депозиты по банкам, чтобы попасть под гарантирование, возможно и понесут свои деньги в страховые компании. Но с точки зрения формирования инвестиционного ресурса ничего не поменяется. В конце концов, это одни и те же деньги. Больше денег мы не соберем. Другое дело — получить деньги, которые выведены за границу или лежат под матрасом.

ССТ: Хватит ли такой меры, как гарантирование, чтобы добраться до этих ресурсов?

А. Ц.: Нет, гарантирования не хватит.

Самое главное — это укрепление российской экономики и возрождение веры в экономическую мощь России. Я думаю, большая доля денег под матрасом переведена в доллары и евро. Нужно, чтобы у людей пропала вера в эти валюты и появилась вера в страхование.

Есть люди с патерналистскими взглядами, они рассчитывают почти исключительно на поддержку государства. Сейчас это достаточно большая прослойка граждан. Бюджетники рассчитывают на стабильность работы, на получение государственной пенсии. Если такому человеку предложить относительно легкий, прогарантированный государством способ накопления на пенсию, то это для него может оказаться очень хорошим вариантом.

В советское время на государственные предприятия приходили страховые агенты, которые объясняли преимущества договора страхования. При наличии патерналистского подхода доверие к государству вполне можно перенести на страхование.

ССТ: Нужны ли налоговые льготы?

А. Ц.: Я считаю, что прежде всего нужно осознание, что государство сегодня — определяющий игрок. Основная масса людей, занятых на рынке труда, трудятся в государственном секторе. Это люди зависимые и рассчитывающие на государственную поддержку. При этом государство им может предложить определенную зарплату, льготные ипотечные программы, государственную пенсию.

Соцопросы показывают, что люди, прежде всего, полагаются на государственную пенсию. Но все понимают, что им этого будет очень мало. Большинство граждан на детей уже не рассчитывает. У будущих пенсионеров — достаточно печальная перспектива.

Вот это как раз та зона, которая требует государственной поддержки. При осознании своей ответственности и при недостатке ресурсов государство может возложить на коммерческие страховые компании дополнительное пенсионное накопление.

Это тот вариант ГЧП, который может быть реализован. Но, конечно, налоговые льготы тоже нужны и принесут свой результат, наибольший в случае их внедрения одновременно с подключением страховщиков к пенсионной реформе.

ЧТО НУЖНО ДЛЯ РАЗВИТИЯ НАКОПИТЕЛЬНОГО СТРАХОВАНИЯ ЖИЗНИ?

- Система гарантирования — чтобы страхование жизни не внушало опасений

- Программа с четкими условиями ответственности государства, предприятия, самого гражданина и страховщика

- Популяризация программы накопительного страхования жизни

- Налоговые льготы

- Понимание гражданином того, что он, как минимум, не потеряет свои средства и может рассчитывать на некоторый инвестиционный доход

ССТ: Почему именно страховщики, а не пенсионные фонды?

А. Ц.: Пенсионные фонды больше направлены на корпоративный сектор. А мы сейчас говорим об отдельных гражданах. За счет разветвленной сети агентов по России страховщики дойдут до каждой семьи, до каждого дома. Все те плюсы, которыми располагал Госстрах, есть на страховом рынке и сейчас. Кроме того, они усилены за счет разнообразия программ страхования жизни, которые могут предложить сегодня страховщики.