- 10 марта, 2021

ЦИФРОВИЗАЦИЯ: ИНСТРУМЕНТЫ ПРОТИВ МОШЕННИКОВ

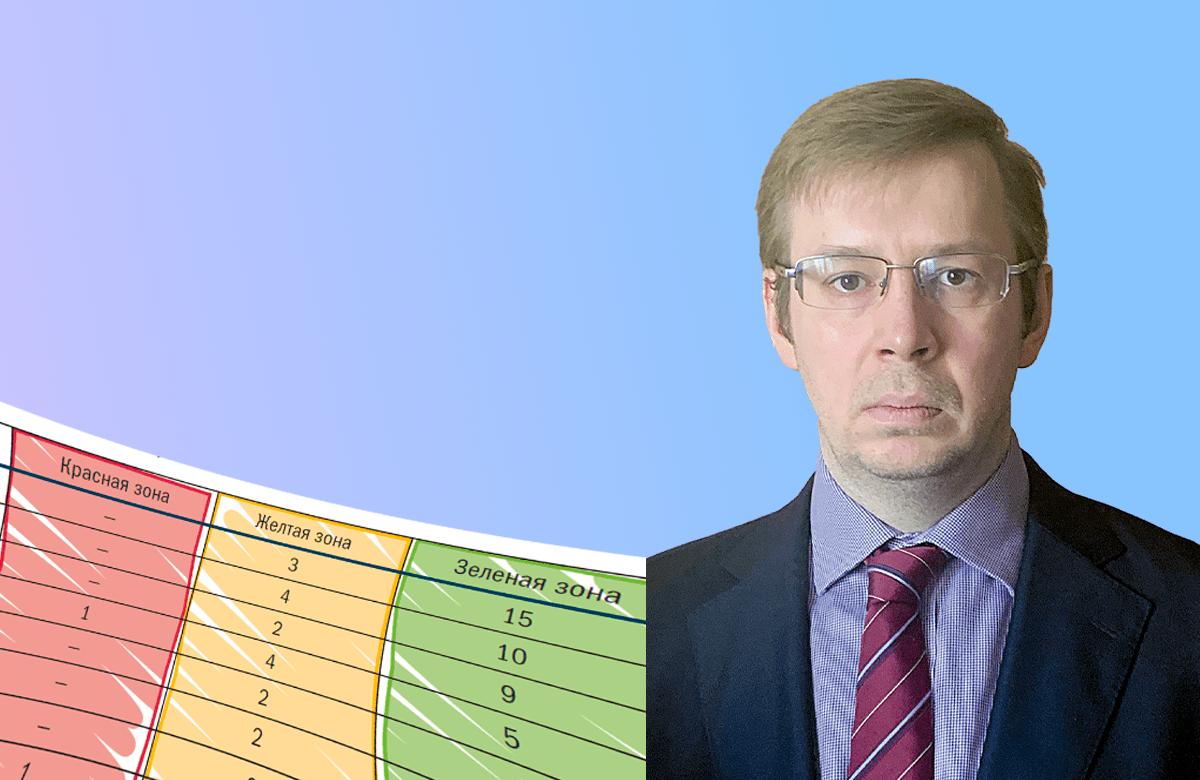

Тренд на цифровизацию, с одной стороны, и экономический кризис — с другой, создают благоприятные условия для страховых мошенничеств. О том, как аферисты используют несовершенство технологических процессов страховых компаний и вполне понятное желание людей поправить свое материальное положение, рассказал нашему журналу вице-президент ВСС Сергей Ефремов.

Современные страховые технологии: Какие новые тренды в области мошенничества в ОСАГО Вы видите?

Сергей Ефремов: К сожалению, сейчас в соцсетях и интернете появляются фишинговые сайты — подделка интернет-ресурсов страховых компаний. Эта проблема возвращается к нам с определенной периодичностью, в настоящее время по мере развития маркетплейсов и сетей агрегаторов все больше юридических лиц пытается продвигать в интернете страховые услуги. На таких сайтах размещено много предложений как для страховых агентов, так и для страхователей — они могут туда обратиться и получить полис ОСАГО со скидкой. В данном случае работают два фактора: желание страхователя сэкономить и желание посредника заработать.

Зачастую обманывается как сам страхователь, так и агент. Кроме того, агент фактически сливает мошеннику данные своего клиента.

ССТ: Много ли таких ресурсов?

С. Е.: Мы ежедневно мониторим интернет и видим порядка 800–1000 разных предложений. В первую очередь предлагается купить дешевый полис ОСАГО — от 1 до 1,5 тыс. рублей. «Честные» посредники говорят на сайтах, что не могут обеспечить страховую выплату, но для ГИБДД или регистрации транспортного средства такой фальшивый полис вполне подходит.

Мы пытаемся эти сайты блокировать — работаем с компанией группы ABI, которая специализируется на борьбе с кибермошенничеством. Но если провайдеры являются иностранными компаниями (а мы выявля-

ли провайдеров, работающих с территории Украины, Соединенных Штатов, Англии и т. д.), сделать это достаточно сложно.

В условиях пандемии проблема обострилась, так как электронный полис используется чаще. Многие компании готовят различные страховые продукты, предполагающие заключение договора без осмотра.

По всем видам страхования готовится внесение изменений в процедуры урегулирования убытков в режиме онлайн. Все эти процессы привлекают внимание мошенников.

Чтобы противостоять мошенникам, нужен или более высокий тариф, чтобы он покрывал выплаты, связанные с мошенническими действиями, или возможность проверить страхователя и состояние объекта. Там, где страховой компании удалось наладить процесс автоматической проверки через различные информационные базы, это дает очень хороший результат.

ССТ: Какие возможности они видят для себя?

С. Е.: Прежде всего, страховщики на своих сайтах предлагают различные коробочные продукты, которые можно заключать в электронном виде. Клиент должен заполнить достаточно простое заявление, на основании которого объект считается застрахованным. Безусловно, страховщики ограничивают страховые суммы и риски по таким коробочным полисам. При этом внедряется все больше и больше процессов, когда осмотр заменяется фотографиями или видеороликом — а их подделать сравнительно легко.

Чтобы противостоять мошенникам, нужен или более высокий тариф, чтобы он покрывал выплаты, связанные с мошенническими действиями, или возможность проверить страхователя и состояние объекта. Там, где страховой компании удалось наладить процесс автоматической проверки через различные информационные базы, это дает очень хороший результат. В противном случае могут возникать большие проблемы с мошенниками, которые пытаются использовать ситуацию, пока страховые компании еще не довели технологические процессы до совершенства.

Мы продолжаем развивать систему ОСАГО-2. В перспективе она будет построена таким образом, что у нас появятся дополнительные фильтры и возможности полноценных проверок через СМЭВ и ЕСИА. Это позволит исключить возможность вмешательства посредников, которые злоупотребляют корректировкой различных коэффициентов при оформлении полиса ОСАГО — коэффициента мощности, территориального коэффициента, коэффициента стаж/возраст. Анализируя нашу базу ОСАГО, мы обратили внимание на то, что некоторые посредники вписаны в тысячи транспортных средств как допущенные к управлению лица. Мы нашли одного деятеля, который вписан в 30 тыс. полисов!

Мы продолжаем развивать систему ОСАГО-2. В перспективе она будет построена таким образом, что у нас появятся дополнительные фильтры и возможности полноценных проверок через СМЭВ и ЕСИА. Это позволит исключить возможность вмешательства посредников, которые злоупотребляют корректировкой различных коэффициентов при оформлении полиса ОСАГО.

ССТ: Что это дает аферистам?

С. Е.: Такой человек выступает посредником, ведь невозможно оформить полис, если ты сам в него не вписан. Страховой выплаты он получить не сможет. Но когда он оформляет полис для других страхователей, также вписанных в полис, в том

числе и для собственника транспортного средства, он зарабатывает на этом деньги.

Здесь возможен целый спектр злоупотреблений и помимо подмены коэффициентов: возможный недостаток денежных средств при оплате страхового взноса, при формировании тарифа по конкретному полису, по конкретному транспортному средству и т. д.

ССТ: Страховщики и ВСС в прошлом году проводили очень большую работу по противодействию мошенничеству в регионах России. Привела ли эта деятельность к ожидаемому эффекту?

С. Е.: Действительно, большая работа уже проведена и продолжает проводиться.

Особенно ощутимые результаты мы видим на юге России. Там количество заключаемых договоров цессии при урегулировании убытков заметно снизилось. К сожалению, сказать, что эта практика прекращена полностью, пока нельзя. Главная наша задача — не снижать усилия в этом направлении.

Мы настраиваем страховщиков, в том числе через наши рабочие группы в южных регионах, продолжать активную разъяснительную работу, чтобы граждане обращались в свои страховые компании, а не к автоюристам.

При этом мы сейчас выявили достаточно интересную проблему: в Северо-Кавказском федеральном округе страховщики проигрывают много судов уже после вынесения решения финомбудсмена. Особенно это характерно для Северной Осетии. В этих судах назначается новая экспертиза, которая отличается от позиции омбудсмена и от позиции страховщика.

ССТ: Но ведь это — право суда?

С. Е.: Действительно, хотя каждая из сторон судебного процесса может предложить свою кандидатуру эксперта в суде, в любом случае суд будет определять экспертов сам. Хорошо, если это судебная экспертиза Минюста, она более грамотна, специалисты, которые ее проводят, более подготовлены. Но могут назначаться и совершенно другие эксперты. Кстати, не во всех регионах есть достаточное количество именно судебных экспертов Министерства юстиции.

Здесь важно учитывать один момент, который может влиять на исход экспертизы — добавление новых исходных данных, которые до суда не были указаны. Суд может определить, что какие-то повреждения дополнительно необходимо исследовать в ходе экспертизы. Возможно при этом, что предыдущие исследования этих повреждений не учитывали.

Очень много вопросов возникает к трасологической экспертизе. Ее достаточно сложно проводить, когда транспортное средство уже восстановлено. Новая, назначаемая судом, трасологическая экспертиза в большинстве случаев проводится или по описанию повреждения, или по фотографиям. В подобных случаях заключение не всегда подтверждает выводы, сделанные экспертами до суда. Это также вызывает определенное недовольство со стороны страховщиков.

Конечно, можно подавать апелляции и кассации, но в любом случае, сказать, что на юге России все улеглось и успокоилось, пока невозможно.

К сожалению, количество возбуждаемых уголовных дел в процентах не увеличилось — сохраняется на уровне тех же 20 %.

По ряду регионов эта цифра чуть ниже. При этом средняя сумма убытка растет.

ССТ: А что происходит на уровне бытового мошенничества?

С. Е.: Сейчас мы переживаем период серьезного экономического кризиса. У населения не хватает денег. При любом происшествии с автомобилем возникает соблазн дописать повреждения, которые были получены ранее. Бытовая фальсификация страховых случаев, вплоть до замены каких-то деталей машин, конечно, встречалась и ранее, но в кризис мы видим усиление этого тренда. Люди пытаются дополнительно заработать на страховых выплатах.

Общая ситуация по регионам России сходна с картиной прошлого года. К сожалению, количество возбуждаемых уголовных дел в процентах не увеличилось — сохраняется на уровне тех же 20 %. По ряду регионов эта цифра чуть ниже. При этом средняя сумма убытка растет. В первую очередь, это связано, конечно, с увеличением стоимости запасных частей для ремонта. А вторая причина, как я уже сказал, это желание заработать.

Но здесь важно понимать и методы мошенников. Если они сильно завысят стоимость ремонта, то к этому будет приковано пристальное внимание страховщиков — страховая компания может разобраться в ситуации и отказать в выплате. Поэтому они стремятся заявлять много случаев, но с небольшой суммой выплаты. Мошенники тоже перестраивают свои методы зарабатывания.