- 10 марта, 2022

ЛЕГЧЕ ПРЕДОТВРАТИТЬ

К сожалению, граждане довольно часто становятся жертвами интернет-мошенничества в финансовой сфере. Но найти виновного или истребовать возмещение в банке практически невозможно, так как жертва преступников часто своими руками передает им все логины и пароли. Мошенничество легче предотвратить, чем восстановить нарушенные права на финансовые активы, считает судья Свердловского областного суда Наталия Панкратова.

ССТ: Современные цифровые технологии во всех сферах существенно упрощают жизнь, но одновременно создают дополнительные риски, связанные с утечкой личных данных, хищениями денежных средств граждан, кибермошенничеством.

Может ли судебная система защитить права граждан от новых рисков?

Наталия Панкратова: Ставшая для нас повседневной и обыденной цифровизация, действительно, как и любое другое явление, имеет и положительные, и отрицательные аспекты. Связанные с ней риски, к сожалению, получили значительную распространенность. Мы это можем наблюдать по той информации, которая регулярно проскальзывает в СМИ.

Не обошло это явление стороной и судебную систему. С одной стороны, для всех видов судопроизводства актуальны новеллы, связанные с электронным документооборотом. В то же время, появились уголовные дела по мошенничеству в сфере киберпространства, а в гражданском судопроизводстве — гражданские иски о защите прав, нарушенных при обращении к интернет-ресурсам.

Конечно, определенные механизмы защиты прав граждан от новых рисков могут быть реализованы через судебную систему.

ССТ: Мошенничество в финансовой сфере приобретает достаточно большие масштабы. Как часто Вы сталкиваетесь с такими исками? Какова динамика за последние три года?

Н. П.: В последнее десятилетие судам приходится сталкиваться с делами по искам, связанным с неправомерными действиями в финансовой сфере. Однако в масштабе общего количества гражданских дел, рассматриваемых судами общей юрисдикции, они носят единичный характер.

Специального статистического учета по таким делам в судах не ведется: они учитываются либо в числе дел, вытекающих из кредитных правоотношений, либо дел по защите прав потребителей, либо дел,

вытекающих из иных гражданских правоотношений.

При этом какой-либо явной, очевидной количественной динамики или тенденции по ним не наблюдается. Например, беглый взгляд на судебную практику, в частности, опубликованную в системе КонсультантПлюс, показывает, что таких дел было больше в середине прошедшего десятилетия.

ССТ: Может ли гражданин, у которого мошенники списали средства с банковского счета, подать иск против банка как источника утечки данных и на формального владельца счета — получателя денег (физическое или юридическое лицо, на счет которого были перечислены денежные средства под воздействием мошенников)? Будет ли рассматриваться такой иск?

Н. П.: В силу статьи 3 Гражданского процессуального кодекса Российской Федерации любое заинтересованное лицо в случае нарушения его прав может обратиться в суд с иском о защите нарушенного права.

Исходя из принципа диспозитивности в гражданском судопроизводстве, гражданин вправе предъявить иск и к банку, с которым он состоит в договорных правоотношениях, и к конкретному получателю денежных средств, с которым он не состоит в каких-либо договорных отношениях.

Изучение судебной практики показывает, что в основном граждане предъявляют иски к банкам, формулируя исковые требования о взыскании убытков, причиненных несанкционированным списанием денежных средств со счета. Выбор такого способа защиты, вероятно, обусловлен тем, что деятельность кредитных организаций достаточно детально регламентирована. При споре между банком и клиентом последний, как более слабая сторона, может рассчитывать на определенные процессуальные преференции, в частности, как потребитель финансовых услуг. Представляется, что немаловажную роль в этом смысле играет и то обстоятельство, что исполнить решение суда о взыскании денежных средств с организации, в том числе, в рамках исполнительного производства, значительно проще.

К получателю денежных средств — владельцу счета, независимо от того, физическое это или юридическое лицо, иск может быть предъявлен в зависимости от ситуации: и как возмещение ущерба, причиненного преступлением (в случае наличия вступившего в законную силу приговора суда), и как взыскание неосновательного обогащения. Однако такой вариант избирается реже, поскольку либо невозможно установить причинителя ущерба, либо, если

таковым является физическое лицо, с него труднее взыскать денежные средства, даже если решение суда будет вынесено в пользу потерпевшего.

Во всяком случае, учитывая гарантии права на судебную защиту1, право на справедливое судебное разбирательство2 независимо от избранного истцом ответчика, его правового статуса, способа защиты (предмета иска), такое дело будет рассматриваться судом по существу. Однако следует помнить, что право на предъявление иска не есть право на его удовлетворение. А именно с последним и возникают проблемы на практике в силу специфики таких дел.

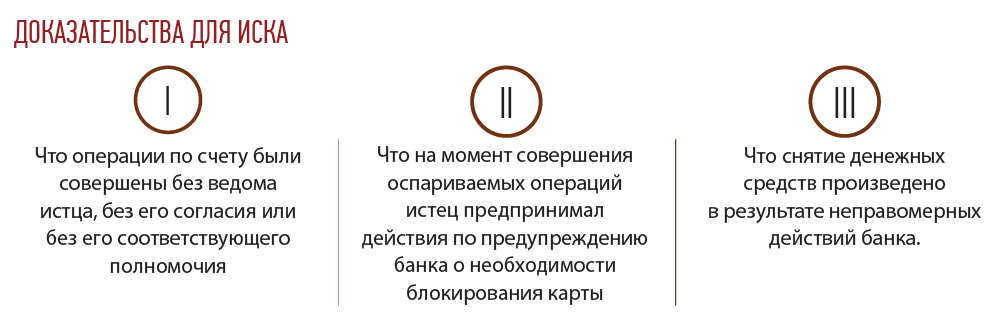

ССТ: Какие доказательства пострадавший должен предоставить суду?

Н. П.: Судебная практика по такого рода делам показывает, что истцы чаще проигрывают. Традиционно основанием к отказу в удовлетворении иска является как раз то обстоятельство, что суду не были предоставлены необходимые доказательства.

При этом суды приходят к выводу, что у банка имелись основания полагать — распоряжение на снятие денежных средств дано уполномоченным лицом, установленные банковскими правилами и договором процедуры позволяли банку идентифицировать выдачу распоряжения уполномоченным лицом.

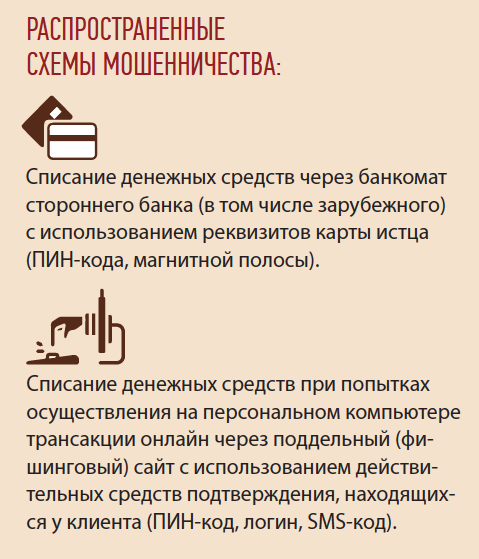

Связано это, прежде всего, с тем, что банки предоставляют суду доказательства (а истцы это не оспаривают), что при входе в систему онлайн (мобильный банк), при совершении операций через интернет-ресурсы истцы вводят действительные средства подтверждения, находящиеся в распоряжении клиента: логин, постоянный пароль, одноразовые пароли, SMS-код. На их основании производится авторизация, идентификация и аутентификация клиента в системе банка.

ССТ: Позволяет ли действующее законодательство в полной мере защищать интересы граждан от кибермошенников?

Что нужно изменить в законах и судебной практике, чтобы граждане — потребители финансовых услуг могли в полной мере защищать свои интересы, а преступники несли заслуженное наказание?

Н. П.: По сути, действующее законодательство защищает банки, так как гражданским законодательством установлено: договором может быть предусмотрено удостоверение прав распоряжения денежными суммами, находящимися на счете, электронными средствами платежа и иными способами с использованием в них аналогов собственноручной подписи, кодов, паролей и других средств, подтверждающих, что распоряжение дано уполномоченным на это лицом3.

При этом правила осуществления банковских операций устанавливают, что держатель карты несет ответственность по операциям, совершенным в сети интернет с использованием полученных одноразовых паролей. Таким образом, банк не несет ответственности за последствия компрометации идентификатора пользователя, пароля и одноразовых паролей, а также за убытки, понесенные клиентом в связи с использованием им системы интернет-банка, в том числе в связи с неправомерными действиями третьих лиц.

ССТ: А за что тогда отвечают финансовые организации?

Н. П.: Банк несет ответственность исключительно за последствия исполнения поручений, выданных неуполномоченным лицом, и в тех случаях, когда с использованием предусмотренных банковскими правилами и договором процедур банк не мог установить факта выдачи распоряжения неуполномоченным лицом. Естественно, любому из нас понятно, что гражданину сложно доказать наличие таких обстоятельств в силу объективных причин.

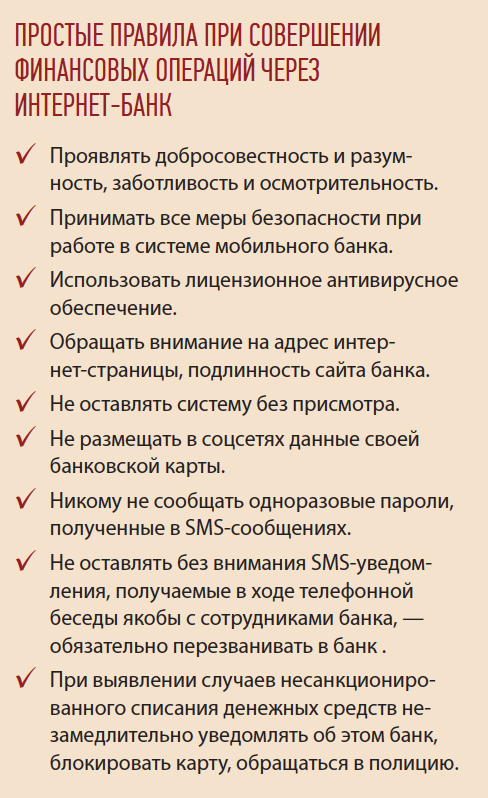

Так что, как ни печально это осознавать, можно сказать, что спасение утопающих — дело рук самих утопающих… Мошенничество легче предотвратить, чем найти и покарать виновных, а также восстановить свои нарушенные субъективные права.

1. Статья 46 Конституции Российской Федерации.

2. Статья 6 Конвенции о защите прав человека и основных свобод.

3. Пункт 4 статьи 847 Гражданского кодекса Российской Федерации.