- 2 марта, 2024

МАРКЕТПЛЕЙСЫ И СОВРЕМЕННЫЕ СТРАХОВЫЕ КОМПАНИИ

Рынок цифровых страховых продуктов за последние несколько лет растет небывалыми темпами. Во многом это связано со смягчением регулирования, внесением в 2020 году изменений в Закон о страховом деле и допуском к таким продажам посредников, которые представлены сайтами партнеров страховых компаний.

В первую очередь, массово цифровым стал, конечно, договор ОСАГО. По данным Российского союза автостраховщиков по итогам 2023 года доля электронных полисов ОСАГО превысила традиционные бумажные и составила 54 %.

Наша статистика по итогам 2023 года показывает, что доля электронного ОСАГО в собственных продажах (без учета входящего перестрахования) впервые превысила 44 %, обогнав традиционного лидера — агентский канал.

Из чего состоит цифровой канал, каковы его перспективы и риски для страховщиков?

ЦИФРОВЫЕ ПРОДАЖИ — ЧТО ЭТО?

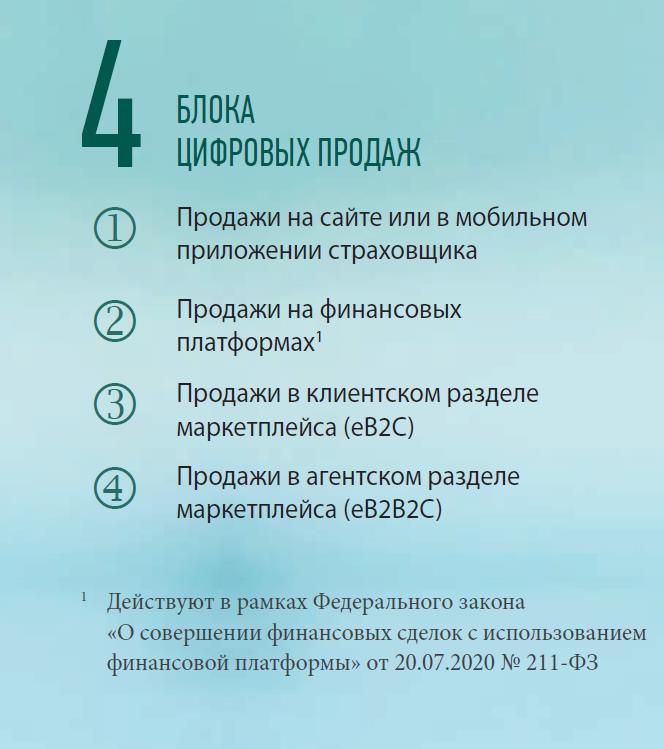

Во-первых, цифровые продажи неоднородны и на верхнем уровне распределены между четырьмя блоками — на сайте или в мобильном приложении самого страховщика, на финансовых платформах, а также в клиентском и агентском разделах маркетплейса.

Что касается собственных продаж на сайте страховщика, то они ограничены в росте независимо от «размера» страховщика или его активности во вложении в этот канал. Это мнение объясняется просто — клиенту всегда нужен выбор и сравнение нескольких предложений. Даже для того, чтобы убедиться, что страховщик «твой» — нужно увидеть предложения конкурентов. А это можно сделать только с помощью маркетплейса.

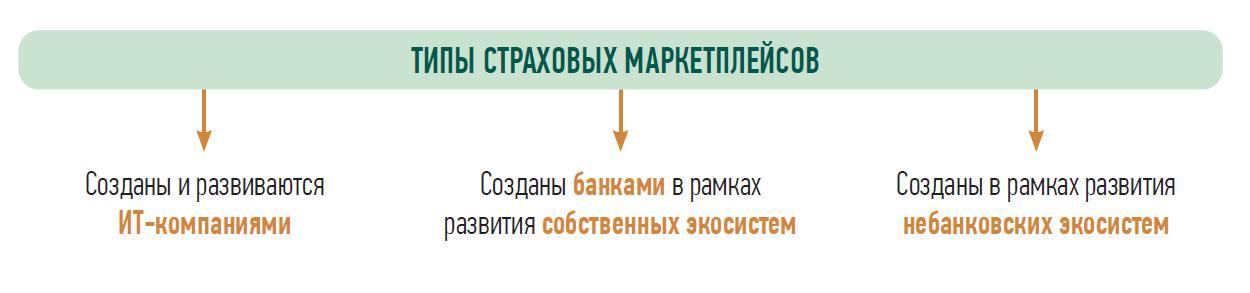

При этом сами маркетплейсы также имеют существенные различия как по истории их возникновения, так и по приоритетным каналам сбыта, что смещает их клиентскую базу в одну или другую сторону. По типу маркетплейсы разделяются в зависимости от того, кто их создал — ИТ-компания, банковские или небанковские экосистемы.

По основным пользователям (клиентам) их также можно разделить: ориентированные на клиентов или посредников. Если на маркетплейсе превалирует (т.е. сборы превышают 80 % от общего объема) только один тип пользователя — либо клиенты, либо агенты, то он вряд ли сможет стать лидером.

Во-вторых, конечно, драйвером развития маркетплейсов был рынок ОСАГО, однако в последний год произошло его некоторое насыщение. В настоящее время у маркетплейсов возник запрос на продукты по добровольным видам страхования.

Наиболее востребованным видом страхования после ОСАГО стало ипотечное страхование, и нельзя не отметить, что кроме готовности страховщиков предложить удобные интерфейсы и легко конструируемые продукты, безусловным тектоническим изменением на этом рынке стала фактическая отмена непрозрачной «аккредитации» страховых компаний при банках, допустившая на него всех страховщиков, имеющих соответствующую лицензию и рейтинг не ниже «А-».

Все это стало возможным благодаря принятию Постановления Правительства РФ от 18 января 2023 г. № 39 «О случаях допустимости соглашений между кредитными и страховыми организациями, а также иностранными страховыми организациями и о признании утратившими силу некоторых актов и отдельного положения акта Правительства Российской Федерации», поддержанное практическими мерами со стороны регуляторов — Банка России и Федеральной антимонопольной службы.

Снятие избыточных ограничений для выхода новых игроков на рынок ипотечного страхования повышает доступность продуктов для клиентов, создает реальную конкуренцию как по наполнению, так и по цене, а также дополнительные расширяющие возможности комбинирования других добровольных видов, имеющие большую клиентскую ценность. Простой пример: ипотечное страхование, по сути, лишь покрывает риски банков на случай невозможности клиента погашать кредит или конструктивное разрушение квартиры, при этом бытовые повседневные риски клиентов не застрахованы — пожар, залив, повреждение инженерных коммуникаций, залив соседей и т.п.

СЛОЖНОСТИ СТРАХОВЩИКОВ ПРИ РАБОТЕ С МАРКЕТПЛЕЙСАМИ

Ключевой проблемой для страховщиков в работе с маркетплейсами является возможное сообщение клиентами недостоверных сведений при заключении договоров и, как следствие, недооценка рисков, заниженный тариф и повышенная убыточность. И на момент запуска таких продаж несколько лет назад уровень убыточности в ОСАГО был действительно выше нормативной, установленной законом в 77 %.

Многие партнеры научились работать с ошибками клиентов и агентов.

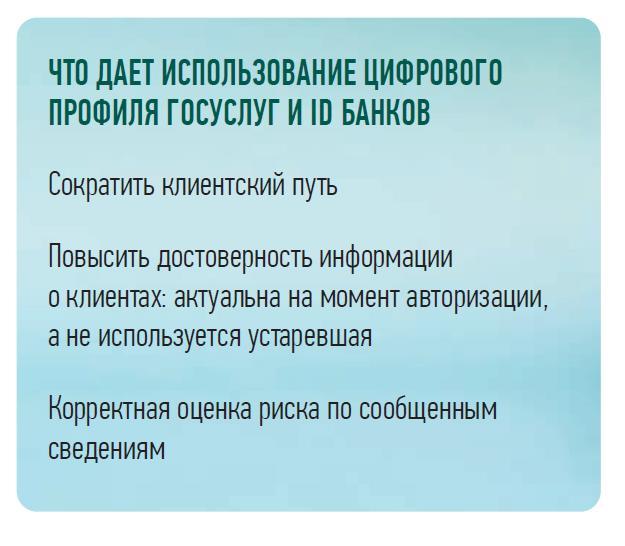

Для решения вопроса достоверности данных необходимо дать маркетплейсам возможность получения данных из цифрового профиля Госуслуг, где собрана вся ключевая информация по клиентам, которая будет поступать из цифрового профиля при авторизации клиента. Альтернативным или дополняющим эту возможность является также применение цифровых способов авторизации от крупнейших банков (СберID, ВТБ ID, Альфа ID и др.)

ПЕРСПЕКТИВЫ МАРКЕТПЛЕЙСОВ В СТРАХОВАНИИ

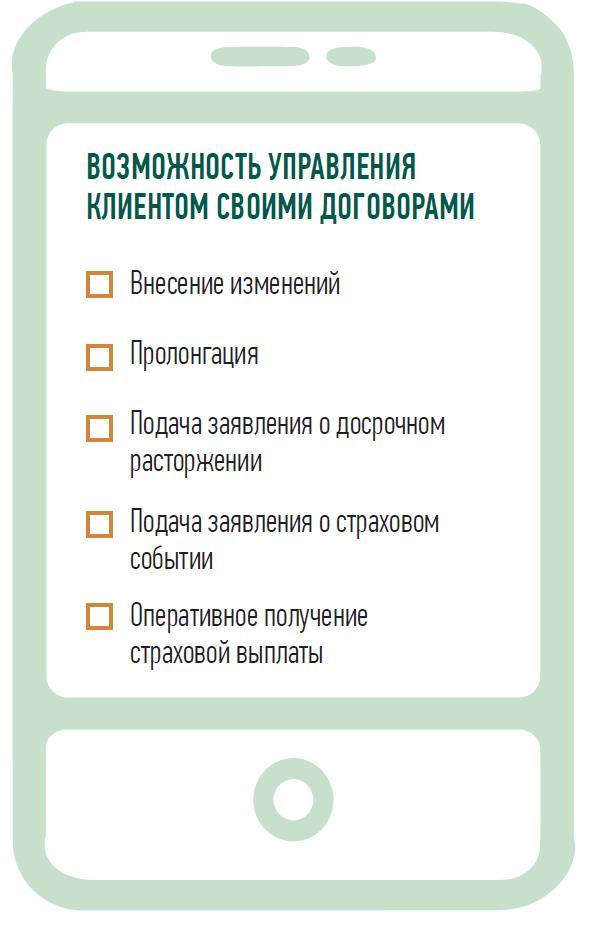

Безусловно, цифровизация страхования будет развиваться как в сторону продаж новых видов страховых продуктов, и здесь потенциал в добровольных видах, так и в направлении повышения сервисной составляющей с возможностью управления клиентом своими договорами.

Страховщики в этом случае делегируют часть своих функций по непосредственному взаимодействию с клиентами своим партнерам — маркетплейсам. Это приведет к новой паре участников: страховщик — поставщик страховых услуг, маркетплейс — провайдер страховых услуг.

Именно добавление сервисной составляющей по обслуживанию договоров страхования заставит клиентов (страхователей) сменить текущего провайдера, который только продает полисы страхования на партнера, сопровождающего его на всем жизненном пути договора.

Все это возможно при наличии типовых стандартов обмена информацией между маркетплейсами и страховщиками — открытые страховые интерфейсы (OpenAPI), которые планируются к введению Банком России в Концепции развития открытых API.

Можно предположить, что рынок маркетплейсов также претерпит изменения, связанные с большей активностью банков по включению страхования в возможности своих экосистем. Кроме этого, на цифровой рынок страхования могут выйти и другие экосистемы (цифровые платформы), имеющие более 1 млн пользователей-клиентов из различных сфер (телеком-операторы, логистические ритейл-компании и др). Все это может существенно переформатировать сформированный сейчас рынок страховых маркетплейсов ИТ-компаний.

ДРАЙВЕР ИЗМЕНЕНИЙ

Цифровые продажи в страховании в будущем займут все большую долю, будут расширяться как линейка продуктов, так и количество площадок. Страховые сервисы станут конкурентным инструментом удержания и привлечения клиентов на новые цифровые площадки, экосистемы.

Цифровые страховые сервисы расширятся за счет полного цикла сопровождения договора, от предстраховых осмотров в добровольных видах и до выплаты при урегулировании страховых событий.

Функцией страховщика станет роль поставщика страховых услуг, что во многом за счет цифровизации процессов снизит нагрузку на операционные процессы в результате делегирования части контролируемых функций своим партнерам — провайдерам страховых услуг.

Для качественного исполнения провайдерами таких новых функций они должны получить возможность работы с данными цифрового профиля на портале Госуслуг.

В целом, в среднесрочной перспективе цифровизация страхования будет не просто «модной темой», а полноценным драйвером изменения всего страхового ландшафта, предоставив приоритет тем страховым компаниям и их партнерам, которые уже сейчас поверят в цифровое будущее страхования и смогут найти в себе силы для качественного изменения.