- 16 марта, 2020

НЕОТВРАТИМОСТЬ НАКАЗАНИЯ

Уважение к закону поддерживается не суровостью наказания, а его неотвратимостью. Поэтому страховым компаниям жизненно необходимы процессуальные полномочия, чтобы выявлять мошенничество на ранних стадиях и передавать соответствующие данные правоохранительным органам, убежден вице-президент Всероссийского союза страховщиков Сергей Ефремов.

Современные страховые технологии: Какие виды страхового мошенничества сегодня встречаются чаще всего?

Сергей Ефремов: Данные Генеральной прокуратуры и статистика ВСС показывают, что 70 % случаев — это бытовое мошенничество, 30 % — организованная преступность (ОПГ). То есть, если говорить не о величине ущерба, нанесенного страховщикам, а о количестве деяний, то подавляющее количество случаев мошенничества совершено нашими «простыми гражданами». К сожалению, наши соотечественники при возникновении страхового случая пытаются всеми силами заработать на этом больше, чем предусмотрено договором, условиями и правилами страхования. Логика такая: уж если нас нагружают обязательным ОСАГО, то нужно получить от страховой компании по полной.

ССТ: В каком случае суммы, предъявляемые мошенниками страховым компаниям, больше: в случае индивидуального мошенничества или действий ОПГ?

С. Е.: Они различаются в разы. Если граждане предъявляют требования в размере от 50 до 100 тыс. рублей, то ОПГ стандартно работают по максимальным лимитам ответственности: в ОСАГО по железу — до 400 тыс. рублей, по жизни — до 500 тыс. рублей, по каско и другим видам заявленные убытки превышают миллионы!

ССТ: Что может предпринять служба безопасности страховщика?

С. Е.: С этим проблема: на рынке нет единого понимания, какое подразделение страховой компании должно заниматься расследованием фактов мошенничества при страховых событиях и какими оно должно обладать полномочиями. vНа Западе в составе подразделения по урегулированию убытков существуют специальные службы, которые занимаются расследованием страховых случаев. Там работают именно сотрудники страховой компании, а не привлеченные извне следователи или детективы. Получив информацию о возможном наступлении страхового события, они изучают, попадает ли это событие на самом деле в категорию страховых случаев. Если обнаруживаются признаки страхового мошенничества, то они же производят действия по специальному регламенту для подтверждения или опровержения наличия состава преступления.

ССТ: Чего не хватает в деятельности служб безопасности российских страховщиков?

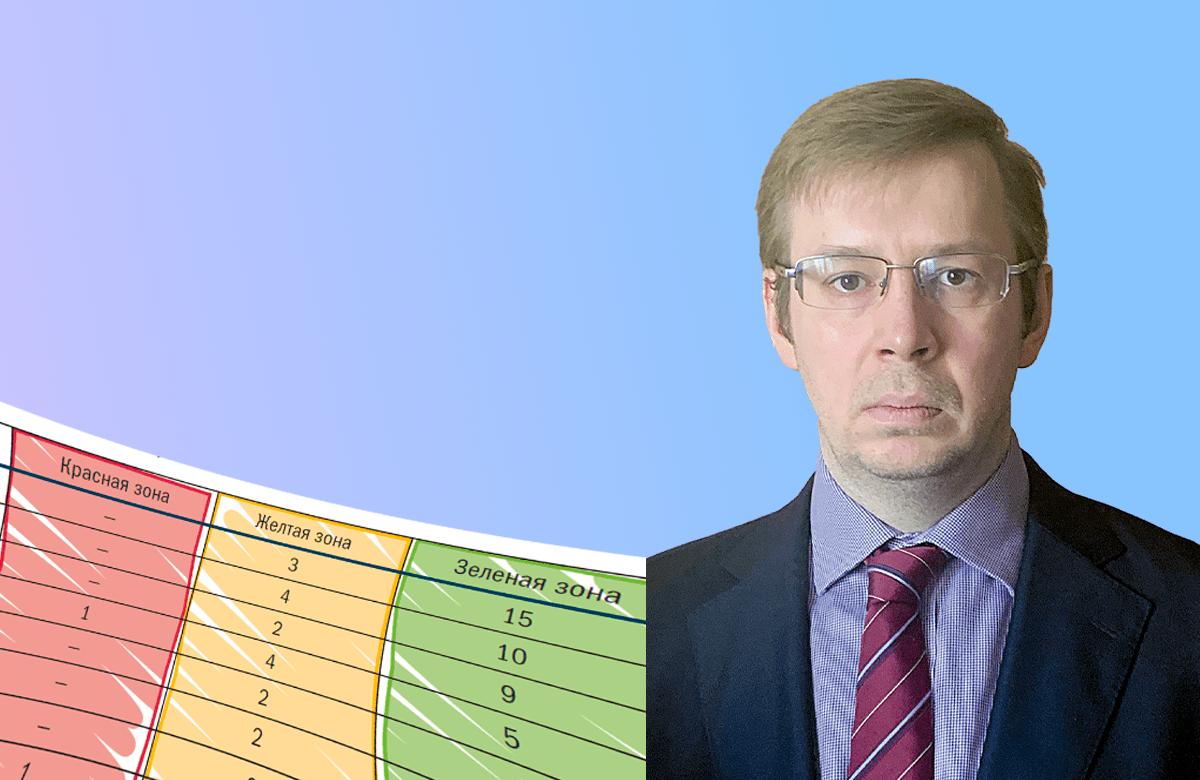

С. Е.: В ряде страховых компаний для выявления признаков страхового мошенничества используют электронные системы контроля, когда программа при загрузке заявления автоматически проверяет его по ключевым вопросам, производится оценка признаков мошенничества по балльной системе. Но покушение на мошенничество еще нужно доказать — провести специальное расследование. Безусловно, в страховой компании должны быть сотрудники, обладающие необходимой квалификацией. Сегодня они могут находиться в службе безопасности, юридическом департаменте, в комплаенсе и т. д. В некоторых компаниях есть специализированная служба расследования. Но установившейся четкой структуры, которая была бы создана в соответствии с распоряжением ЦБ РФ, у страховщиков еще нет.

ССТ: А она на самом деле нужна каждой компании, независимо от размера?

С. Е.: Любая страховая компания, которая имеет лицензию на проведение страховой деятельности, должна обеспечивать противодействие мошенничеству. Если это не закрепить официально, то те компании, которые не борются с мошенничеством, станут пособниками распространения этой заразы. Должны быть определены минимальные стандарты урегулирования убытков и расследования, единые для всех. А значит, функция по противодействию мошенничеству и расследованию должна быть в обязательном порядке.

Но давайте смотреть дальше. Сегодня страховые компании пишут заявление в полицию о том, что выявлены события с признаками мошенничества. Такими заявлениями занимается уголовный розыск. Так как перед ним обычно стоят задачи более сложные, то они передают рассмотрение данных заявлений либо в дознание, либо участковому. Страховое мошенничество — это очень специфическая сфера. Знаний и навыков у сотрудников упомянутых служб нет. В результате из 100 % поданных заявлений уголовные дела возбуждаются в лучшем случае только по 20 %, а доходят до суда менее 1 %. То есть страховое мошенничество в нашей стране остается фактически безнаказанным!

Покушение на преступление расследовать крайне сложно! И дознаватели, и участковые стараются прекратить дело, не разбирая его досконально. Материалы, которые собирает страховая компания в ходе своего расследования, никакой процессуальный роли не играют и должны быть проверены сотрудниками МВД заново. Ни у следователя, ни у дознавателя, ни у участкового времени на это обычно нет, поэтому идет поток отказов.