- 10 марта, 2021

ПОМОГ ЛИ СУДАМ ФИНОМБУДСМЕН?

С введения в России Федерального закона РФ «Об уполномоченном по правам потребителей финансовых услуг» от 04.06.2018 № 123-ФЗ прошло не так много времени. Но уже сегодня многим очевидна эффективность этого шага. О том, какое влияние работа финансового уполномоченного или, как уже привычно говорить, финомбудсмена оказывает на суды, рассказывает Сергей Викторович Романовский, судья Судебной коллегии по гражданским делам Верховного Суда Российской Федерации, кандидат юридических наук, судья высшего квалификационного класса.

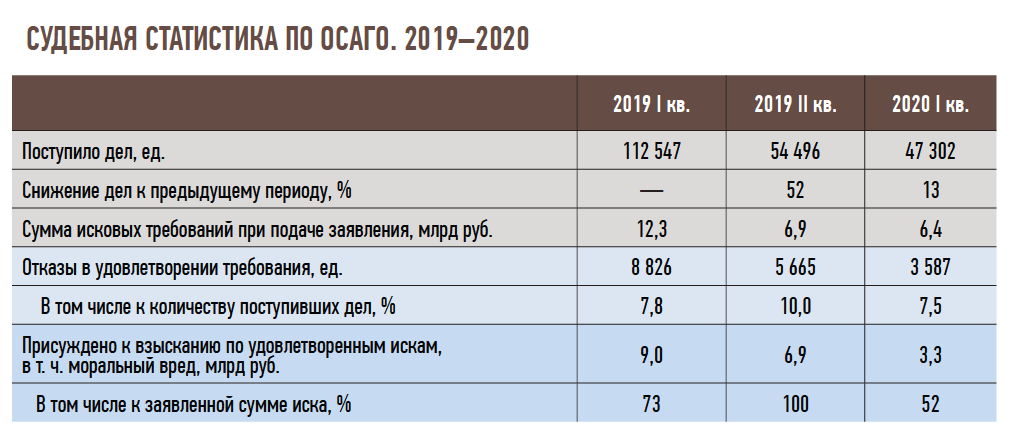

Современные страховые технологии: Согласно статистике Судебного департамента при Верховном Суде Российской Федерации, в последние полтора года количество исков по ОСАГО существенно снижается. Считаете ли Вы это результатом деятельности финансового омбудсмена?

Сергей Романовский: Давайте обратимся к статистике. Служба финансового омбудсмена начала действовать со второго полугодия 2019 года, поэтому лучше сравнивать по полугодиям.

По данным судебного департамента Верховного Суда РФ, в первом полугодии 2018 года в суды общей юрисдикции поступило порядка 160 тысяч исков по спорам, связанным с договорами ОСАГО, во втором полугодии — 124 тыс. За те полгода, когда начал действовать финансовый омбудсмен, количество поступивших исков резко сократилось до 54 тыс., т. е. почти на 52 %. За первое полугодие 2020 года исков стало меньше еще на 13 %, их количество уменьшилось до 47 тыс. Впечатляющие результаты.

При этом количество страховых случаев за это время кардинально не изменилось.

По данным Центрального банка, каждое полугодие 2019-2020 года заявлялось около 1 млн страховых случаев. Поскольку никаких иных обстоятельств, которые могли повлиять на уменьшение количества поступающих в суды исков по спорам, связанным с договорами ОСАГО, кроме начала деятельности финансового омбудсмена, не было, можно с уверенностью утверждать, что сокращение судебной нагрузки по указанным категориям дел напрямую связано с появлением нового института по досудебному урегулированию страховых споров.

ПО ДАННЫМ ЦБ, ЗАЯВЛЕНОСТРАХОВЫХ СЛУЧАЕВ ПО ОСАГО

- 1,3 млн в I полугодии 2019

- 1,1 млн во II полугодии 2019

- 0,97 млн в I полугодии 2020

ССТ: Почему же обращаются в суды после разрешения спора финансовым уполномоченным?

С.Р.: Однозначно установившуюся тенденцию по сокращению дел следует считать положительной, но мы заинтересованы и в дальнейшем сокращении обращений в суды по спорам, связанным с ОСАГО.

Другой вопрос — почему все-таки после решения финансового уполномоченного граждане обращаются с исками в суд.

Причина может быть в ментальности российских граждан, стремящихся доказать свою правоту вплоть до высших судебных инстанций, а также в определенном недоверии людей к любому новому институту: многие граждане могут сомневаться в том, что финансовый уполномоченный является независимым арбитром, способным разрешить их спор объективно и правильно. Поэтому службе финансового уполно-

моченного еще придется поработать над укреплением доверия.

Бесконечными тяжбы становятся и потому, что судебные издержки крайне незначительны. Фактически истцы, направляясь в суд, ничем не рискуют при проигрыше дела.

Еще одна причина состоит в том, что по претензиям работают профессиональные автоюристы, основным источником дохода которых являются присужденные судами суммы санкций за нарушения прав потребителей. Выискивание таких нарушений — мнимых или реальных — смысл их работы, в том числе по страховым случаям, когда выгодоприобретатели были удовлетворены произведенными им выплатами и не намеревались судиться. Такие автоюристы часто давят на потребителя, утверждая, что страховые компании и финомбудсмен занизили размер страховой выплаты, заплатили недостаточную сумму, и в результате спор оказывается в суде. В ход идут сомнительные заключения «независимых» экспертов, часть которых уже исключена из государственного реестра экспертов-техников, которые уполномочены производить такие экспертизы.

В итоге, согласно статистике Судебного департамента при ВС РФ, за первое полугодие 2020 года удовлетворено 90 % исков потребителей услуг по договорам ОСАГО, но в стоимостном выражении взыскана только половина от заявленных в исках сумм. Приведенные данные свидетельствуют о весьма несущественных нарушениях при выплате страховых возмещений по договорам ОСАГО, связанных, прежде всего, со сроками выплаты и спорами о формах возмещения — денежной или натуральной, и взыскиваемыми при этом неустойками и штрафами.

ССТ: Возможно, люди подают в суды иски и указывают на какие-то вновь открывшиеся обстоятельства, которые омбудсмен не учитывал?

С. Р.: Нельзя пойти в суд и заявить требования, не рассмотренные омбудсменом, например, о взыскании страхового возмещения за повреждения, не заявленные финансовому уполномоченному. Суд рассмотрит только те требования, которые были предметом рассмотрения омбудсмена, а по остальным исковым требованиям примет решение об оставлении их без рассмотрения. Такая позиция совершенно обоснована, иначе получится, что к омбудсмену потребитель пришел с одним спором, а в суд — совсем с другим. В результате будет утрачен какой-либо смысл в работе финан-

сового уполномоченного — урегулировать спор в досудебном порядке.

ССТ: Какие проблемы, связанные с деятельностью финансового уполномоченного Вы наблюдаете в судах?

С. Р.: В самом Федеральном законе «Об уполномоченном по правам потребителей финансовых услуг» очень плохо проработана процессуальная часть: в каком порядке необходимо обращаться и потребителям, и страховым компаниям в суды после рассмотрения их спора финомбудсменом. Достаточно четкого регламента нет, к сожалению, ни в самом законе, ни в гражданско-процессуальном законодательстве. Чтобы урегулировать возникающие вопросы, было бы разумным внести необходимые дополнения в Гражданский процессуальный кодекс РФ.

Пока же подлежат применению «Разъяснения по вопросам, связанным с применением Федерального закона от 4 июня 2018 г. № 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг», утвержденные Президиумом ВС РФ 18 марта 2020 года, в которых высшая судебная инстанция постаралась устранить возникшие в правоприменительной практике неясности.

Однако ряд вопросов все еще требует законодательного урегулирования, поскольку Верховный Суд не может собой подменять законодателя. В частности, серьезной проблемой является вопрос, связанный с применением ст. 333 ГК РФ, касающейся возможности уменьшения размера неустойки в связи с явной несоразмерностью последствиям нарушения обязательства.

По мнению финансового уполномоченного, приведенную правовую норму могут применять исключительно суды. Поскольку никаких изменений в Гражданском кодексе РФ применительно к этой проблеме не внесено, иной регламентации закон о деятельности уполномоченного не содержит, омбудсмен норму не применяет. В результате возникают споры между страховой компанией и финомбудсменом об уменьшении размера неустойки, которые затрагивают права потребителей. Но, что самое главное, эти споры увеличивают нагрузку на суды.

ССТ: Как может быть разрешена ситуация?

С. Р.: Нужно внести изменения в законодательство и разрешить финомбудсмену применять 333-ю статью. Это было бы очень разумно, поскольку уполномоченный фактически выступает квазисудебным органом.

Этот статус подтверждается, в частности, тем, что сроки при подаче исков потребителя и жалоб финансовых организаций после принятия решения финансовым уполномо-

ченным Верховный Суд квалифицирует как процессуальные.

По отношению к финансовому омбудсмену суд в какой-то степени выступает вышестоящей инстанцией. Поскольку суд имеет право применять данную норму, следовательно, и финомбудсмен как квазисудебный орган должен быть наделен такими полномочиями.

Вопросы, на которые дает ответы разъяснение ВС РФ от 18.03.2020

- На какие правоотношения распространяются требования ФЗ «Об уполномоченном по правам потребителей финансовых услуг» об обязательном досудебном порядке урегулирования споров?

- При каких условиях обязательный досудебный порядок в виде обращения потребителя к финансовому уполномоченному считается соблюденным?

- Какие последствия наступают в случае пропуска потребителем срока для обращения в суд с требованиями к финансовой организации, установленного ч. 3 ст. 25 ФЗ «Об уполномоченном по правам потребителей финансовых услуг», а также в случае пропуска финансовой организацией установленного ч. 1 ст. 26 этого закона срока для обжалования решения финансового уполномоченного?

- В каком порядке подлежат рассмотрению судом требования потребителя, не согласного с решением финансового уполномоченного?

«Разъяснения по вопросам, связанным с применением Федерального закона от 4 июня 2018 г. № 123-ФЗ «Об уполномоченном по правам потребителей финансовых услуг», утв. Президиумом ВС РФ 18.03.2020.

ССТ: Суд рассматривает иск в соответствии с принципами состязательности. В судебных слушаниях принимают участие и стороны, и их адвокаты. Если решение будет выносить только финансовый омбудсмен, разве это будет взвешенное решение?

С. Р.: Спор об уменьшении неустойки — это спор о разумности наказания нарушившей закон страховой компании. Представим себе стандартную ситуацию: страховая выплата составила 50 тыс. руб.

За каждый день просрочки выплаты начисляется неустойка в виде процентной ставки на не уплаченную сумму. Пока стороны доказывали свою правоту, проводили экспертизы и прочее, набежал штраф на 100 тыс. Можно ли говорить в таком случае о разумности наказания?

Может ли в этом разобраться финансовый омбудсмен. Уверен — может! Этот орган создан, чтобы разгрузить суды. И если он не применяет 333-ю статью, а отправляет с такими вопросами в суды, то это противоречит главной идее создания института финансового уполномоченного.

ГПК РФ. Статья 87. Дополнительная и повторная экспертизы

- В случаях недостаточной ясности или неполноты заключения эксперта суд может назначить дополнительную экспертизу, поручив ее проведение тому же или другому эксперту.

- В связи с возникшими сомнениями в правильности или обоснованности ранее данного заключения, наличием противоречий в заключениях нескольких экспертов суд может назначить по тем же вопросам повторную экспертизу, проведение которой поручается другому эксперту или другим экспертам.

- В определении суда о назначении дополнительной или повторной экспертизы должны быть изложены мотивы несогласия суда с ранее данным заключением эксперта или экспертов.

ССТ: Сейчас это единственная проблема в рассмотрении споров по ОСАГО или есть какие-то другие?

С. Р.: Как я уже говорил, есть вопросы при рассмотрении жалоб, поданных финансовыми организациями на решения финансового уполномоченного. Процедура совсем не прописана, возникают серьезные сложности с подсудностью.

Если пойти по самому простому пути и подавать соответствующие заявления по месту нахождения финомбудсмена, все иски сосредоточатся в одном районном суде Москвы.

Поэтому Верховный Суд дал разъяснения, позволяющие нивелировать эту проблему и

установить альтернативную подсудность таких споров, исходя из позиции потребителя.

Кроме того, в своих разъяснениях ВС РФ исходил из того, что финансовый уполномоченный — не ангажированная ни финансовыми организациями, ни потребителями структура, которая разрешает споры, исходя из требований закона и представленных сторонами доказательств. Следовательно, решения, принятые финансовым омбудсменом должны отличаться стабильностью.

Для этого, в частности, в Разъяснениях указано, что после проведенной финомбудсменом экспертизы назначать ее возможно только в соответствии со ст. 87 ГПК РФ.

На практике, к сожалению, далеко не все суды следуют этим разъяснениям. Бывает, что судебную экспертизу назначают по немотивированному ходатайству истца без учета качества экспертизы, проведенной финомбудсменом, которая всегда есть в материалах дела.

Есть примеры, когда экспертиза финансового уполномоченного выявляла, что повреждения не соответствуют обстоятельствам данного ДТП, т. е. заявленные потребителем повреждения не являются страховым случаем, в связи с чем вслед за страховой компанией омбудсмен отказывает в выплате. А потребитель в суде просил назначить судебную экспертизу, представляя в качестве обоснования заключение о стоимости ремонта. Спор совсем о разных вещах! Однако суды удовлетворяли ходатайства и экспертизы назначались.

При этом никакого обоснования, как того требует статья 87 ГПК РФ, порочности экспертного заключения, из которого исходил финуполномоченный, не приводится.

ССТ: Как с такой ситуацией можно бороться?

С. Р.: Верховный Суд может давать настоятельные рекомендации судам. На такие ситуации приходят жалобы от страховых компаний. Значит, нужно внимательнее к ним относиться при наличии оснований, отменять определения о назначении экспертизы и о приостановлении производства по делам, как противоречащие действующему законодательству.

Сейчас готовится постановление Пленума Верховного Суда РФ о досудебном порядке урегулирования споров. Предполагается, в нем будут содержаться разъяснения, касающиеся института финансового уполномоченного, даны некоторые ответы на животрепещущие вопросы. Постановление пленума № 58 по ОСАГО этих разъяснений не содержит, поскольку в 2017 году, когда его готовили, службы финансового омбудсмена не было.

ССТ: Как Вы считаете, может ли положить конец злоупотреблению правом и деятельности автоюристов глобальная цифровизация, объединение в единый информационный блок данных РСА, расчет стоимости ремонта независимых экспертов, омбудсмена и судов? Насколько такое объединение реалистично?

С. Р.: Иногда в делах мы видим доводы страховых компаний о том, что конкретная машина за год была отремонтирована 10 раз. Возникают сомнения — была ли эта машина восстановлена хотя бы после первого ДТП? Возможно, повреждения, полученные во втором страховом случае, включают в себя повреждения первого ДТП.

Единые информационные базы, связанные со страховыми случаями, могут способствовать оперативному установлению места, времени и обстоятельств, при которых автомобиль пострадал. Будет возможным увидеть, с какой машиной, когда и какое происшествие приключилось, какие повреждения причинены, сколько раз ее ремонтировали, какое страховое возмещение получено пострадавшим.

Инициатива должна быть на стороне страховщиков. Единая база позволила бы им оперативно пресекать мошенничество или, выступая в судах и давая пояснения финансовому омбудсмену, ссылаться на проверенные данные.