- 11 декабря, 2022

СТРАХОВАНИЕ ОПО: БЛИЖЕ К ПОТРЕБНОСТЯМ

Лимитов страховых (компенсационных) выплат при авариях на опасных объектах (ОО) недостаточно для того, чтобы в полной мере компенсировать причиненный вред. Вице-президент ВСС и НССО Светлана Гусар рассказывает о том, какие изменения в законодательстве позволят сделать страхование ответственности владельцев ОО более приближенным к потребностям предприятий и граждан.

Современные страховые технологии: Федеральный закон № 225-ФЗ «Об обязательном страховании гражданской ответственности владельца опасного объекта за причинение вреда в результате аварии на опасном объекте» действует уже 10 лет. Почему понадобилось его корректировать?

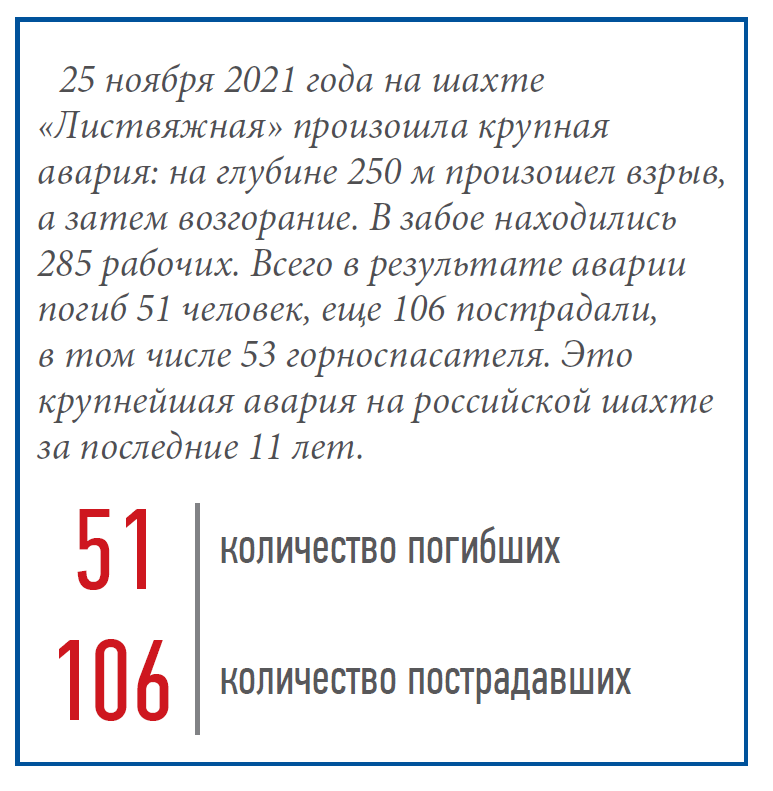

Светлана Гусар: Очевидно, что лимит выплаты в 2 млн руб. на пострадавшего 10 лет назад и сейчас — это совсем разные деньги. Как правило, острая нехватка лимита ощущается тогда, когда происходят крупные аварии с большим количеством пострадавших, нуждающихся в поддержке. Триггером для возобновления обсуждения о достаточности лимитов стала авария на шахте «Листвяжная».

Общая сумма выплат, которая была произведена страховщиком, бюджетами разных уровней и владельцем ОО, достигала 6 млн рублей на одного погибшего на «Листвяжной». Это говорит о том, что для обеспечения социальных потребностей семей погибших и пострадавших предусмотренного законом лимита катастрофически не хватает.

ССТ: Чем плоха практика, при которой 2 млн выплачивают страховщики, а остальная сумма поступает из госбюджета?

С. Г.: Выплаты в таких размерах бюджетом не предусмотрены. Кроме того, у региональных и муниципальных структур нет законодательного обязательства производить выплаты. Это всегда разовые экстремальные решения. Система же должна предусматривать понятные правила и адекватные размеры компенсации.

В соответствии с Федеральными законами № 116-ФЗ и № 117-ФЗ владелец опасного объекта обязан обеспечить выплату компенсации в счет возмещения причиненного в результате аварии на ОО вреда каждому потерпевшему в пределах 2 млн руб. Согласно Федеральному закону № 225-ФЗ, владелец ОО должен в обязательном порядке застраховать свою ответственность путем заключения договора обязательного страхования, в рамках которого при наступлении аварии потерпевшие, которым причинен вред, могут получить страховую выплату в сопоставимых размерах, т. е. в пределах 2 млн руб.

ССТ: Каким образом можно решить проблему?

С. Г.: После события на «Листвяжной» была сформирована правительственная комиссия по оказанию помощи пострадавшим и семьям погибших в результате аварии на шахте. По результатам работы комиссии было подписано Поручение Президента России, в котором в том числе поручено проработать вопрос об увеличении размера компенсаций.

Комплекс поправок должен предусмотреть внесение изменений во все законодательные акты, которые касаются размера выплат при авариях на опасных объектах. В конце января текущего года вышел законопроект, инициированный депутатом Сергеем Мироновым, в котором предложено увеличить лимит страховых выплат с 2 до 3 млн руб. на одного потерпевшего.

По итогам долгих обсуждений от ведомств было получено положительное заключение, и 19 октября 2022 года законопроект был принят в первом чтении. Страховщики направили предложения по доработке законопроекта ко второму чтению. Мы считаем, что нельзя просто увеличивать размер выплаты на одного потерпевшего — также нужно корректировать и общую страховую сумму по договору. Это понятно из того же примера с «Листвяжной»: действующей страховой суммы не хватило при выплатах в текущей величине лимита на потерпевшего, что же говорить о том, когда величина лимита будет увеличена в 1,5 раза!

Национальный союз страховщиков ответственности провел анализ и установил, что в ряде случаев недостаточно просто в 1,5 раза увеличить страховые суммы. Были проанализированы все страховые случаи, по которым установленной страховой суммы не хватало для выплаты потерпевшим страховых возмещений в полном объеме. В результате по нескольким группам ОО мы предложили увеличить страховую сумму не в 1,5, а в 2 и даже 2,5 раза.

Решит ли полностью такое увеличение страховых сумм и лимита выплат проблему полноценной компенсации семьям погибших и пострадавших? Наверное нет, но надо с чего-то начинать.

ССТ: Могут ли возникнуть какие-то сложности с исполнением новых норм?

С. Г.: У нас есть некоторые опасения, и они в первую очередь касаются бюджетных организаций. В случае оперативного принятия закона во втором и третьем чтении предприятиям потребуется иметь в бюджете суммы на страхование в большем размере в связи с увеличением страховой премии, которая рассчитывается в процентах от страховой суммы. Банк России проводит анализ необходимости корректировки действующего на настоящий момент страхового тарифа в связи с увеличением страховых сумм и пределов страховых выплат.

Положения Федерального закона № 225-ФЗ сформулированы таким образом, что агрегатная страховая сумма установлена на одно событие. Когда количество потерпевших и погибших большое, и величина заявленных требований превышает страховую сумму, установленную договором на событие, страховая сумма разделяется пропорционально на всех, в зависимости от числа заявленных требований. В таком случае люди получают от страховщика возмещение не в полном объеме, и после выплаты, произведенной страховщиком, вынуждены обращаться к владельцу ОО за возмещением разницы.

Кроме того, когда закон вступит в силу, ранее заключенные договоры будут продолжать свое действие. Не исключена ситуация, когда у страхователя есть действующий договор, в рамках которого потерпевшие могут получить страховую выплату в пределах 2 млн руб., а изменившееся законодательство потребует от него обеспечить компенсацию в 3 млн. Чтобы владелец ОО не платил в случае аварии разницу в миллион из своего кармана, страховой рынок предложил несколько вариантов решения этого вопроса. Предприятие может обратиться к своему страховщику с предложением расторгнуть ранее заключенный договор и заключить новый. Разница в премии может быть зачтена в счет оплаты нового договора. Тогда лимиты выплат со стороны страховщика и страхователя будут одинаковы. Если страхователь не готов к расторжению договора, он может докупить дополнительную страховую защиту на добровольной основе на срок до окончания действия договора страхования, ранее заключенного в соответствии с Федеральным законом № 225-ФЗ.

Все страховые компании готовы оказать необходимую поддержку для перезаключения договоров своим клиентам. Когда будет принят закон, НССО проведет обучающие мероприятия для страховщиков, а те, в свою очередь, оповестят своих клиентов о том, что возможен разрыв в ответственности, и предложат решение этой проблемы.

ССТ: В России большое количество иностранного оборудования, ремонт которого затруднен в текущих условиях. Скажется ли это на аварийности производства и тарифе?

С. Г.: Сейчас мы должны будем обратить внимание регулятора на то, что в текущей экономической ситуации несвоевременное обслуживание оборудования может спровоцировать увеличение частоты страховых случаев и масштаба последствий аварий.

В ходе обсуждения мы обязательно эту тему поднимем.

ССТ: Какие изменения в страховании ответственности владельцев ОО еще планируются?

С. Г.: Федеральный закон от 14.07.2022 № 327-ФЗ, предусматривающий возможность обмена информацией и документами по обязательным видам страхования в электронной форме между страхователем, страховщиком и потерпевшим, вступающий в силу с 15 июля 2023 года, также затрагивает отношения в рамках обязательного страхования гражданской ответственности владельцев ОО. Сейчас Банк России разместил на своем сайте для общественного обсуждения проект Указаний, регламентирующих порядок осуществления этой процедуры. В рамках комитетов НССО подготовлены предложения страхового рынка, чтобы процедура, описанная в Указаниях, с большей уверенностью была реализована.

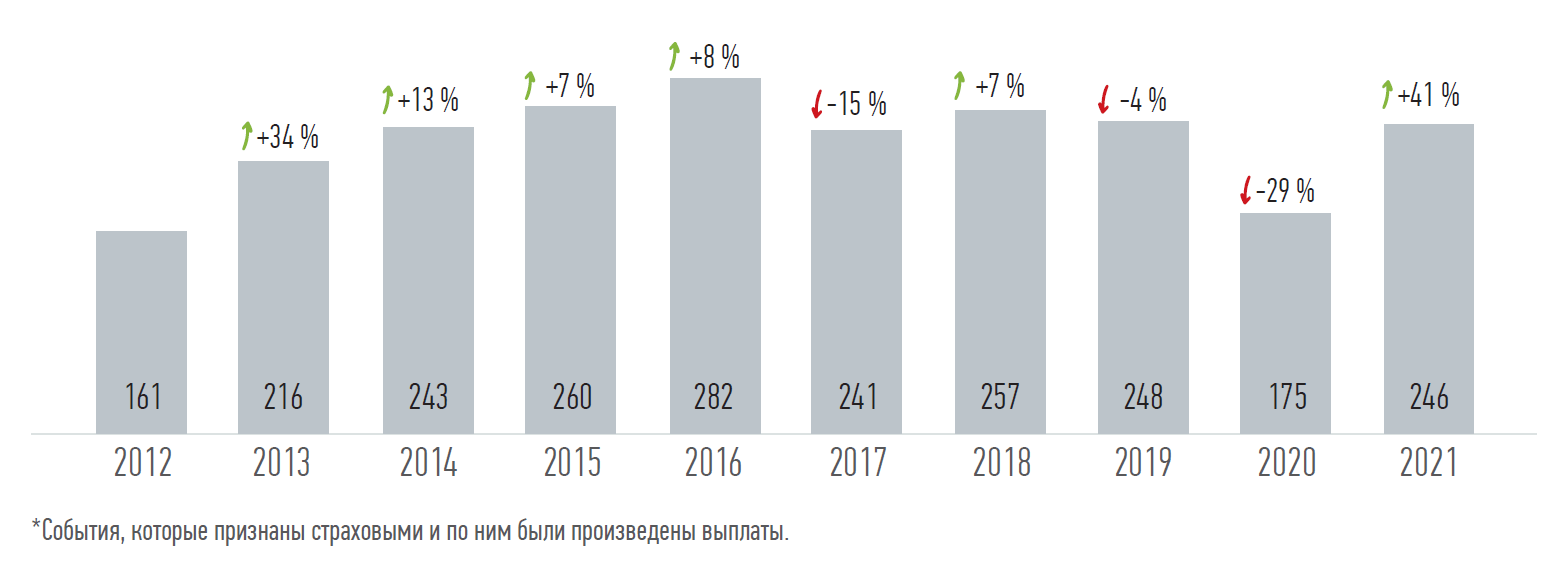

ДАННЫЕ НССО ПО ЧАСТОТЕ СТРАХОВЫХ СЛУЧАЕВ*

Обращаю внимание, что у нас основными получателями возмещений являются лица, которым причинен вред жизни и здоровью. Чем большее количество медицинских документов будет выдаваться населению в электронном виде, тем больше шансов у потерпевшего обратиться в страховую компанию дистанционно, например, через личный кабинет.

ССТ: Сроки урегулирования убытков сократятся?

С. Г.: Электронное взаимодействие с клиентом как раз и призвано упростить процедуру сбора и подачи документов. Сейчас сроки от момента аварии до момента получения выплаты довольно длительные. Но эти сроки не обусловлены затягиванием выплат на стороне страховщика. Существует прописанный законом срок с момента установления причин аварии на ОО и подачи полного комплекта документов до осуществления выплаты — 25 рабочих дней. Но, во-первых, потерпевший зачастую начинает собирать документы спустя достаточно большой срок после аварии, то есть после того, как восстановит свое здоровье. Во-вторых, на сбор необходимого комплекта документов также уходит время. Плюс обращение в страховую компанию, досылка недостающих документов, все это приводит к тому, что средний срок между аварией и получением возмещения составляет 7–8 месяцев.

Впоследствии, когда процесс оформления ведомствами документов в электронном виде будет широко масштабирован, это позволит гражданам дистанционно обращаться в страховую компанию и сократит время сбора справок. Пока это перспектива, но мы уже сейчас можем сделать решительные первые шаги.