- 12 декабря, 2022

СТРАТЕГИЧЕСКИЕ ЗАДАЧИ РАЗВИТИЯ СТРАХОВОГО РЫНКА

Поступательное развитие отечественного страхового рынка, неотъемлемой части финансового сектора страны, напрямую зависит от внутренних и внешних предпосылок и условий экономического, политического, социального и иного характера.

С начала 2022 года многие сегменты российской экономики, включая страховую отрасль, испытывают на себе существенное санкционное давление со стороны ряда иностранных государств и международных организаций. По оценкам ЦБ падение ВВП РФ в III квартале в годовом выражении составляет 4 %, в IV квартале ожидается спад в районе 7,1 %. Российская банковская система в целом продемонстрировала определенную устойчивость на фоне кризиса, но убытки сектора по итогам первого полугодия составили 1,5 трлн руб.

НОВАЯ РЕАЛЬНОСТЬ

Фактически страховой рынок столкнулся с новой реальностью. В одностороннем порядке оказались заблокированы значительные активы страховщиков в иностранных депозитариях Euroclear и Clearstream. Возникли сложности с зарубежным перестрахованием в результате отказа ведущих западных перестраховщиков от продолжения сотрудничества. Особенно ситуация коснулась крупных страховщиков, на долю которых приходится более 90 % сборов в РФ. Проявились проблемы, связанные с организацией и проведением восстановительного ремонта транспортных средств из-за ухода с российского рынка ряда иностранных автопроизводителей, нарушения логистических цепочек поставок комплектующих, дефицита оригинальных автозапчастей и т. д. Согласно исследованию рейтингового агентства Эксперт РА, наибольшее негативное влияние текущая экономическая ситуация оказала на рынок каско.

Учитывая объективные трудности в адекватном прогнозировании возможных сценариев развития событий и их последствий, страховое сообщество фактически было вынуждено приостановить работу по подготовке Стратегии развития страховой отрасли на период до 2024 года (ранее по прогнозам КПМГ был предусмотрен рост отрасли в среднем на 11,6 % в год) и сосредоточиться на реализации тех ключевых задач, которые в текущей геополитической и экономической обстановке имели для страхового рынка приоритетное значение.

СТАБИЛИЗАЦИЯ СТРАХОВОГО РЫНКА

Во взаимодействии с Банком России, Минфином, Минэкономразвития и другими органами государственной власти была проведена последовательная работа по выработке и реализации мер поддержки, направленных на стабилизацию ситуации на страховом рынке в условиях внешнеэкономического давления.

В целях выявления и анализа проблемных вопросов, возникающих в ходе осуществления страховой деятельности, а также выработки рекомендаций и практических мер по их решению, на площадке регулятора оперативно была сформирована рабочая группа по адаптации страхового рынка к санкционным ограничениям и их последствиям.

В сжатые сроки страховое сообщество подготовило пакет предложений по выработке комплексных мер поддержки страховой отрасли, сформировало соответствующую «дорожную карту». Важно отметить, что в этой работе приняли участие практически все крупные и средние страховые компании, а также все ключевые комитеты профессиональных объединений страховщиков.

Основное внимание было сфокусировано на вопросах обеспечения финансовой стабильности в условиях волатильности и санкционного давления, мерах по смягчению рисков существенного увеличения регуляторной нагрузки, вопросах адаптации страховых компаний к обеспечению выполнения требований к финансовой устойчивости и платежеспособности, налоговых мерах поддержки и др.

Существенный блок предложений страховщиков был посвящен принятию комплекса мер в сегменте ОСАГО, вмененных и обязательных видов страхования, перестрахования, страхования жизни и целом ряде других направлений.

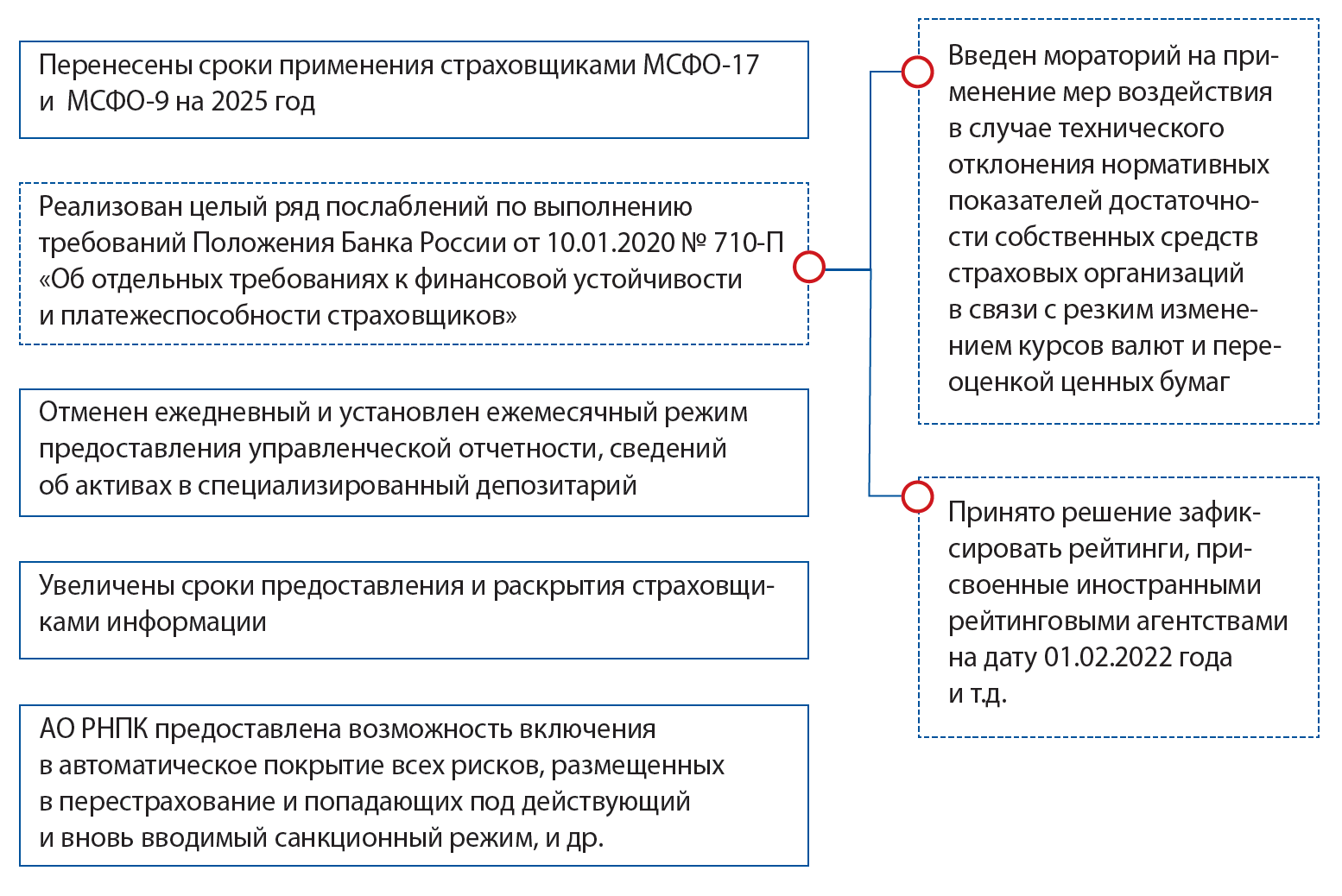

Значительная часть из предложенных страховщиками мер была полностью или частично поддержана регулятором и в оперативном порядке реализована, что в целом позволило обеспечить стабильное функционирование отечественного страхового рынка в текущих условиях.

СТРАТЕГИЧЕСКИЕ ПЛАНЫ

Несмотря на продолжающееся санкционное давление на российский финансовый рынок, Банк России и другие профильные ведомства пришли к пониманию необходимости возобновления работы над документами стратегического планирования по развитию финансового рынка на среднесрочную перспективу.

В августе 2022 года Банк России в целях проведения общественного обсуждения опубликовал на своем сайте консультационный доклад «Финансовый рынок: новые задачи в современных условиях». Предполагается, что итоги его обсуждения с бизнес-сообществом будут использованы при подготовке Основных направлений развития финансового рынка Российской Федерации на 2023–2025 годы.

На площадке регулятора оперативно была сформирована рабочая группа по адаптации страхового рынка к санкционным ограничениям и их последствиям.

В сжатые сроки страховое сообщество подготовило пакет предложений по выработке комплексных мер поддержки страховой отрасли, сформировало соответствующую «дорожную карту».

ЗНАЧИТЕЛЬНАЯ ЧАСТЬ ИЗ ПРЕДЛОЖЕННЫХ СТРАХОВЩИКАМИ МЕР БЫЛА ПОЛНОСТЬЮ ИЛИ ЧАСТИЧНО ПОДДЕРЖАНА РЕГУЛЯТОРОМ, НАПРИМЕР:

Примерно в это же время Минфин России возобновил работу по подготовке Стратегии развития финансового рынка в Российской Федерации до 2030 года.

Активизация усилий государства, направленных на продолжение работы по стратегическому планированию развития финансового рынка, послужила сигналом страховому сообществу для возобновления проработки ключевых направлений развития страховой отрасли и работы по актуализации стратегических задач исходя из изменившейся обстановки и текущих реалий.

На наш взгляд, содержание документов стратегического характера, разрабатываемых на государственном уровне применительно к сфере страхования, должно быть расширено и максимально приближено к тем ключевым направлениям и задачам развития страховой отрасли, которые сформулированы страховым сообществом в рамках стратегических задач на среднесрочную перспективу.

Ключевая цель, которая должна стоять перед государством и отражать его намерения в отношении развития страхового рынка, заключается в повышении роли страховщиков как институциональных инвесторов в социально-экономической жизнедеятельности общества и государства, разработке и реализации комплексных, системных мер, направленных на создание благоприятной среды для дальнейшего развития страхового дела в Российской Федерации.

В документах стратегического планирования, разрабатываемых Банком России и Минфином, должны найти свое отражение направления развития страхового рынка, важные для потребителей, страховщиков и государства.

- Продолжение тренда на индивидуализацию тарифов в ОСАГО, включая расширение тарифного коридора и ряд других аспектов, что позволит более широко учитывать индивидуальные характеристики автовладельцев и снизить издержки на страхование для ответственных водителей. Реформа ОСАГО позволила сдержать рост тарифов (в среднем 10 %) пропорционально подорожанию запчастей (около 30 % относительно лета 2022 года).

- Развитие инфраструктуры страхового рынка на территории РФ и в рамках Евразийского экономического союза, включая вопросы гармонизации страхового законодательства, в первую очередь по такому социально значимому виду страхования, как ОСАГО, унификации требований к кредитным рейтингам, взаимное признание лицензий на осуществление страховой деятельности и др.

- Расширение рынка страхования в целом путем развития отдельных видов добровольного страхования, в т. ч. долевого страхования жизни, экологического страхования, киберстрахования и др.

- Повышение заинтересованности субъектов страхового дела, физических и юридических лиц в более широком использовании механизмов добровольного страхования, включая актуализацию действующих и внедрение дополнительных мер налогового стимулирования страхователей, застрахованных лиц и выгодоприобретателей.

- Усиление роли института страхования в системе управления рисками бюджетной системы государства, что будет способствовать построению многоуровневой системы управления рисками в бюджетной сфере и оптимальному взаимодействию органов государственной власти, хозяйствующих субъектов и страховщиков в целях формирования комплексного подхода к использованию механизмов страхования и возмещения вреда.

- Цифровизация рынка страховых услуг, развитие информационных ресурсов, электронного страхования и электронного документооборота между потребителями страховых услуг, страховщиками, страховыми посредниками и государством в лице Банка России и профильных министерств и ведомств, что позволит повысить качество и доступность страховых услуг и, как следствие, доверие граждан к институту страхования в целом.

- Повышение значимости института страхования ответственности владельцев имущества и ответственности при осуществлении профессиональной и (или) предпринимательской деятельности как инструмента защиты имущественных интересов и частичной альтернативы системы лицензирования, что позволит стимулировать страхование ответственности при осуществлении предпринимательской деятельности и рассматривать механизм страхования рисков причинения вреда в качестве одного из критериев оценки добросовестности контролируемых лиц при определении категории риска.

- Установление для субъектов РФ стимулов к разработке программ организации возмещения ущерба, причиненного расположенным на территориях субъектов РФ жилым помещениям граждан, с использованием механизма добровольного страхования, что будет способствовать решению проблемы защиты жилых помещений через рыночные механизмы страхования.

- Совершенствование механизмов противодействия страховому мошенничеству, что позволит минимизировать финансовые потери страхователей и страховщиков: по итогам II квартала 2022 года ущерб страховщиков от действий мошенников составил более 1 млрд руб. Работа в этом направлении должна осуществляться в соответствии с четко определенными приоритетами и в тесном взаимодействии страхового сообщества с Банком России, правоохранительными, судебными и иными органами государственной власти.

- Оптимизация регуляторной нагрузки на страховщиков, включая процессы составления и представления в Банк России отчетности с учетом вступающих в силу новых требований регулирования страховой деятельности в РФ, основанных на международных принципах риск-ориентированного подхода к регулированию, что будет способствовать улучшению финансовых результатов страховых компаний, а также повышению финансовой устойчивости и платежеспособности в условиях санкционных ограничений страхового рынка в целом.

В рамках актуализации ключевых направлений развития страхового рынка было бы ошибочно ограничиться лишь отдельными, хотя и значимыми аспектами в сфере страхования. Важно обратить внимание на весь спектр и многообразие задач, которые требуют своего решения в среднесрочной перспективе в целях дальнейшего развития и поддержки отечественного страхового рынка.

ПЕРСПЕКТИВЫ

В ближнесрочной перспективе важно в качестве самостоятельного направления государственной политики сохранить разработку и принятие Банком России мер по дальнейшей адаптации страхового рынка к санкционным ограничениям и их последствиям, которые, вероятно, будут иметь долгосрочный и структурный характер.

Применительно к рынку страхования это особенно актуально, поскольку страховые компании в большей степени подвержены целому ряду специфических рисков (экологических, эпидемиологических и пр.), реализация которых одновременно с возрастающим санкционным давлением может негативно отразиться на финансовой устойчивости и платежеспособности страховой отрасли в целом.

В среднесрочной перспективе, как минимум до середины 2023 года, в связи с высокой степенью неопределенности в сфере экономики, ужесточением санкционной политики со стороны ряда иностранных государств, а также проведенной частичной мобилизацией, в качестве одного из ключевых направлений поддержки страхового рынка со стороны регулятора необходимо сохранить реализацию комплекса мер, направленных на планомерную адаптацию страховщиков к выполнению требований финансовой устойчивости и платежеспособности.

В первую очередь, речь должна идти о продлении введенных ранее Банком России регуляторных послаблений в рамках выполнения страховщиками требований Положения Банка России от 10.01.2020 № 710-П «Об отдельных требованиях к финансовой устойчивости и платежеспособности страховщиков».

В этой связи полагаем крайне важным продлить возможность применения страховщиками ряда регуляторных послаблений.

Требует своего скорейшего решения вопрос создания платформы для публикации финансовой отчетности эмитентов ценных бумаг с ограниченным доступом для заинтересованных лиц. Отсутствие такой информации в настоящее время в значительной степени затрудняет страховщикам проведение финансового анализа, оценку кредитного риска и управление инвестиционным портфелем. Очевидно, что такое решение регулятора должно быть крайне взвешенным, чтобы минимизировать риски возможного введения санкций в отношении тех или иных участников финансового рынка.

В целях реализации системного подхода к вопросам развития страхового рынка крайне важно сохранить преемственность с предыдущими документами стратегического планирования и синхронизировать их с содержательной точки зрения с другими, уже принятыми или находящимися в разработке документами.

ПОЛАГАЕМ КРАЙНЕ ВАЖНЫМ ПРОДЛИТЬ ВОЗМОЖНОСТЬ ПРИМЕНЕНИЯ СТРАХОВЩИКАМИ РЯДА РЕГУЛЯТОРНЫХ ПОСЛАБЛЕНИЙ

- Приостановление действия п. 3.1.12.7 Положения 710-П в отношении предельного срока для определения задолженности перед страховой организацией страховых агентов и страховых (перестраховочных) брокеров для целей расчета стоимости активов.

- Исключение из состава активов, стоимость которых признается равной нулю, просроченной дебиторской задолженности более 30 дней, но не более 180 дней (для операций перестрахования). В этой части необходимо сохранить с 01.01.2023 возможность применения регуляторных послаблений в рамках нового Положения 781-П.

- Мораторий на применение мер воздействия в случае технического отклонения нормативных показателей достаточности собственных средств страховых организаций в связи с резким изменением курсов валют и переоценкой ценных бумаг. В этой части также необходимо сохранить возможность применения регуляторных послаблений в рамках нового Положения 781-П применительно к расчету достаточности капитала.

ВЗАИМОДЕЙСТВИЕ

Экономическая и политическая ситуация в стране меняется крайне динамично, поэтому необходимо обеспечить взаимодействие между профессиональными объединениями страховщиков и регулятором на постоянной системной основе для оперативной корректировки, актуализации и практической реализации мер поддержки страховой отрасли исходя из текущей обстановки.

В самой активной форме необходимо продолжить деятельность рабочей группы Банка России по адаптации страхового рынка к санкционным ограничениям и их последствиям. Возможно, инициировать создание аналогичных коллегиальных органов на площадках Минфина, Минэкономразвития, ФАС и других органов власти.

Задача, связанная с разработкой и практической реализацией мер по стабилизации ситуации на страховом рынке и выработке мер поддержки страховых компаний, должна быть закреплена всеми профессиональными объединениями страховщиков, в первую очередь ВСС и РСА, в качестве приоритетного направления работы страхового сообщества на ближайшую перспективу.

Для минимизации издержек страхового сообщества посредством дальнейшей практической реализации принципов саморегулирования на финансовом рынке, исключения возможного дублирования функций и направлений деятельности, представляется актуальным инициировать вопрос о создании «сквозных» комитетов и рабочих групп в рамках планируемого объединения страховых союзов в единую организационную структуру.

Важно сохранить преемственность с предыдущими документами стратегического планирования

- Стратегией развития финансового рынка Российской Федерации до 2030 г.

- Основными направлениями цифровизации финансового рынка на период 2022–2024 гг.

- Стратегией повышения доступности финансовых услуг в Российской Федерации на период 2022–2024 гг.

- Стратегией повышения финансовой грамотности в Российской Федерации до 2023 г.

- Стратегией развития экспорта услуг до 2025 г. и др.

На текущем этапе, связанном с истечением срока полномочий и выбором нового руководителя страховых союзов, всем страховым компаниям необходимо максимально консолидировать свои профессиональные знания, усилия и опыт, работать более тесно и сплоченно, показывая зрелость сообщества и его искреннюю заинтересованность в достижении общих и важных для страхового рынка, потребителей и государства результатов.

Полагаем, что изложенные предложения и подходы позволят страховому сообществу совместно с Банком России и органами государственной власти действовать более продуктивно, целенаправленно и системно для сохранения стабильности и поступательного развития отечественного рынка страхования.