- 7 сентября, 2023

ВОСПИТАТЬ КУЛЬТУРУ НАКОПЛЕНИЯ

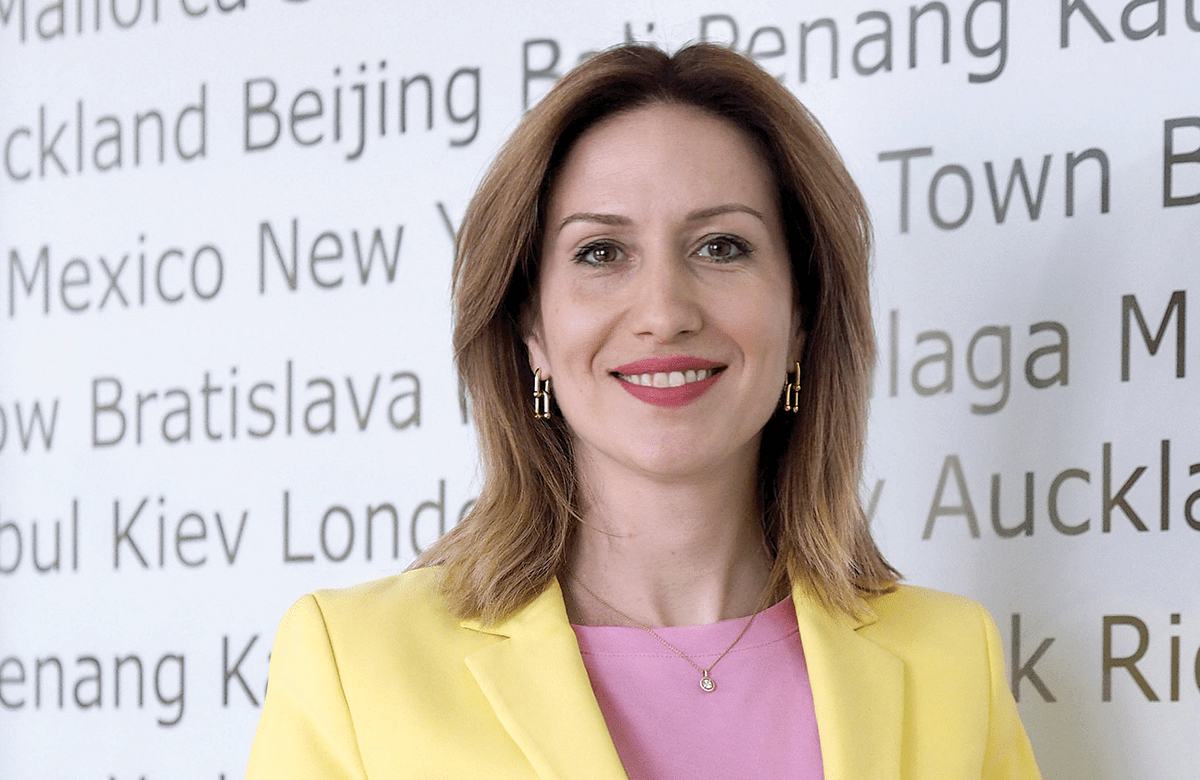

Одна из задач страховщиков жизни заключается в воспитании культуры накопления. Именно поэтому сейчас фокус их внимания смещается к более молодым сегментам страхователей. Управляющий директор дивизиона «Инвестиции и накопления» Сбербанка Ольга Монахова считает, что сейчас клиенту важна гибкость программ и простота входа и выхода из них.

ССТ: Что такое накопительное страхование в Сбере? Какие риски включает этот продукт?

Ольга Монахова: СберСтрахование жизни предлагает программы НСЖ уже более 10 лет. Прежде всего, это программы с классическим страховым покрытием — риски дожития и ухода из жизни.

Мы предлагаем программы с единовременным взносом и с оплатой в рассрочку.

Средний срок договоров, заключенных в рассрочку, составляет 14 лет, для договоров с единовременным взносом характерны более короткие сроки — 6–7 лет.

Больше всего договоров приходится на рассрочку, но по сумме взносов лидируют единовременные. В верхней зоне массового клиентского сегмента средний взнос составляет около 1 млн руб.

ССТ: Есть ли у ваших клиентов возможность выбрать дополнительные риски?

О. М.: У нас есть два продукта-конструктора, в рамках которого можно выбрать те риски, которые интересны клиенту.

Одна из программ рассчитана на детское и взрослое страхование. В пакет могут включаться риски инвалидности, травмы, опасных заболеваний и т. д.

По статистике 70 % договоров заключаются с расширенным пакетом рисков.

ССТ: Насколько осознанно люди покупают продукты НСЖ?

О. М.: Мы делаем все, чтобы покупка полиса была сознательной. У нас есть финансовый план, который составляется для конкретного клиента, есть пакет документов, который включает анкету на понимание продукта, есть практика велком-кол. Нам важно, чтобы клиент понимал все условия продукта.

Неосознанной покупкой мы называем ситуацию, при которой по результатам велком-кола мы не можем подтвердить, что клиент полностью понимает условия страхования. Если мы сталкиваемся с таким случаем, мы рекомендуем клиенту расторгнуть договор в период охлаждения.

Важно отметить, что за последние три года доля таких ситуаций по НСЖ составляет не более 3 %.

ССТ: Кто покупает продукты с рассроченным взносом и на что копят эти люди?

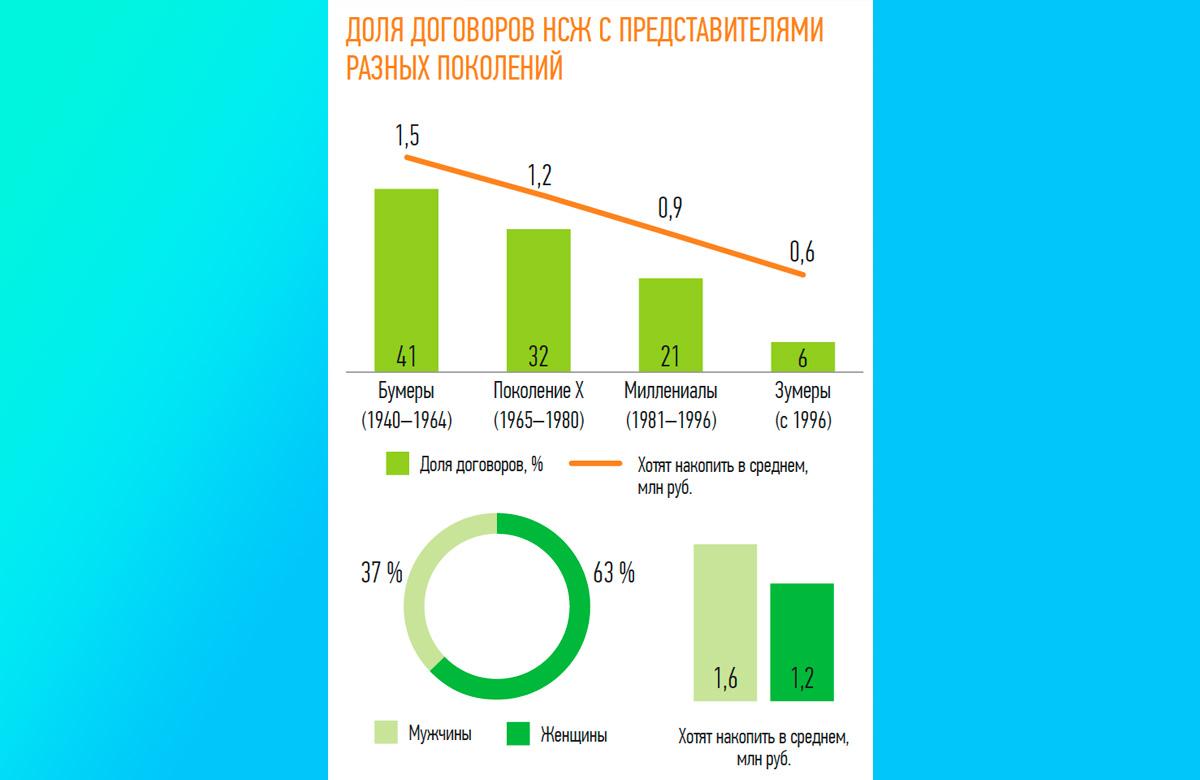

О. М.: Средний взнос по таким программам составляет 3–4 тыс. руб. Шесть из 10 полисов НСЖ с рассроченной оплатой взносов покупают женщины от 40 до 60 лет.

Причем, чем выше возраст клиента, тем выше средняя сумма взноса.

Основная цель накоплений — будущее ребенка. Кто-то хочет накопить стартовый капитал, другие — на образование или первый взнос по ипотеке. Мы целевое использование накоплений не проверяем — это те данные, которые мы можем получить из анкетирования клиентов при оформлении договора. Также это подтверждается в выборе соответствующих дополнительных опций и при назначении детей в качестве выгодоприобретателей.

По нашей статистике практически все страхователи, выбирающие программы НСЖ, имеют одного или двух детей.

И здесь очень важно оправдать доверие со стороны клиента: ведь он нам доверяет будущее своих детей.

ССТ: Каков портрет клиента с единовременным взносом?

О. М.: Как правило, такие программы рассматриваются с точки зрения двух потребностей. Первый вариант — передача капитала. Целевая аудитория — клиенты, 60 % которых старше 60 лет: те, кто уже сформировал капитал, и готов отложить его для передачи наследникам. В случае смерти происходит адресная передача капитала в короткий период времени, не нужно ждать открытия наследства. Этой программой чаще пользуются мужчины.

Вторая потребность — желание воспользоваться альтернативной возможностью сбережений или инвестиций, но не накоплений с точки зрения потребности. Таким образом человек просто диверсифицирует свои финансовые инструменты. За последний год мы многое сделали, чтобы повысить клиентскую доходность. Мы можем обеспечивать доходность для клиента, сопоставимую с депозитом и выше. Причем наши программы обеспечивают эту доходность на более длинный срок, чем депозиты.

ССТ: Если сравнивать НСЖ и депозиты, то всегда вставал вопрос с ликвидностью.

Часто невозможность досрочно расторгнуть договор без финансовых потерь клиентов отпугивала. Сейчас что-то изменилось?

О. М.: Мы существенным образом изменили программы именно в части досрочного выкупа. Ранее в программах с единовременным взносом в первый год дисконт составлял порядка 20 %, во второй — 10 %, в третий — 5 % и потом — 0. Сейчас в первый год расторжения дисконт составит порядка 5 %,

а потом выкупная сумма идет не с дисконтом, а с процентным доходом. В программах с рассроченным взносом выкупные суммы также стали существенно больше. В первый же взнос выкупная сумма будет составлять в среднем от 85 до 95 % в зависимости от подключенного пакета страховых рисков.

Таким образом мы ушли от существенных дисконтов за досрочное расторжение договора и сделали продукт ликвидным.

Наши решения в основном связаны с тем фактом, что основные причины обращений клиентов связаны именно с потерями при досрочном расторжении договора.

Мы сознательно пошли на такой шаг. Он не очень выгоден для страховщика с финансовой точки зрения и с точки зрения дисциплины накопления, ведь именно накопление — цель этих программ. Но мы хотим сделать продукт максимально ликвидным и избежать непонимания со стороны клиентов.

ССТ: Каковы ваши планы по дальнейшему развитию продуктовой линейки, для каких категорий клиентов вы планируете разрабатывать продукты НСЖ?

О. М.: Сейчас разрабатывается продуктовая стратегия по страхованию жизни до 2026 года. У нас закончился этап доработки продуктов с точки зрения повышения их ликвидности. На втором этапе мы хотим упростить клиентский опыт и сделать продукты еще выгоднее, в том числе за счет гибкого подхода к тарификации и изменения конструкции самого продукта.

Понятие страхования жизни для российских потребителей остается сложным. Нам нужно стараться всегда обеспечивать простой клиентский опыт, просто объяснять выгоду и уметь адаптировать продукты под клиента и его потребности в каждой жизненной ситуации. Например, можно предложить ему индивидуальную гибкую программу с использованием моделей искусственного интеллекта.

Нам нужно акцентировать внимание клиентов на целевых задачах. Чтобы клиент не выбирал программу из сложного калькулятора, а ему предлагали индивидуальные, персональные продукты, наиболее подходящие в его жизненной ситуации. Мы хотим перейти от продажи страховки к закрытию потребностей клиента в накоплении на образование детей, или себе на квартиру, или для защиты от рисков, связанных со здоровьем.

Отдельное направление в наших планах занимает подключение к программам дополнительных медицинских сервисов, пожизненное страхование с уходом за маломобильными близкими и др. Такие программы обеспечат пожизненную оплату медицинских расходов и уход в случае серьезной болезни застрахованного.

Важна гибкость программ, простота входа и выхода из программы, легкость изменения программы под текущие задачи клиента и т. д.

Например, едет клиент кататься на сноуборде — может подключить риск травмы.

Мы стремимся к тому, чтобы все можно было быстро и просто поменять, а выгода для клиента всегда оставалась очевидной.