- 11 декабря, 2022

СЛОЖНАЯ ЗАЩИТА

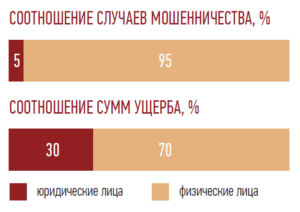

Страховое мошенничество корпоративных клиентов не менее часто встречается, но гораздо хуже изучено страховщиками, чем противоправные действия страхователей-физических лиц. Вице-президент ВСС Сергей Ефремов анализирует особенности мошенничества в сегменте страхования юридических лиц и задачи, стоящие перед страховым сообществом при выстраивании эффективной защиты бизнеса от злоумышленников.

Современные страховые технологии: Часто ли мошенничества совершают юрлица?

Сергей Ефремов: В экономические кризисы число мошеннических действий со стороны страхователей — юридических лиц часто выходит на первое место по сравнению с мошенничеством физических лиц. У предприятий возникает идея поправить свое финансовое положение за счет страхования, особенно, если у него сложились хорошие взаимоотношения со страховой компанией.

Если есть доверие со стороны страховщика, трудно преодолеть соблазн сфальсифицировать страховой случай. Это может быть и приписка ущерба к настоящему страховому событию, и сознательная, хорошо подготовленная фальсификация.

ССТ: Повлияли ли на уровень мошенничества в корпоративном сегменте пандемия или СВО?

С. Е.: Мы видели всплеск мошенничества в 1998, 2010, 2014 и вот сейчас, в 2021–2022 годах. Эта статистика связана именно с тем, что у предприятий возникают экономические трудности.

Масштаб всплеска сильно зависит от портфеля конкретной страховой компании. Если страховщик специализируется на страховании автотранспорта и лизинговых компаний, то там мы увидим рост количества сфальсифицированных ДТП. Если компания специализируется на страховании грузов, резкий рост мошенничества мы увидим именно в этом сегменте. Главную угрозу представляют крупные суммы заявленных больших убытков: один такой убыток может перекрыть 100 мелких мошенничеств.

ССТ: В каких сегментах страхования корпоративное мошенничество встречается наиболее часто?

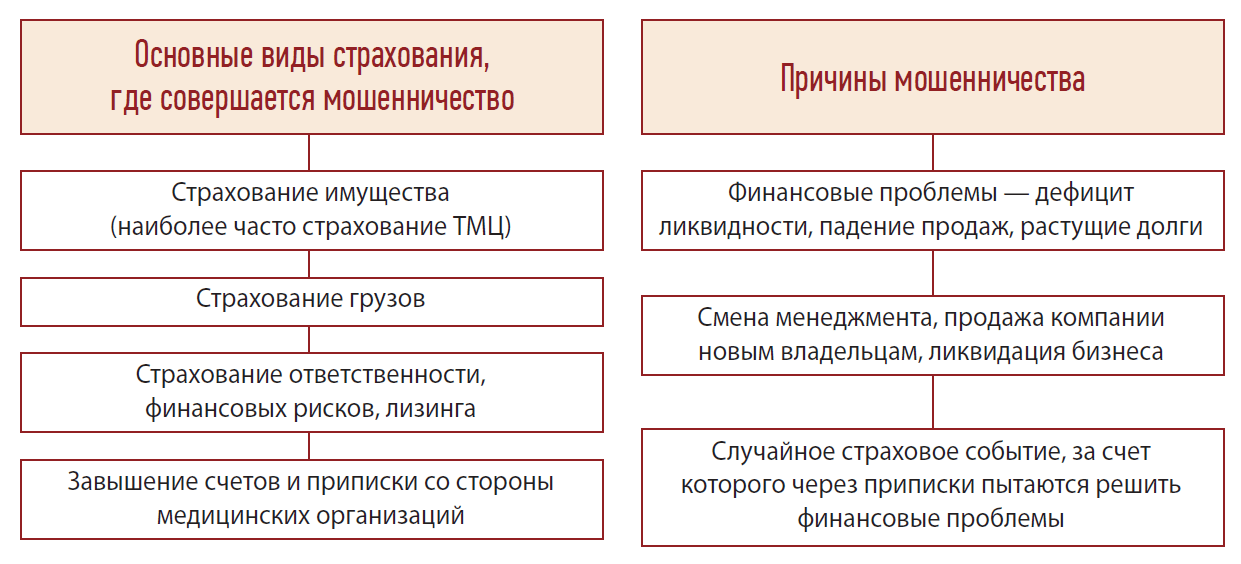

С. Е.: Как и в ситуации с физическими лицами, на первое место выходит автострахование, часто — с применением лизинговых схем, а также страхование грузов и товарно-материальных ценностей.

Второе место по числу мошенничеств занимает страхование товарно-материальных ценностей. Достаточно часто компании пытаются решить свои проблемы с ликвидностью путем фальсификации страховых случаев с товарными запасами на складах. Третье место среди корпоративного мошенничества занимают грузоперевозки. Хорошо, что на этом рынке работают страховые компании, специализирующиеся на страховании грузов, которые четко понимают, как бороться с мошенничеством.

Четвертая составляющая корпоративного мошенничества — агрострахование. Его отличительной особенностью являются достаточно крупные страховые суммы. Кроме того, в агростраховании сейчас происходит активный рост рынка. Увеличение количества клиентов, которые впервые сталкиваются со страхованием и являются новыми клиентами для страховщика, усложняет ситуацию с мошенничеством. Оно растет пропорционально росту рынка.

Страховое мошенничество в сфере корпоративного страхования — когда по договору страхования страхователем выступает юридическое лицо.

Особенно подвержены страховому мошенничеству договоры страхования с господдержкой. Причем примерно в 30 % случаев мошеннические убытки заявляются по сговору с сотрудниками самой страховой компании.

В сегменте малого и среднего бизнеса вероятность мошенничества гораздо выше. Хотя бывает, что мошенническими действиями занимаются и крупные компании, например, при страховании спецтехники.

Образуется новое юрлицо, которое берет в лизинг автомобиль — обычно самые дорогие марки. Лизинговая компания является страхователем, а держателем объекта — лизингополучатель. Лизингополучатель организует мошеннический угон транспортного средства. Чаще всего машину с документами вывозят в Казахстан, Таджикистан или в Киргизстан, где перепродают. Лизингодатель получает выплату по страховке, лизингополучатель зарабатывает деньги на продаже машин. И только обманутая страховая компания остается в убытке.

Страховщики перед заключением договора страхования осматривают и описывают состояние склада. Но невозможно каждую минуту отслеживать, какой товар и в каком количестве там находится. В какой-то момент товар вывозят, складские документы подделывают, а на складе организуется пожар либо фальсификация кражи. Например, заявляется, что товар сгорел или его затопило при тушении. В ходе расследования выясняется, что заявленного имущества на складе просто не было. Пожарно-технические экспертизы и исследование движения документов позволяют достаточно точно это определить.

Мошенники заказывают перевозку груза. Затем его забирают и фальсифицируют либо кражу, либо уничтожение товара. А в страховую компанию заявляется убыток.

Зачастую большую тяжелую спецтехнику необходимо перевести с объекта на объект. Но из-за каких-то особо сложных условий, например, на севере, забрать эту технику с объекта невозможно. Тогда ее просто бросают и фальсифицируют страховое событие.

ССТ: Есть ли какая-то специфика в зависимости от региона?

С. Е.: Конечно. Там, где больше зарегистрированных юридических лиц, там и больше проблем. Выделяются три федеральных округа, в которых наиболее часто возникают подозрения в мошенничестве: Центральный, Южный и Приволжский. По данным за III квартал, Приволжский уже обогнал Южный и вплотную приблизился к Центральному.

ССТ: Какие превентивные меры могут принимать страховщики?

С. Е.: При заключении договора с юридическими лицами страховщики проводят определенную проверку. Они внимательно изучают финансовое положение компании, оценивают проблемы с ликвидностью, кредитами и т. д. Особенно важна такая проверка, если юрлицо впервые приходит к страховой компании.

В целом формы страхового мошенничества среди физических лиц или группировок, которые работают под «физиков», более успешно изучены страховщиками, и методы защиты могут применяться более эффективно. В корпоративном страховании, когда действительно сложно понять, имело ли место страховое событие на самом деле, выстраивать защиту гораздо сложнее. Для проведения экспертиз и применения необходимых методов доказательств нам нужно серьезно работать с правоохранительными органами.

ССТ: Что страховщики могут предпринимать самостоятельно?

С. Е.: В первую очередь, компании, которые занимаются страхованием юридических лиц, должны иметь специализированные подразделения по проверке контрагентов и противодействию страховому мошенничеству. Одного андеррайтинга здесь недостаточно: кроме технических рисков нужно оценивать риск возможного мошенничества.

Впрочем, не всегда склонность к мошенничеству можно выявить на этапе заключения договора. Бывает и так, что предприятие изначально не предполагало каких-то противоправных действий, но затем его финансовое положение изменилось, и возник соблазн его поправить за счет страхования.

При заявленном убытке страховщику необходимо тщательно и всесторонне исследовать обстоятельства возникновения ущерба. Здесь важно плотное взаимодействие с подразделениями правоохраны, которые занимаются оперативным расследованием мошенничества, чтобы довести дело до суда и отказать в выплате.

ССТ: Что предпринимает ВСС для помощи страховщикам в борьбе с мошенничеством?

С. Е.: Комитет ВСС по противодействию страхового мошенничества должен разработать методологию, то есть стандартные подходы и способы проведения расследования по конкретным событиям.

Страховщику важно иметь перечень позиций расследования, основанный на коллективном опыте. Тогда при наступлении страхового события ему достаточно будет последовательно выполнить те или иные действия: проверить, выяснить и т. д. Методика расследования очень важна, она поможет страховщикам ничего не упустить. Когда выполнены четкие и понятные действия, более ясно вырисовывается картина — мошенничество это или нет, и надо ли подавать заявление в правоохранительные органы.

Также перед комитетом стоит задача по разработке методики взаимодействия с правоохранительными органами в области противодействия мошенничеству в корпоративном сегменте. Предполагается, что эти методики будут разделены по видам страхования, и в первую очередь будут проработаны имущественное страхование и страхование ответственности.