- 2 марта, 2024

«ОБЛОЖИТЬ ФЛАЖКАМИ»

Судебная практика наглядно демонстрирует, что системные превентивные меры по борьбе с мошенничеством среди агентов и посредников позитивно влияют на статистику преступлений. При этом такие меры требуют комплексного подхода и участия многих внутренних служб страховщика, подчеркивает партнер AKS Legal Кира Свинцова.

ССТ: По вашей судебной практике эффективны ли применяемые страховщиками превентивные меры для борьбы с мошенничеством среди страховых агентов?

Кира Свинцова: Мы работаем с большим количеством страховщиков, с разными подходами к превентивным мерам. В судах очень хорошо видно, что эти меры кратно уменьшают количество судебных разбирательств, связанных с мошенничеством.

Прежде всего, важен тщательный отбор кандидатов в страховые агенты. Страховщик не должен брать любых претендентов, которые выразили желание сотрудничать.

Необходима система проверки и выбора кандидатов. В некоторых компаниях они даже проходят полиграф.

В обязательном порядке необходимы детальные должностные инструкции. Хочу подчеркнуть, что они существуют в самых прогрессивных страховых компаниях. В инструкциях обязательно должен быть прописан пошаговый порядок действий в случаях, если к страховому агенту обращаются с противоправным предложением, например, заключить договор задним числом или застраховать имущество, которого на самом деле нет. Также до агента должны быть доведены нормы УК РФ, которые предусматривают ответственность за неправомерные действия подобного характера.

ССТ: А как можно выявить злоупотребление, если агент все же не последовал инструкциям?

К. С.: Одним из эффективных методов является практика сплошного сканирования: вся документация, поступающая в страховую компанию, должна быть немедленно отсканирована, то есть принята к учету день в день, сохранена в базах компании. Такой порядок позволяет доподлинно установить факт и момент обращения в СК. Отсутствие сплошного сканирования создает почву для манипуляций, усложняет процесс установления юридически значимых обстоятельств: заявление о страховом случае, вызов на осмотр, предоставление запрошенных документов на стадии урегулирования и др.

В нашей практике встречались случаи подделки документов о наступлении страхового случая, о вызове страховщика на осмотр поврежденного имущества. Эти заявления появились у страховщика спустя несколько месяцев с момента наступления страхового случая. Понятно, что по прошествии такого времени осмотр и оценка пострадавшего имущества практически невозможны. Но документы, якобы, были подписаны директором филиала. Чтобы узнать, действительно ли заявление поступило много месяцев назад, в те даты, которые стояли в документах, или оно было получено в компании вчера, потребовалась экспертиза. Так, было установлено, что документ, датированный летом прошлого года, фактически был изготовлен существенно позднее.

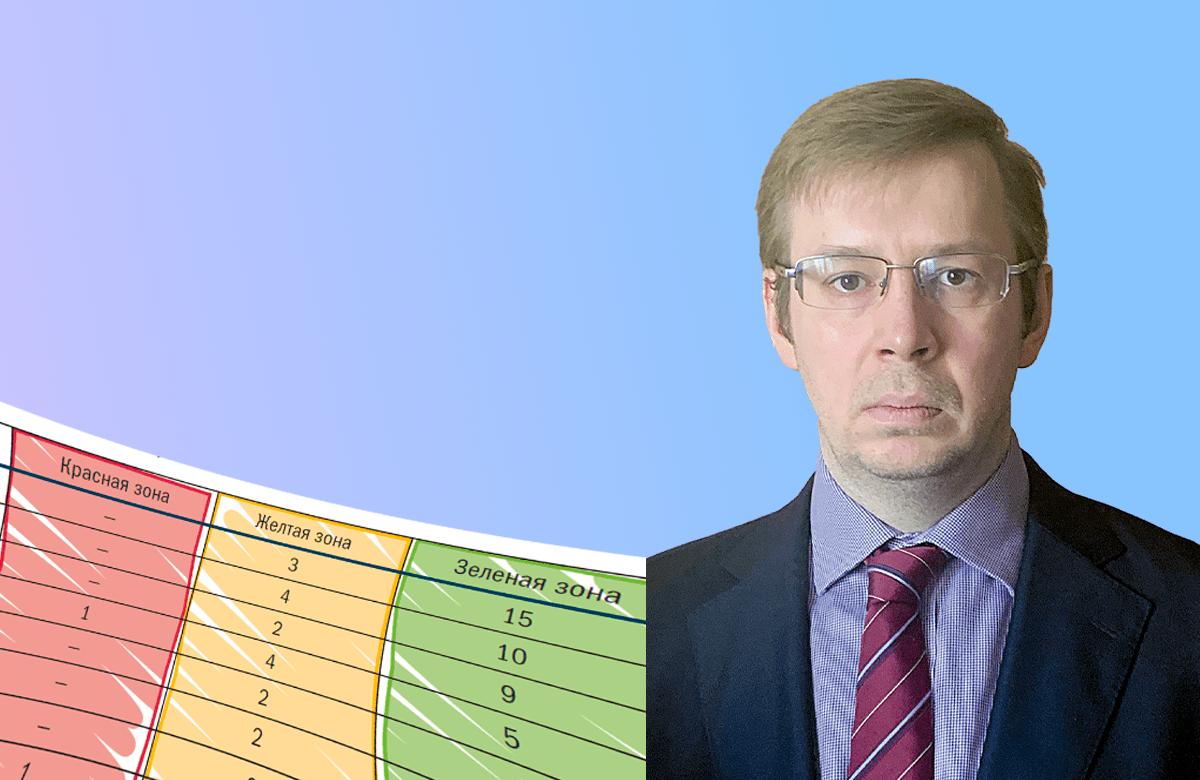

Страховщикам нужна выстроенная система лимитов и видов страхования, по которым может работать страховой агент. Для новичка лимиты должны быть очень ограничены, а количество согласований по принятию на страхование предложенных им объектов должно быть достаточно большое. Агенты и посредники, которые положительно себя зарекомендовали и имеют безупречную репутацию, безусловно, заслуживают большего доверия.

ССТ: Какие признаки могут сигнализировать о мошенничестве страховых посредников?

К. С.: В некоторых компаниях очень хорошие результаты дают программы по контролю за убыточностью страховых посредников. Если в каком-то регионе системно возникают однотипные убытки, либо часто встречаются крупные суммы выплат, то в аналитической системе поднимается «красный флажок» для более пристального изучения ситуации. Проблема может быть как с конкретным агентом, так и с руководителем филиала. Возможно, филиал попал под действие преступной группировки. В таком случае нужна дополнительная работа по изучению ситуации.

Также очень важно наличие в компании телефона доверия. Мошенничество, как правило, не организуется в одиночку, на разных этапах договора другие сотрудники могут заметить что-то странное, и они должны иметь возможность об этом сообщить.

ССТ: Важно ли с точки зрения профилактики мошенничества, как оформлен агент — является ли он штатным сотрудником компании или работает на договоре?

К. С.: С точки зрения масштабов мошеннических действий наблюдается очень большая разница: является ли агент штатным сотрудником компании, либо работает по договору как самозанятый или предприниматель. Агенты, которые работают как штатные сотрудники страховой компании, совершают гораздо меньше каких-то мошеннических действий. Агенты, работающие как частные предприниматели, которые сотрудничают с большим количеством страховых компаний, чаще подвержены соблазну заработать нечестным путем. Естественно, каждое их этих правил знает исключения.

Это — на самом деле большая проблема. С одной стороны, страховой бизнес не может работать без агентов, но риски в их работе для компании всегда есть. У меня, как у юриста, который защищает интересы страховых компаний в судах и проводит страховой форензик, накоплена большая практика, связанная с неправовыми действиями страховых посредников. Договоры, в которых есть подозрение на мошенничество, в более чем 60 % случаев были заключены именно посредниками, а не штатными агентами страховой компании. Я говорю сейчас только о нашей практике.

Для небольших компаний также характерны случаи, когда мошеннические действия совершаются руководителями филиалов. Например, если вместо полей рапса застрахован пятнадцатилетний березовый лес, — это вопрос к директору филиала, как был принят объект без осмотра. Оказалось, что директор филиала совмещал функции директора и специалиста по продажам, и был заинтересован в комиссии от заключенного договора.

ССТ: Часто ли дело доходит до уголовной ответственности?

К. С.: В нашей практике случаи привлечения агентов к уголовной ответственности за страховое мошенничество встречались несколько раз. Как это работает: какое-то лицо привлекается в качестве страхового агента, на него списывается комиссионное вознаграждение, но фактически действия по поиску клиентов, заключению договора, предстраховому осмотру совершаются не страховым агентом, а иным лицом. В наших случаях, когда были возбуждены уголовные дела, это были сотрудники филиала — не только директор филиала, но и ряд других сотрудников.

Незаконным является то, что по договору привлечено лицо, которое никаких услуг фактически не оказывало, но дополнительную агентскую комиссию получало. Такая деятельность является уголовно наказуемой. И такие примеры в нашей практике не единичны.

В крупных компаниях соотношение количества подозрений на мошенничество в договорах, заключенных штатными сотрудниками и внешними посредниками, — по приблизительным оценкам — 15 на 85 % соответственно. В небольших компаниях доля внутреннего мошенничества становится выше.

В заключение хочу сказать, что превентивные меры по борьбе с мошенничеством среди агентов и посредников требуют комплексного подхода. Должна быть задействована HR-служба, подразделения по урегулированию убытков, IT-подразделения и, конечно, служба безопасности.