- 14 мая, 2022

ПРОВЕРКА НА ПРОЧНОСТЬ

Страховой рынок в целом имеет запас платежеспособности для выполнения своих обязательств, считает глава Всероссийского союза страховщиков Игорь Юргенс. Тем не менее, сложная экономическая и геополитическая ситуация требует дополнительных ресурсов и усилий для поддержания финансовой устойчивости рынка.

Современные страховые технологии: Как Вы оцениваете текущее состояние страхового рынка? Какие его сегменты санкции затронули больше всего?

Игорь Юргенс: Изменение экономической ситуации естественным образом затронет страховой рынок. Снижение потребительского спроса и объемов кредитования, возросшая инфляция — все эти факторы, определенно, повлекут снижение премий по многим сегментам.

Страховые компании, занимавшиеся имущественным страхованием юридических лиц, работают в обычном режиме, продолжая в полном объеме обслуживать клиентов: заключать договоры страхования и производить страховые выплаты. Рисков для качественного исполнения всех взятых ими на себя обязательств нет. Однако страховщики опасаются, что страхователи будут чаще нарушать графики уплаты очередных взносов.

Конечно, стоит отметить определенные трудности страховых компаний в данном сегменте страхования, возникающие из-за наличия договоров перестрахования, которые ранее размещались на международных рынках. Перестрахование в иностранных компаниях было актуально, в основном, по крупным договорам страхования, например, судостроительных рисков, каско судов, воздушного и наземного транспорта, нефтехимических и газопромышленных рисков, страхования культурных ценностей, страхования СМР и др., когда емкости национального рынка недостаточно.

ССТ: Как введенные санкции повлияли на перестраховочные контракты?

И. Ю.: В ответ на введенные санкции был принят закон, запрещающий российским страховщикам заключать сделки со страховщиками, перестраховщиками и страховыми брокерами, являющимися лицами недружественных стран, а также подконтрольными лицами таких стран, включая запрет на перечисление средств страховщиками таким лицам по ранее заключенным договорам.

Любое экстренное перераспределение рисков после многолетнего отлаженного процесса взаимодействия с международными компаниями требует оперативного поиска альтернативных партнеров. Для стабилизации ситуации со стороны Банка России и страхового сообщества предпринимаются максимальные усилия по созданию дополнительных перестраховочных емкостей на территории нашей страны. Особую роль в решении этой задачи играет Российская Национальная Перестраховочная Компания.

Российские страховые компании, фактически оставшиеся без западного перестрахования, массово передают свои договоры в РНПК, которая была докапитализирована до 750 млрд руб. и теперь является главным помощником российского перестраховочного рынка.

Однако ввиду сложности и многогранности перестраховочного бизнеса, на данный момент у российских цедентов и цессионеров остается ряд волнующих их вопросов, связанных с вышеуказанным запретом, которые необходимо достаточно срочно решить для нормального продолжения работы нашего страхового и перестраховочного рынка. Для решения этих вопросов страховое сообщество постоянно находится на связи с АО РНПК и Банком России, проводятся соответствующие обсуждения.

ССТ: Как обстоят дела с личным страхованием, например, страхованием жизни?

И. Ю.: Здесь текущая ситуация достаточно сложная. Основными драйверами, которые обеспечивали внимание к личному страхованию, были существенный рост кредитования и ипотеки, низкие ставки по депозитам, интерес граждан к инвестициям и долгосрочным накоплениям. Ситуация изменилась драматично по всем указанным пунктам, что прямо отражается на сборах и перспективах личного страхования. Падение сборов по личному страхованию по году может достичь 30 %.

Для личного страхования хорошей помощью может быть перезапуск льготной ипотеки и пролонгация ранее заключенных договоров ипотечного страхования, поступление очередных взносов по долгосрочным программам. Также, полагаю, повышение стоимости медицинских услуг, определенная общая тревожность — все это стимулирует интерес граждан к защитным программам личного страхования.

Что касается ОМС и ДМС, то, поскольку медицина — социально значимая сфера, на государственном уровне принимается значимое количество решений, направленных на минимизацию санкционного давления. В том числе — ускоренная сертификация лекарственных препаратов, расширение объема закупок медицинских изделий, направление дополнительных финансовых средств в систему ОМС.

ССТ: Будет ли как-то меняться роль страховых медицинских организаций?

И. Ю.: Нарушения логистических цепочек в поставках медикаментов, оборудования, расходных материалов, применяемых при оказании медицинской помощи гражданам, безусловно, требуют поиска решений, но роль страховых медицинских организаций совершенно точно не снижается. Они призваны контролировать объемы, качество и условия предоставле-

ния медицинской помощи гражданам и добиваться соблюдения соответствующих порядков и стандартов.

Несмотря на серьезные экономические санкции со стороны недружественных стран, ни ресурсы, ни порядок взаимодействия с медицинскими учреждениями не пострадали. Система работает, так как была проверена активным периодом пандемии коронавируса и адаптирована к кризисным ситуациям. А в период серьезных экономических испытаний повышается важность своевременной, качественной и профессиональной медицинской помощи, так как стрессогенная ситуация может способствовать снижению иммунитета, обострению заболеваний сердечно-сосудистой системы и другой хронической патологии — роль СМО в этих условиях только возрастает.

ССТ: Вырастут ли цены на ДМС?

И. Ю.: На данный момент ВСС не фиксирует ни полномасштабного роста цен на продукты ДМС, ни изменения условий по действующим договорам. Нет у нас и данных об отказах крупных страхователей от ДМС, в том числе — работодателей, заявивших об уходе с российского рынка. ЛПУ, от цен на услуги которых зависят цены полисов ДМС, стараются соблюдать условия действующих договоров, и страховщики не могут и не планируют одномоментно изменять условия договора в худшую для застрахованных и страхователей сторону.

В настоящее время прогнозировать, как именно будет развиваться ситуация, затруднительно: турбулентность слишком высока. В будущем увеличение стоимости медицинских услуг ожидаемо — как в связи с ростом инфляции, так и в связи с изменением логистических цепочек поставки материалов и лекарств. В то же время, повторюсь, страховщики намерены максимально долго сохранять текущие ценовые условия. В более отдаленной перспективе ситуация, вероятно, сделает невозможным рост количества долгосрочных договоров ДМС, а также, с большой долей вероятности, с рынка исчезнет сегмент самых «дешевых» программ ДМС.

ССТ: Какие компании пройдут нынешний кризис с минимальными последствиями?

И. Ю.: Прогнозы сейчас делать сложно. К наиболее стабильным сегментам рынка можно отнести обязательные и вмененные виды страхования. Мы ожидаем, что объем премий по этим видам останется на уровне 2021 года или покажет слабоположительную динамику, в основном — из-за роста инфляции.

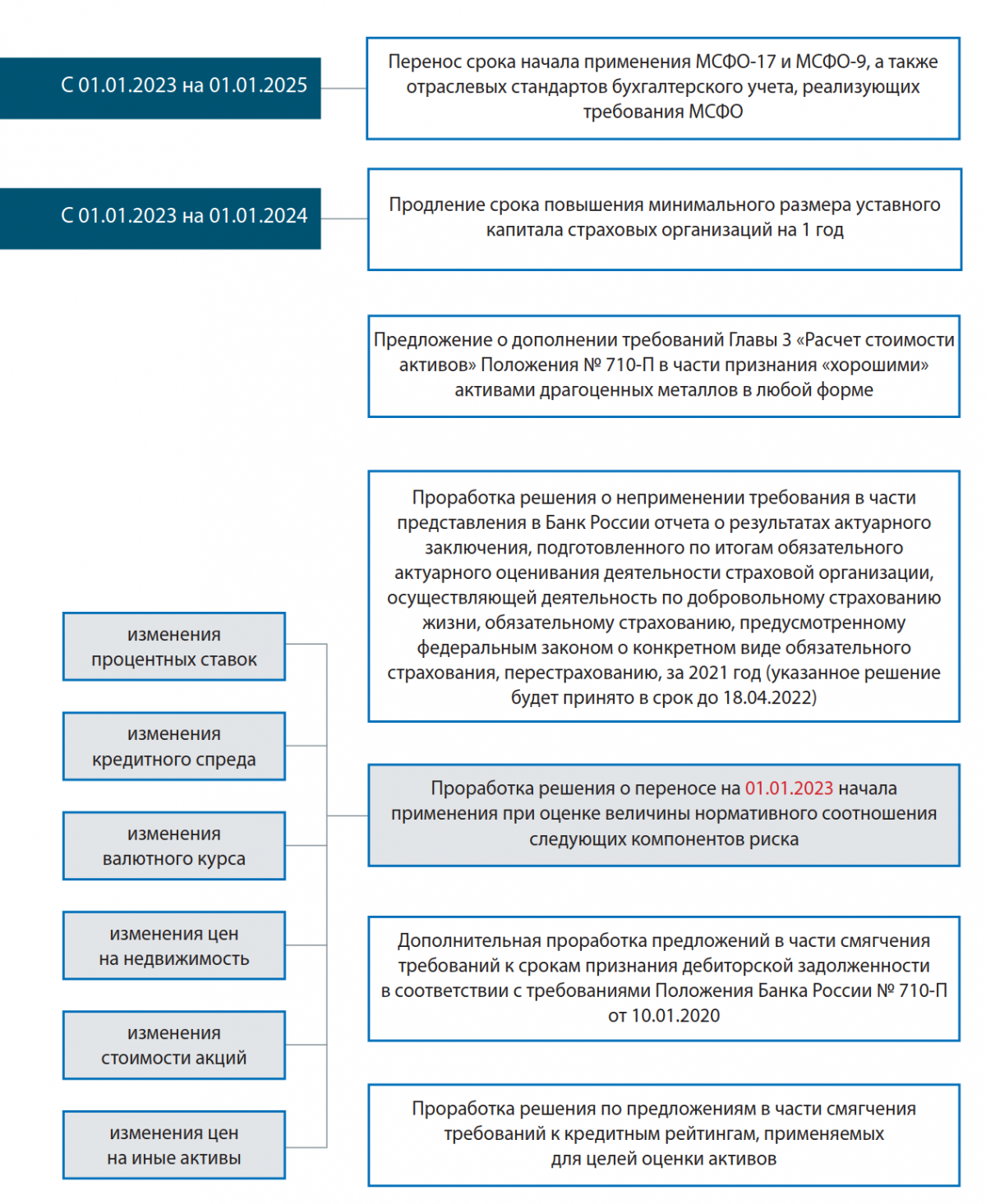

МЕРЫ ПО АДАПТАЦИИ К ОБЕСПЕЧЕНИЮ ВЫПОЛНЕНИЯ ТРЕБОВАНИЙ К ФИНАНСОВОЙ УСТОЙЧИВОСТИ И ПЛАТЕЖЕСПОСОБНОСТИ

Сокращение количества новых договоров ожидается в кредитных видах страхования, страховании средств воздушного транспорта и ответственности их владельцев, страховании грузов, торговых кредитов, страховании выезжающих за рубеж.

При этом объем премий в рублях не сократится пропорционально количеству договоров, так как из-за влияния инфляции увеличиваются страховые суммы и, соответственно, средняя премия на один договор.

ССТ: Какие меры предприняло страховое сообщество для минимизации последствий? Какие из них уже поддержал регулятор?

И. Ю.: Большой блок предложений по поддержке посвящен ОСАГО, по этому виду часть решений уже принята и вступила в силу, часть обсуждается. Ранее ВСС заявлял также о мерах по перестрахованию. В марте этого года подготовлены и направлены в Банк России и налоговые органы (Минфин, ФНС России) обращения страхового сообщества с предложениями по мерам поддержки. Они касаются обеспечения финансовой стабильности в условиях волатильности и санкционных ограничений, адаптации к исполнению требований к финансовой устойчивости и платежеспособности, поддержки в сегментах обязательного и вмененного страхования.

ССТ: Сохранят ли страховщики свою надежность и платежеспособность?

И. Ю.: Страховой рынок в целом имеет запас платежеспособности для выполнения своих обязательств. Тем не менее, волатильность финансовых рынков, снижение ликвидности ряда финансовых инструментов, технические сложности погашения дебиторской задолженности иностранных контрагентов требуют дополнительных ресурсов для поддержания финансовой устойчивости рынка.

Скорее всего, практически все страховщики столкнутся с ростом объема выплат, в том числе из-за влияния инфляционной составляющей и нарушений поставок.

С большой долей вероятности рентабельность страховой деятельности по итогам 2022 года окажется ниже, чем в достаточно удачном для страховщиков 2021 году.

ССТ: Смогут ли работать в России «дочки» и представительства иностранных компаний? Как будут урегулироваться убытки для их клиентов?

И. Ю.: Препятствий для работы любых страховых компаний, имеющих российские лицензии, у нас нет. Дочерние компании иностранных страховщиков присутствуют на российском страховом рынке уже несколько десятилетий.

С августа 2021 года рынок открыт иностранным страховым компаниям для работы через филиалы на территории РФ. Регуляторные требования к ним приведены в соответствие с регуляторными требованиями к российским страховщикам. Но в краткосрочной перспективе это не окажет влияния на конкурентную среду из-за геополитической ситуации.

Проблемы урегулирования убытков, связанные с введением экономических ограничений, — общие для всех страховщиков, работающих в России. Они связаны со сложностями, прежде всего операционными, в расчетах с иностранными перестраховщиками при получении их доли в убытках или оплате доли в убытке со стороны российских страховщиков. Также возможны трудности, если требуется сложная техническая экспертиза с участием иностранных специалистов.

ССТ: Кризис — время возможностей. Пандемия дала мощный толчок в применении цифровых технологий. Открылись ли сейчас новые возможности для развития страхового бизнеса? Если да, то в чем они?

И. Ю.: Нынешний кризис включает в себя не только экономическую, но и геополитическую составляющую. Даже без учета внешних факторов риска прогноз на 2022 год был более консервативным по сравнению с предыдущим годом. Сейчас перед страховщиками, в основном, стоит задача не столько роста, сколько сохранения клиентской базы, поддержания финансовой устойчивости в условиях отрицательной динамики ВВП, инфляционного давления, усиления влияния валютных, рыночных перестраховочных рисков.

Тем не менее, цифровизация страхового рынка продолжится во всех направлениях — и в процессах заключения договоров, и в урегулировании убытков. Также возможно повышение спроса в отдельных сегментах рынка, например, страхование киберрисков, страхование путешествующих внутри России, страхование от потери работы.