- 10 марта, 2022

«ЦИФРА» С ЧЕЛОВЕЧЕСКИМ ЛИЦОМ

Цифровая трансформация требует от бизнеса изменений как во внутренних процессах, так и в технологиях взаимодействия с клиентом. Это всегда большой риск, но, если компании хватит воли и желания, вовлеченности сотрудников, результатом становится высокая лояльность клиентов и эффективность бизнеса. Самое ценное, вы получаете команду, готовую развиваться дальше и менять не только себя, но и бизнес, считает член Совета директоров, заместитель генерального директора по развитию бизнеса Страхового Дома ВСК Ольга Сорокина.

Современные страховые технологии: Что цифровизация дает бизнесу и клиентам?

Ольга Сорокина

Фото: Член Совета директоров, заместитель генерального директора по развитию бизнеса Страхового Дома ВСК

Ольга Сорокина: Сейчас в основе лежит клиентоцентричность и создание дополнительной ценности для потребителя. Цифровая трансформации всегда требует изменений в нескольких плоскостях. С одной стороны, нужно менять процессы внутри компании, уходить от ручного труда, автоматизировать процессы. Но все же основное направление изменений — улучшение процессов взаимодействия с клиентом.

Цифровая трансформация в целом на страховом рынке началась в 2017 году, когда всех страховщиков с лицензией ОСАГО обязали предлагать оформление договора онлайн. С этого момента начались и изменения в сознании потребителей. Клиенты смогли надежно и безопасно оплатить страховой полис в режиме онлайн.

ССТ: А как начиналась цифровизация в вашей компании?

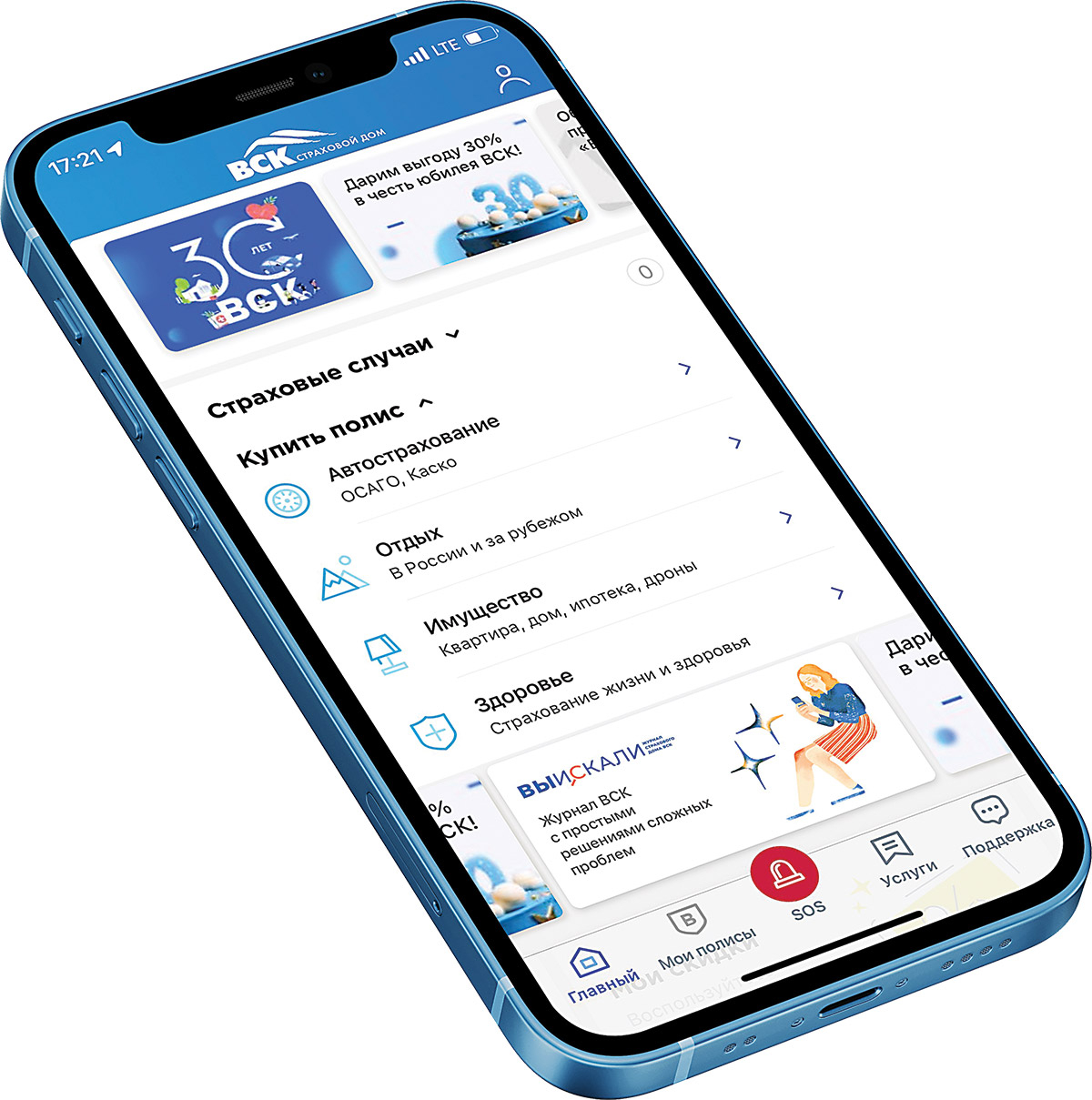

О. С.: ВСК начала свою цифровую трансформацию с создания интернет-магазина и мобильного приложения. Клиенту важно, чтобы страховщик не только выполнил свои обязательства в критичной ситуации, но и помог ему с ней справиться. Мы решили сделать ставку на сервис и приложили массу усилий для развития урегулирования: если клиент у нас приобретет страховой продукт, он легко сможет урегулировать страховой случай, не оформляя массу документов и, не приходя в офис, все можно сделать быстро через мобильное приложение.

В 2017 году компания сделала электронное ОСАГО. Ранее в «цифре» были только простые с точки зрения организации цифрового процесса продукты, такие как ВЗР. Потом к ним добавились новые продукты — коробочные программы по страхованию имущества физических лиц, медицинские продукты. В том же 2017 году мы запустили в онлайн сложный продукт — каско — но на тот момент он был доступен только для

сотрудников корпоративных клиентов. ВСК сконцентрировалась на исследовании и развитии клиентского пути, урегулировании страховых случаев и клиентском сервисе. Мы экспериментировали и создавали продукты с дополнительными сервисами и возможностями, например, вызов такси в случае ДТП, эвакуатора, аварийного комиссара и т. д. Первыми на рынке сделали полный цикл автострахования в мобильном приложении — от покупки до урегулирования. Ключевым преимуществом стало урегулирование страховых случаев без визита в офис, а также возможность отправиться на ремонт с места ДТП. Доля интернет-канала составила порядка 5 % в общих объемах сборов компании.

Далее мы пошли в медицину: решили формировать личный кабинет нашего корпоративного клиента по ДМС. Буквально за два года ВСК добилась того, что каждая вторая запись к врачу проходила онлайн.

Затем в корпоративные программы лояльности для наших клиентов — юридических лиц были включены скидки на всю нашу линейку продуктов. И сейчас мы развиваем нашу виртуальную клинику.

Год назад Банк России поддержал иници ативу по цифровизации страховой меди цины. Сейчас совместно с Банком России, Минздравом мы работаем над созданием единой номенклатуры услуг, стандарта ми цифровых документов, организаци ей доступа к медицинским данным для страховых компаний — одним словом, это важнейший шаг вперед для всей отрасли!

ССТ: Каких ресурсов эти проекты потребовали от компании?

О. С.: Разрабатывая новую стратегию в 2020 году, наш управляющий акционер Сергей Алексеевич Цикалюк акцентировал задачи по двум направлениям — люди, с которыми мы пойдем к достижению новых высот, и ИТ. Тогда начали создавать собственную целевую архитектуру и отказались от коробочных инфраструктурных решений. Это был рискованный шаг, но я считаю, что мы выиграли.

ССТ: Не мешает ли работа онлайн-канала продажам агентов, прямым продажам филиалов?

О. С.: Значимость региональной сети, наших филиалов и офисов для нас не уменьшается. В текущих условиях она даже возрастает. Именно агенты формируют осознанное потребление: страхование — это сложно, его необходимо объяснять.

А в онлайне можно и нужно продавать понятные и несложные продукты, наполненные дополнительными сервисами.

Мы помогаем нашему агенту, прогнозируем его деятельность, создаем личные кабинеты, подсказываем, какие еще продукты целесообразно предложить клиенту. Региональная сеть, которая у ВСК на самом деле огромная, сокращает при этом свои издержки. Большая часть пролонгации у нас реализуется через активный контакт-центр и дистанционные сервисы. Таким образом, мы освобождаем наших продавцов от рутинной пролонгации, освобождая ресурсы для разговоров с клиентом о новых продуктах и новых возможностях.

ССТ: Как меняется отношение государства к цифровизации?

О. С.: Важно то, что сейчас созданы эффективные площадки для диалога между государством и бизнесом. Если раньше регулятор больше внимания уделял непосредственно контролю деятельности финансовых организаций, то сейчас и Банк России, и правительство предлагают нам участие в интересных перспективных проектах по цифровизации финансовой отрасли.

Банк России развивает важнейшие инфраструктурные кросс-отраслевые проекты, в первую очередь связанные с данными и технологиями обмена этими данными.

Страхование — это, прежде всего, большая клиентская база. Весь наш бизнес построен на правильном анализе данных, верной оценке риска и установлении правильной цены. Благодаря проекту «Цифровой профиль», который развивает Банк России, клиенту не нужно вручную вносить данные о себе и своем имуществе — например, об автомобиле. Клиент на сайте страховой компании дает согласие на передачу данных из «Цифрового профиля», и страховая компания оформляет полис. В перспективе это позволит быстро и просто не только оформлять полис, но и урегулировать страховые случаи. Цель — безбумажная онлайн-работа с подтвержденными данными.

Мы помогаем нашему агенту, прогнозируем его деятельность, создаем личные кабинеты, подсказываем, какие еще продукты целесообразно предложить клиенту. Региональная сеть, которая у ВСК на самом деле огромная, сокращает при этом свои издержки.

ССТ: Какой вы видите роль ВСК в этой большой работе?

О. С.: Наша роль — давать отраслевую экспертизу и проблематику, активно участвовать в пилотах. Мы тестируем, пилотируем, ошибаемся, пилотируем еще раз и добиваемся эффекта.

Год назад Банк России поддержал инициативу по цифровизации страховой медицины. Сейчас совместно с Банком России, Минздравом мы работаем над созданием единой номенклатуры услуг, стандартами цифровых документов, организацией доступа к медицинским данным для страховых компаний — одним словом, это важнейший шаг вперед для всей отрасли!

Если ОМС, бюджетные медицинские учреждения уже давно перешли на единые медицинские карты, электронные очереди и т. д., то в ДМС ничего этого не было внедрено. Мы до сих пор с клиниками общаемся по электронной почте и на бумажных носителях.

ССТ: Как в ВСК организована работа с лояльностью клиентов?

О. С.: Особенность страховой отрасли — в редком контакте с клиентом: первый раз при заключении договора, второй — если произойдет страховой случай. А чтобы клиент выбирал нас ежегодно, нужно за

время действия полиса сформировать у клиента лояльность к компании. Двух контактов в год тут явно недостаточно.

А лояльность может быть сформирована только на основе продолжительного опыта взаимодействия, поэтому наша стратегия идет в расширение сервисов, доступных для клиента.

У нас уже есть проект подменного авто, услуги такси, консьерж-сервис, виртуальная клиника. Второй пласт — информационный контент. В современном мире актуален новый тренд — FOMO (от англ. fear of missing out — «страх пропустить»).

Это означает, что компаниям, и ВСК в том числе, нужно формировать уникальный контент, который нельзя найти в интернете. Мы это делаем с помощью нашего онлайн-журнала и социальных сетей. Если оставить за скобками в выборе страховщика такой гигиенический минимум как справедливая цена, то выбор клиента падет на ту компанию, которая разделяет с ним одинаковые ценности.