- 11 декабря, 2022

ЦЕННЫЙ АКТИВ. ПОЧЕМУ МСБ НУЖНО КОМПЛЕКСНОЕ СТРАХОВАНИЕ

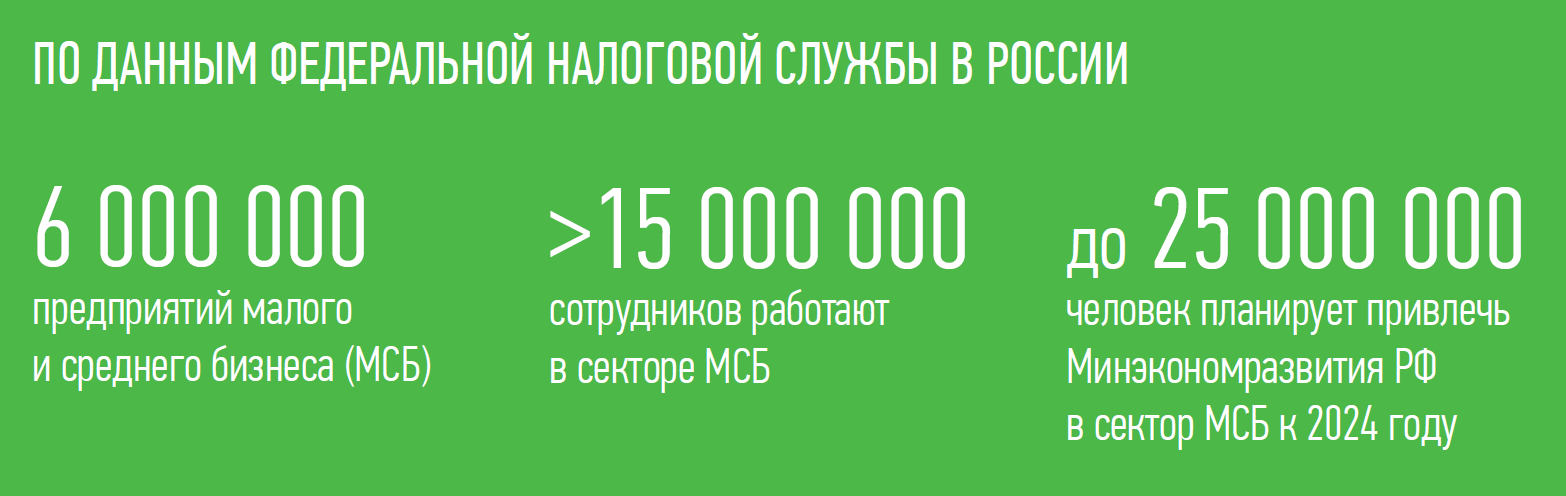

В России, по данным Федеральной налоговой службы, почти 6 млн предприятий малого и среднего бизнеса (МСБ), в которых работают более 15 млн сотрудников. Минэкономразвития в 2018 году разработало национальный проект для поддержки такого бизнеса, а также индивидуальных предпринимателей. Его реализация продолжится до 2024 года и должна расширить доступ МСБ к финансовым ресурсам, в том числе к льготным кредитам, обеспечить ежегодное увеличение занятых в сегменте до 25 млн человек и создать комфортные условия труда для работников.

Несмотря на поддержку государства, от самого предпринимателя требуется многое: там, где в крупных компаниях работают целые отделы, представитель малого бизнеса своими силами либо с помощью небольшой команды решает все вопросы. При этом вне зависимости от масштаба бизнеса предпринимательская деятельность всегда подразумевает риски и ответственность.

На пути к успеху предприниматели могут столкнуться с непредвиденными ситуациями и расходами, которые могут не только нанести урон всем производственным процессам, но и полностью остановить бизнес. При этом у крупных предприятий есть возможности даже при значительном ущербе продолжить свою работу. Однако, что делать малому бизнесу, если риски привели к остановке деятельности или расходы на восстановление так велики, что проще объявить себя банкротом?

Практика СберСтрахования показывает, что малый бизнес сталкивается со всевозможными рисками, в частности, приостановкой деятельности из-за пожаров или противоправных действий третьих лиц, повреждениями имущества из-за заливов, стихийных бедствий. Это самые частые причины обращений клиентов, однако, не исключены и другие, например, риски гражданской ответственности, экологические или киберриски.

Хорошо, если при множестве забот бизнес смог бы переложить непредвиденные расходы на страховую компанию, сосредоточиться на своем развитии и не опасаться нештатных ситуаций. Кроме того, важным аспектом является и забота о сотрудниках.

Страхование для многих наемных работников — важный элемент соцпакета, который способен привлечь их на предприятие или повысить мотивацию. Хорошая страховка, в частности ДМС, делает работу в малых и средних компаниях не менее предпочтительной, чем на крупный бизнес. Помимо лояльности сотрудников, наличие страховки положительно сказывается и на производственном процессе: сотрудники могут планировать визиты к профильным специалистам в нерабочее время или выходные дни, что по ОМС не всегда возможно из-за графика работы государственных клиник и загрузки врачей. Для экономии времени можно воспользоваться сервисом телемедицины.

Как правило, в компаниях МСБ работают немного людей, и поэтому каждый из них критически важен, как и значима страховая защита для них.

ПОМЕХИ НА ПУТИ СТРАХОВАНИЯ И РЕШЕНИЕ РЫНКА

Несмотря на все видимые преимущества, предприятия МСБ все еще редко используют страхование как инструмент защиты от рисков. Причины могут быть разными: опасение за «невозврат инвестиций», когда речь идет о страховании сотрудников, неосведомленность о продуктах именно для своего сегмента и ожидание завышенной цены полиса, дефицит информации о рисках и трудности выбора необходимой страховой программы.

Однако сегодня предприятиям есть из чего выбрать: страховой рынок прислушивается к запросам сегмента и предлагает программы, разработанные специально для среднего, малого и микробизнеса. Причем это может быть как stand alone продукт, так и комплексная программа, которая не ограничивается, например, только защитой персонала, а включает еще страхование имущества или ряд других рисков. При этом такие программы доступны.

Например, если речь идет о защите персонала, то стоимость годовой программы ДМС для сотрудников юридических лиц варьируется от множества факторов и может быть довольно-таки внушительной, однако цена продуктов для малого и микробизнеса дешевле и может начинаться от 4 тыс. руб. Учитывая, что численность микропредприятия составляет до 15 работников, малого предприятия до 100, а среднего — до 250, то покупка специальных для предприятий МСБ страховых программ не должна стать для них обременительной. Похожая ситуация с доступностью страхования для малого бизнеса обстоит и с защитой от других рисков.

У СберСтрахования, в свою очередь, есть целая линейка продуктов для малых предприятий, созданных с учетом особенностей бизнеса, в том числе программы для защиты сотрудников — страхование от несчастного случая и ДМС, а также программа для защиты от киберрисков. В 2021 году заработала программа экологического страхования именно для малого и микробизнеса.

Однако наиболее эффективным решением для бизнеса может стать комплексное страхование, позволяющее предприятиям быть защищенными по всем основным рискам и быть уверенными в своем будущем. Такая страховка удобна для тех предприятий, которым непросто оценить, каким рискам они подвержены в первую очередь (что, действительно, трудно предугадать, так как нештатные ситуации и их последствия непредсказуемы). Также универсальное страхование упрощает аудит, ведь вместо оформления нескольких разных программ предприятию можно ограничиться одной. Соответственно, предпринимателю не нужно следить за окончанием срока разных полисов или планировать график их оплаты.

БУДУЩЕЕ СТРАХОВАНИЯ МАЛОГО БИЗНЕСА

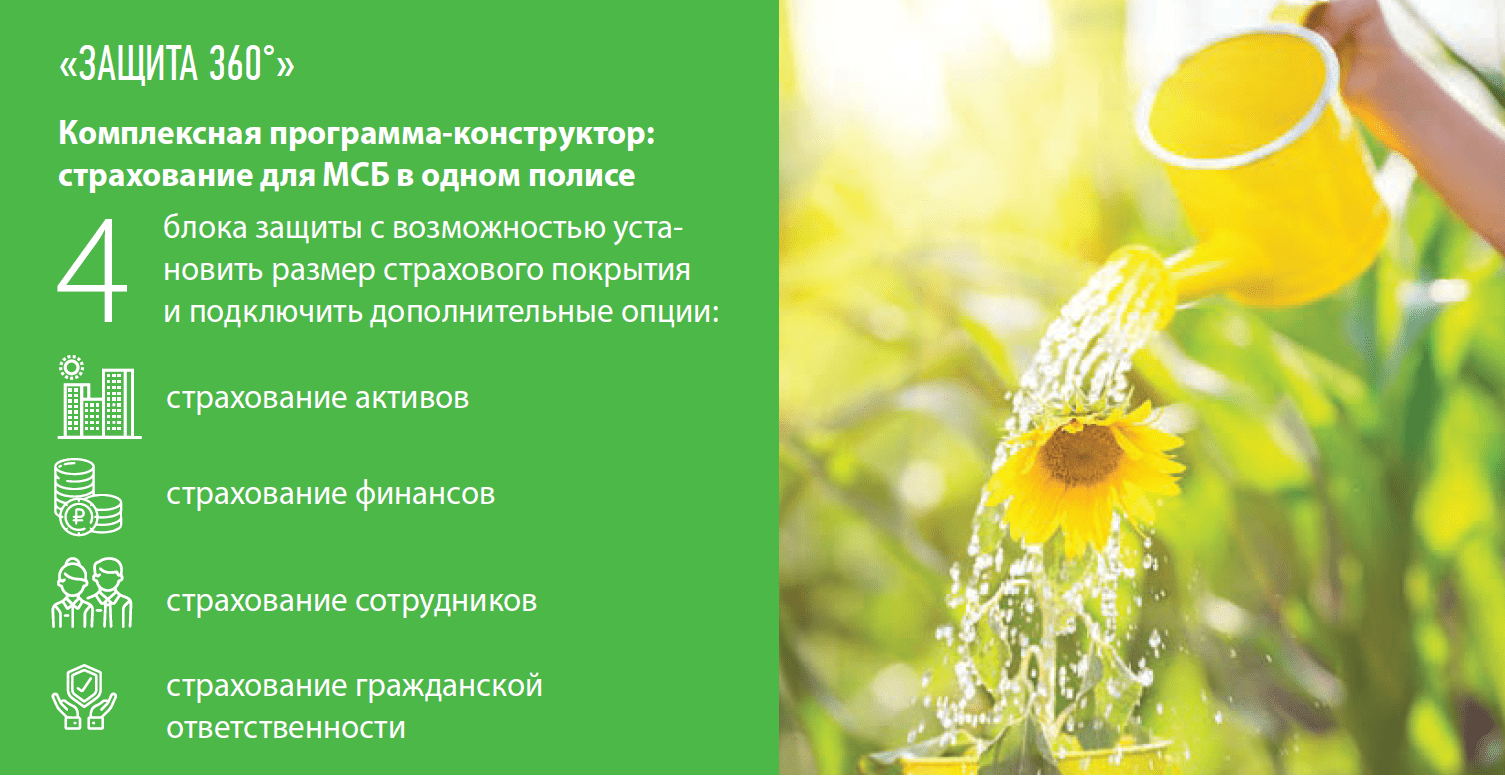

СберСтрахование верит, что будущее в страховании малого и микробизнеса в комплексной защите. У компании таким продуктом является программа «Защита 360°». Однако мы не хотели лишать предприятия МСБ индивидуального подхода и в рамках последней модернизации сделали продукт конструктором. Теперь предприниматели могут сами выбрать наполнение полиса и подключить новые дополнительные опции. Таким образом, получился доступный коробочный продукт с возможностью индивидуальной настройки.

Комплексная программа позволяет бизнесу застраховать все необходимое в одном полисе. Она содержит четыре блока — страхование активов, финансов, сотрудников и гражданской ответственности, в каждом из них клиент может установить необходимый размер страхового покрытия и подключить дополнительные опции. То есть собрать свою защиту, как конструктор. При этом предприниматель может выбрать только те блоки, которые больше всего подходят для его сферы деятельности (как один, так и все сразу). Минимальная страховая сумма по каждому из блоков составляет 500 тыс. руб., максимальная — 5 млн руб.

Например, к основному пакету защиты активов, в который входят страхование внутренней отделки, инженерного оборудования, движимого имущества и денежных средств в кассе, клиент может добавить защиту конструктивных элементов зданий и внешней отделки. Дополнительно предприятиям доступна защита от киберрисков. Финансовый блок предусматривает страхование рисков недополучения прибыли из-за перерыва в деятельности.

Блок страхования гражданской ответственности за причинение вреда жизни, здоровью, имуществу третьих лиц при эксплуатации недвижимого имущества, а также ремонтных работ клиент может дополнить рисками причинения вреда окружающей среде.

Основной пакет защиты сотрудников, в свою очередь, включает страхование персонала от несчастных случаев, выплату в результате травмы. Застрахованному доступны услуги телемедицины, подбора медицинских учреждений и лекарственных препаратов. Клиент также при оформлении полиса может подключить дополнительные опции.

Таким образом, возможность выбирать отдельные блоки и дополнять полис делают клиентский путь удобнее, предоставляют более точную настройку под потребности страхователя.

Перед средним, малым и микробизнесом стоят не менее масштабные цели, нежели перед крупным. Предприятия этого сегмента создают рабочие места, вносят важный вклад в развитие экономики. А страховые компании, в свою очередь, готовы поддержать бизнес и предложить инструмент управления рисками.