- 1 марта, 2023

ПРОФИЛАКТИКА ЭФФЕКТИВНЕЕ СПОРА

Служба финансового уполномоченного создана для досудебного урегулирования споров потребителей услуг с финансовыми организациями, в том числе со страховыми компаниями, то есть для разрешения ситуаций, когда спор уже возник. При этом крайне важно анализировать и систематизировать причины возникновения споров — тогда появится возможность выстроить профилактическую работу, не допуская недобросовестные практики, которые бросают тень на весь страховой рынок. По мнению руководителя АНО «Служба обеспечения деятельности финансового уполномоченного» Ольги Крайновой, сегодня все заинтересованы в том, чтобы страхователь доверял страховой компании и возвращался за услугой повторно.

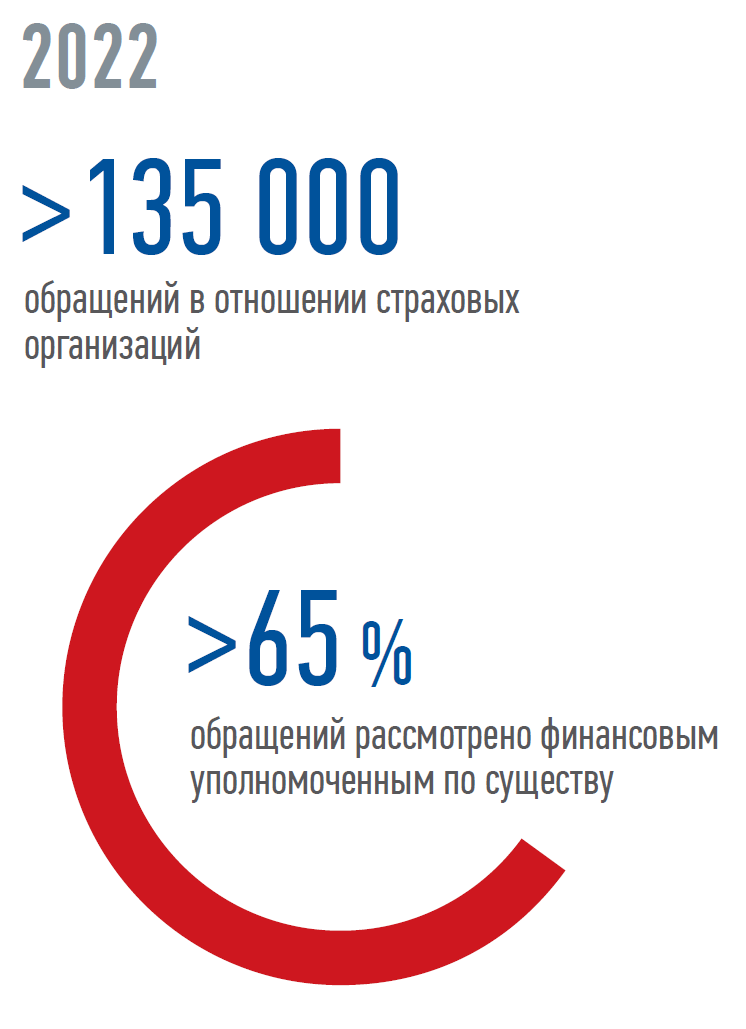

Современные страховые технологии: Сколько обращений по страхованию рассмотрела Служба финансового уполномоченного в прошлом году?

Ольга Крайнова: За 2022 год к нам поступило более 135 тыс. обращений в отношении страховых организаций, более 65 % из них было рассмотрено финансовым уполномоченным по существу.

Большинство обращений связано с деятельностью страховых компаний. И здесь я бы хотела отметить, что у нас со страховым сообществом налажено хорошее взаимодействие. Страховщики стараются оперативно реагировать на все запросы Службы. Мы вместе на рабочих группах, в рамках экспертного совета обсуждаем задачи по повышению качества обслуживания потребителей страховых услуг.

Тем не менее, Служба периодически сталкивалась со случаями, которые требуют отдельного внимательного рассмотрения. Некоторые из них расцениваются нами как «неприемлемая практика», то есть как действия или бездействие страховщиков или их агентов, которые противоречат принципам добросовестного поведения, разумности и справедливости, не учитывают методологических подходов в сфере защиты прав потребителей, изложенных в информационных и иных письмах Банка России, а также причиняют либо могут причинить убытки потребителям финансовых услуг.

Зачастую описанные обращения имеют не единичный характер, а являются типовыми действиями, бизнес-практикой страховщика в рамках какого-либо реализуемого им продукта либо применительно к определенной типовой ситуации.

ССТ: Много ли таких практик?

О. К.: Во II–III кварталах 2022 года нами выявлено более 10 видов таких практик, используемых страховыми организациями. Как мы с вами понимаем, даже за одним таким видом некорректных действий стоят десятки обращений потребителей.

Так как выявленные случаи имеют место во многом из-за непонимания потребителем правильного порядка действий, сложностей получения информации о правильном порядке действий или об использовании страхового продукта, то они должны страховщиками изучаться, чтобы исключить из деловой практики возможные ошибки со стороны потребителя. Это особенно важно потому, что в немалом количестве споров складывается ситуация, при которой формальных оснований для удовлетворения требований потребителя нет вследствие пробелов в правовом регулировании какого-либо вопроса.

В то же время отмечу, что Служба в рамках соглашения о взаимодействии с Банком России направляет в адрес регулятора соответствующую информацию для принятия мер реагирования, которые Банк России сочтет целесообразными. Такая форма участия в противодействии использованию недобросовестных практик страховщиками представляется особенно актуальной применительно к упомянутым мной случаям невозможности удовлетворения требований в рамках конкретного обращения.

Кроме того, Служба регулярно публикует на своем официальном сайте информацию о выявленных ею практиках с целью предупреждения потенциальных потребителей о возможных нарушениях их прав1.

ССТ: Какие примеры таких проблемных ситуаций Вы можете привести?

О. К.: Например, несогласие со страховой выплатой по ОСАГО в случае, если претензия направлена способом, не предусмотренным законом, но предложенным страховщиком. Некоторые страховщики на своих официальных сайтах размещают информацию о возможности направить претензию о несогласии с урегулированием убытка по договору ОСАГО посредством чат-ботов. Аналогичную информацию они предоставляют и на горячей линии, а также в самом чат-боте.

ССТ: Но ведь обычно чат-бот обрабатывает жалобы на любые ситуации, связанные с работой страховой компании: нагрубил агент, медленно обслуживал эксперт, направление на ремонт выдано не в тот сервис и т. д. Почему несогласие с размером страховой выплаты по ОСАГО не может быть направлено таким же способом?

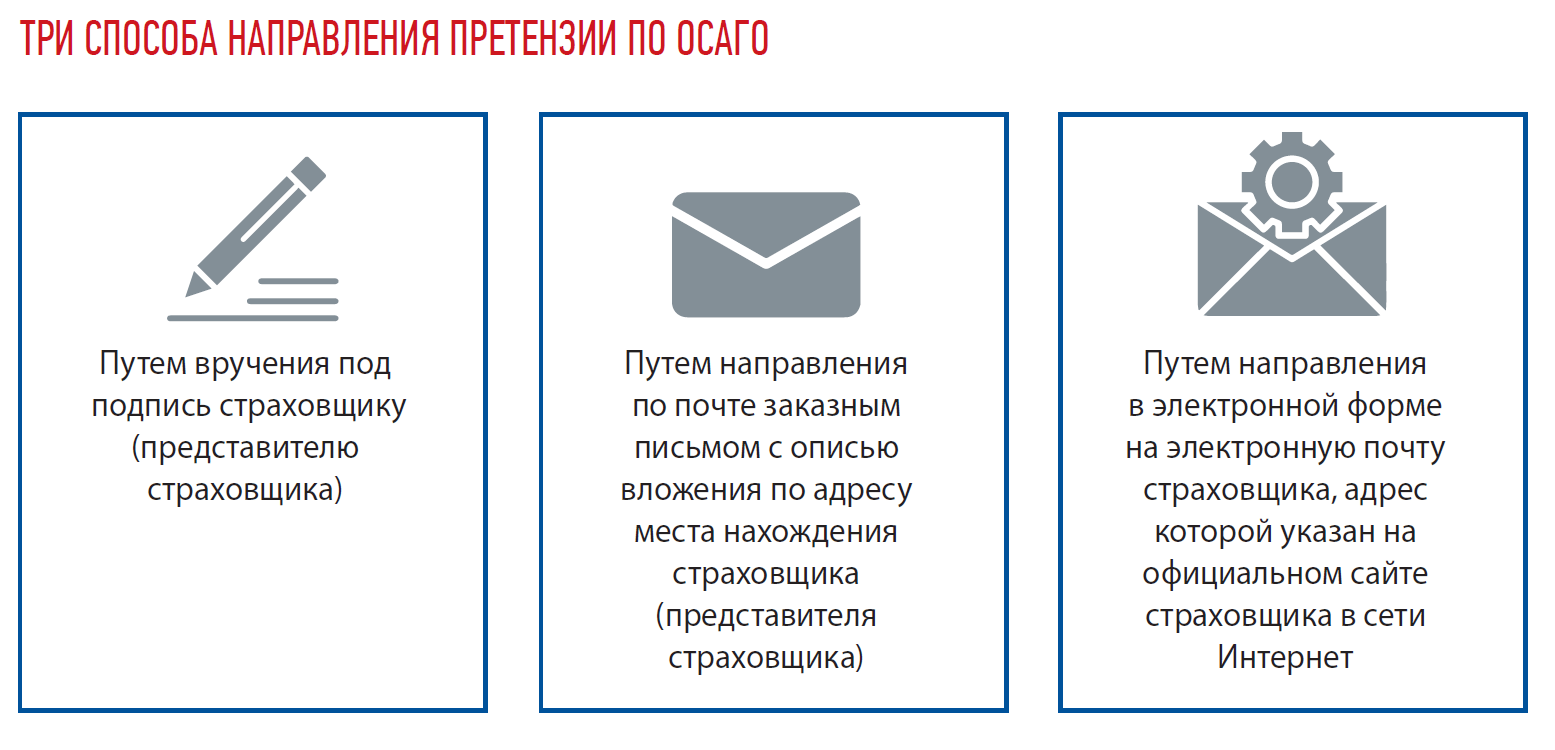

О. К.: Правилами ОСАГО предусмотрены всего три способа направления претензии: вручение под подпись страховщику или его представителю, по почте заказным письмом с описью вложения, на электронную почту страховщика, адрес которой указан на официальном сайте.

После направления претензии в чат-бот потребитель получает, по всей видимости, автоматически формирующееся сообщение о том, что его документы приняты и будут рассмотрены в течение определенного срока. В конечном счете, не получив никакого ответа, они обращаются к финансовому уполномоченном за защитой своих прав.

Большинство обращений связано с деятельностью страховых компаний. И здесь я бы хотела отметить, что у нас со страховым сообществом налажено хорошее взаимодействие. Страховщики стараются оперативно реагировать на все запросы Службы.

В ответ на запрос финансового уполномоченного, направляемый в связи с поступлением обращения такого потребителя, страховщики сообщают, что претензия ими получена не была, а значит потребителем не соблюден обязательный претензионный порядок, предшествующий обращению к финансовому уполномоченному.

Приведенное положение позволяет страховщикам апеллировать к тому, что, поскольку потребитель выбрал ненадлежащий канал направления претензии, все предоставляемые им доказательства отправки страховщику необходимых документов (как правило, это скриншоты переписки с чат-ботом) не подтверждают факт соблюдения потребителем претензионного порядка.

На наш взгляд, такой подход не только является несправедливым, но и противоречит положениям пунктов 3 и 4 статьи 1 ГК РФ2.

ССТ: Почему Вы делаете такой вывод?

О. К.: Фактически в описанном случае страховщик, который безусловно обладает правом расширить перечень способов направления документов потребителем, устанавливает дополнительный канал для направления претензии, а потом по формальным основаниям ссылается на неправомерность действий клиента, воспользовавшегося таким каналом.

ССТ: Какие последствия могут быть для страховщика и потребителя?

О. К.: Мы пришли к выводу, что в данной ситуации страховщику надлежит отказать в его праве ссылаться на неполучение претензии вследствие ее направления способом, не предусмотренным законом.

В этой связи рассмотрение таких обращений не подлежит прекращению вследствие несоблюдения потребителем обязательного претензионного порядка для направления обращения финансовому уполномоченному.

Схожие случаи недобросовестного поведения выявлялись Службой и ранее. Еще в 2021 году в адрес Банка России Служба направляла информацию о случаях непринятия страховщиками заявлений (претензий), направленных потребителями по адресам, указанным на официальном сайте страховщика в качестве адресов подразделений, осуществляющих урегулирование убытков по договорам ОСАГО, но отличным от адресов, приведенных в перечне представителей страховщика.

Как вы понимаете, страховщики в ответах на запросы финансового уполномоченного ссылались на то, что претензия не была ими получена, поскольку она направлена по ненадлежащему адресу, а значит, порядок направления потребителем обращения финансовому уполномоченному не соблюден.

При рассмотрении таких споров финансовый уполномоченный исходил из того, что финансовая организация, разместив соответствующую информацию в сети Интернет, добровольно обязуется принимать заявления о выплате страхового возмещения, а также претензии потерпевших по содержащимся в такой информации адресам независимо от того, указаны ли данные адреса в перечне представителей страховщика.

Впоследствии данный подход, в том числе по предложению Службы, был включен Верховным Судом РФ в новое постановление Пленума по ОСАГО3.

ССТ: Какие еще ситуации нарушения прав потребителя при стандартных бизнес-процессах вы могли бы отметить?

О. К.: Мы фиксируем тренд по отказу в выплате страхового возмещения по договору страхования имущества в связи с тем, что застрахованный объект не подлежал принятию на страхование.

К финансовому уполномоченному обратился потребитель финансовых услуг с требованием о взыскании страхового возмещения по договору добровольного страхования имущества. Оказалось, что между потребителем и страховщиком был заключен договор добровольного страхования строений, домашнего имущества и гражданской ответственности собственников имущества. Впоследствии потребитель обратился с заявлением о страховом возмещении по страховому риску «пожар»: в результате пожара на территории соседнего домовладения была повреждена стена застрахованного строения, принадлежащего потребителю.

Страховая организация уведомила потребителя об отсутствии оснований для удовлетворения требований, поскольку согласно условиям договора страхования, на страхование не принимаются, и выплата не производится по индивидуальным жилым строениям, возведенным ранее 1960 года, в то время как год постройки застрахованного имущества — 1917.

При рассмотрении обращения мы установили, что страховщик принял на страхование объект недвижимого имущества, который страховал и до этого (договор застрахованного имущества продлевался). При этом потребителем в страховую организацию предоставлялись свидетельство о государственной регистрации права и фотографии строения. Дополнительных документов в отношении объекта страховщиком не запрашивалось.

Иными словами, страховщик из раза в раз принимал одно и то же имущество на страхование, хотя должен был понимать, что в силу установленных им же правил страховое покрытие на такое имущество не распространяется.

Очевидно, что вручение страхового полиса и получение страховой премии страховщиком при неоднократном заключении договора в отношении одного и того же имущества способствовало формированию у потребителя уверенности в легитимности договора.

ССТ: Распространенная практика — продажа коробочных страховых продуктов. В них описаны ограничения на объект страхования и условия, на которых этот объект принимается на страхование. Очень часто в таких полисах сведения об объекте страхования потребитель заполняет самостоятельно. Возможно, ограничения, которые написаны мелким шрифтом, он не прочитал. Какие решения будет принимать финансовый уполномоченный в таких случаях?

О. К.: В описанном мною случае финансовый уполномоченный требования потребителя удовлетворил, но не из-за недобросовестности страховщика, а в связи с тем, что договор страхования не был признан недействительным судом (п. 3 ст. 944 ГК РФ).

В то же время при рассмотрении такого иска, если он впоследствии будет подан, суду следует учитывать, что принятие на страхование объекта, который, по мнению страховщика, не подлежит страхованию, является недобросовестным поведением.

Необходимо, чтобы страховые компании также прикладывали максимум усилий, чтобы не создавать прецеденты по введению в заблуждение страхователей.

ССТ: Какие рекомендации Вы могли бы дать страховщикам в связи с выявлением подобных практик?

О. К.: Главная рекомендация — ставить интересы клиента на первое место при разработке продукта или регламента обслуживания клиентов и не допускать недобросовестные практики, которые сейчас применяют некоторые компании и которые бросают тень на весь страховой рынок. Мы все заинтересованы в том, чтобы страхователь доверял страховой компании и возвращался за услугой повторно.

Если требуется совместная работа по обсуждению и преодолению выявленных негативных практик, Служба финомбудсмена всегда открыта к диалогу. Полагаю, что со временем наше систематическое участие в работе по противодействию использованию недобросовестных практик приведет не только к увеличению уровня защищенности прав потребителей финансовых услуг, но и к повышению доверия к финансовому рынку со стороны потребителей в целом. Для этого необходимо, чтобы страховые компании также прикладывали максимум усилий, чтобы не создавать прецеденты по введению в заблуждение страхователей.

- https://finombudsman.ru/organizations/ informacziya-o-neispolnenii-finansovyimi-organizacziyami-obyazannostej-po-vzaimodejstviyu-s-finansovyim-upolnomochennyim.html

- При установлении, осуществлении и защите гражданских прав и при исполнении гражданских обязанностей участники гражданских правоотношений должны действовать добросовестно. Никто не вправе извлекать преимущество из своего незаконного или недобросовестного поведения.

- См. пункт 20 постановления Пленума Верховного Суда Российской Федерации от 08.11.2022 № 31 «О применении судами законодательства об обязательном страховании гражданской ответственности владельцев транспортных средств».