- 27 февраля, 2023

ПРАВИЛЬНЫЙ БАЛАНС

На рассмотрении в Госдуме находится законопроект о внедрении в России долевого страхования жизни (ДСЖ). Его главная цель — обеспечить потребителю возможность выбирать финансовые продукты с максимальной потребительской ценностью. Для этого важно, чтобы продукт был прозрачным и понятным, а механизм продажи должен предусматривать несколько степеней защиты и информирования, считает председатель Комитета Государственной Думы по финансовому рынку Анатолий Аксаков.

Современные страховые технологии: Несколько лет страховое сообщество обсуждает вопросы внедрения долевого страхования жизни, которое может стать заменой программам инвестиционного и накопительного страхования жизни с инвестиционной составляющей. Как Вы считаете, сейчас хорошее время для появления новых финансовых продуктов?

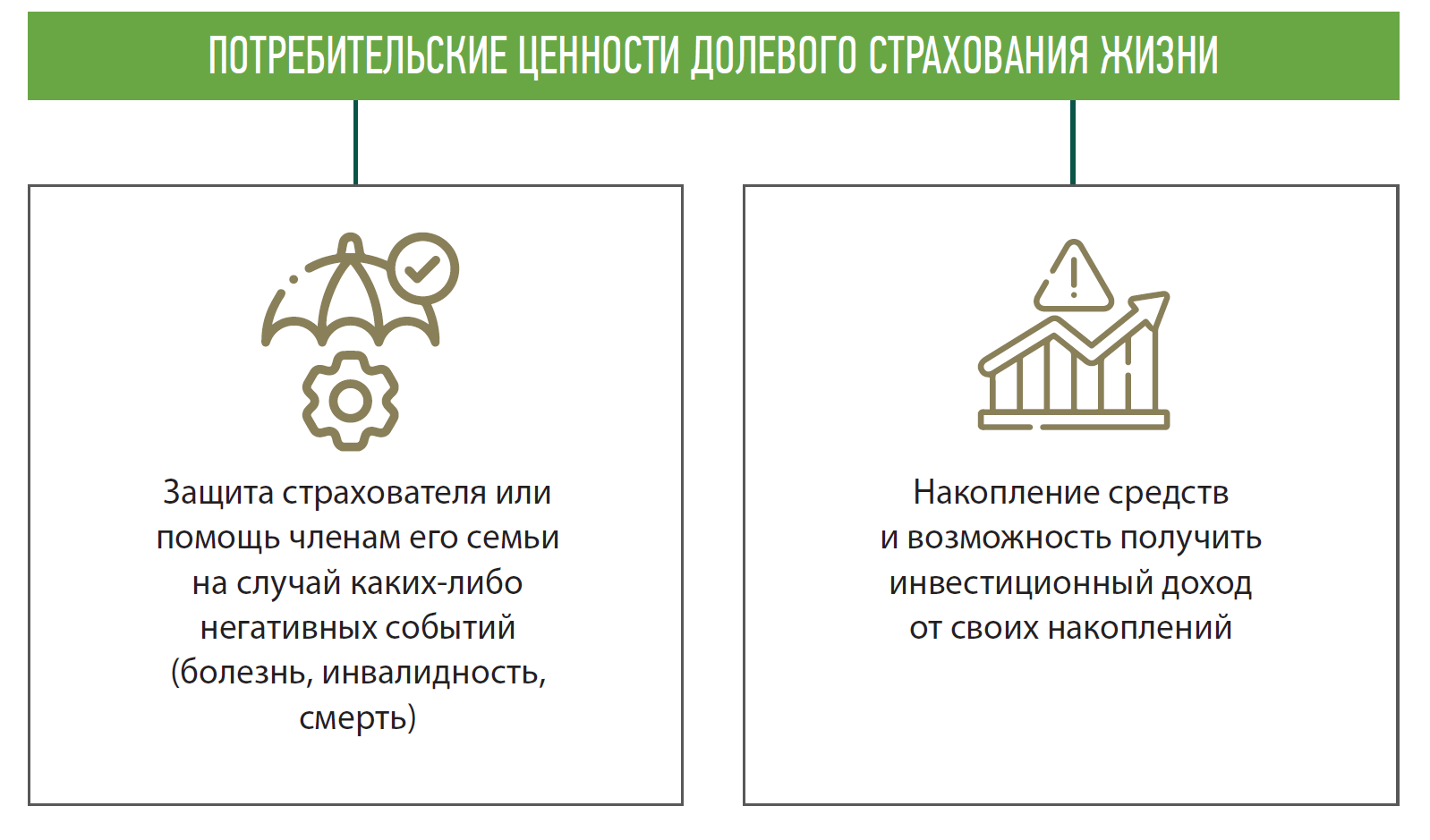

Анатолий Аксаков: Прежде всего, следует понимать, что ДСЖ не является заменой ИСЖ и НСЖ. Это еще один продукт по добровольному страхованию жизни, который может стать привлекательным для лиц, заинтересованных одновременно самостоятельно инвестировать и иметь страховую защиту.

ДСЖ — это расширение линейки страховых продуктов с одновременным совершенствованием нормативно-правовой базы страховых продуктов с инвестиционной составляющей.

Для потребителя важно, чтобы он мог получить финансовую услугу, которая наилучшим образом соответствует его потребностям. Целью законопроекта о ДСЖ является расстановка правильного баланса и обеспечение защиты интересов граждан.

Относительно своевременности появления нового продукта необходимо отметить, что страховой рынок прошел уже большой путь развития, и становится очевидным, что, с одной стороны, накапливается потребность в его совершенствовании, инновациях и развитии, а с другой стороны, меняется среда: меняются сами участники рынка, их потребности, изменяется мировая конъюнктура.

Совершенствование регулирования финансового рынка, введение инноваций — это непрерывный процесс, который необходим, чтобы нормативная правовая база была актуальна и соответствовала текущим реалиям и вызовам, который дает импульс для дальнейшего развития вне зависимости от сложившейся на тот или иной момент времени ситуации.

ССТ: Позволит ли внедрение нового вида страхования искоренить практику мисселинга в сегменте инвестиционного страхования жизни, когда потребитель, приобретая программы ИСЖ, предполагает, что открыл просто депозит с повышенным процентом? Сделает ли ДСЖ более ответственным, прозрачным и понятным гражданам продукт долгосрочных инвестиций через страхование жизни?

А. А.: При подготовке данной законодательной инициативы внимательно изучался существующий опыт нормативного регулирования и правоприменительная практика, как негативная, так и позитивная, проводились консультации с экспертами, изучался опыт разных стран (аналог ДСЖ в ряде стран — т. н. unit-linked — существует уже несколько десятков лет). Исходя из анализа опыта и оценки существующих практик в законопроекте, в качестве основного актива и механизма инвестирования предложено использовать паевые инвестиционные фонды, доступные для неквалифицированных инвесторов. Законопроект переносит в страховое законодательство существующее регулирование паевых инвестиционных фондов, в том числе в части раскрытия информации и инструментов защиты интересов и прав потребителей.

Кроме того, необходимо иметь в виду, что Банк России в целях борьбы с мисселингом и в рамках установленных законом «Об организации страхового дела в Российской Федерации» полномочий по определению в своих нормативных актах минимальных (стандартных) требований к условиям и порядку осуществления отдельных видов добровольного страхования издал ряд соответствующих указаний 1.

Для потребителя важно, чтобы он мог получить финансовую услугу, которая наилучшим образом соответствует его потребностям. Целью законопроекта о ДСЖ является расстановка правильного баланса и обеспечение защиты интересов граждан.

Законопроектом предусмотрено, что дополнительные требования к порядку осуществления ДСЖ вправе устанавливать Банк России в своих нормативных актах по аналогии с ИСЖ и НСЖ.

ССТ: Учитывая, что инвестиции — это всегда риск, невозможна ситуация, когда все получили высокую доходность. Следовательно, неизбежны потери и разочарования. Как подготовить к этому частного инвестора, и должно ли что-то в этой области делать государство? Как защищен потребитель нового вида страхования?

А. А.: Да, инвестиции — это риск, который принимает на себя инвестор. Если гражданин решил попробовать себя на рынке инвестиций, он должен взять на себя и ответственность за расширение своих познаний, правильную оценку своих рисков. При этом и государство должно обеспечить определенные правила игры, чтобы потребитель прежде всего путем ознакомления с необходимой информацией и нюансами финансового продукта (в первую очередь — его рисками) понимал содержание правоотношений, в которые он вступает, их возможное развитие и последствия для своей имущественной сферы.

Основное ожидание от законопроекта в части его влияния на рынок — это перенос ряда успешных практик регулирования на страховой рынок, что позволит расширить возможности как страховщиков, так и потребителей страховых услуг в части появления и продвижения новых финансовых продуктов.

Что касается ДСЖ, то в этом договоре инвестиционный риск несет страхователь, а не страховщик. Это является отличительной особенностью данного страхового продукта, соответственно, при намерении заключить договор ДСЖ потенциальный страхователь должен это понимать.

Вместе с тем законопроект ограничивает перечень активов для инвестирования в рамках ДСЖ только инвестиционными паями паевых инвестиционных фондов, за исключением инвестиционных паев паевых инвестиционных фондов, предназначенных для квалифицированных инвесторов.

Кроме того, в случае принятия законопроекта о ДСЖ планируется инициировать законопроект, предусматривающий формирование системы гарантирования по договорам добровольного страхования жизни в целях защиты прав и законных интересов страхователей — физических лиц, по аналогии с действующими системами гарантирования банковских вкладов и средств пенсионных накоплений.

ССТ: Долевое страхование жизни привлекает частных инвесторов. Насколько это важно для России сейчас, ведь наша экономика десятки лет развивалась и без них?

А. А.: По состоянию на середину 2022 года количество частных инвесторов в России приближалось к 25 млн. По сравнению с 2020 годом (10 млн) их число увеличилось более чем в два раза. Таким образом, наши граждане давно осознали, что финансы — это не только депозит, это гораздо более разнообразная система, которая направлена на решение различных задач: накопление, инвестиции, защита.

Развитие частных инвестиций имеет большое значение. Для государства это источник долгосрочных инвестиций в экономику, для предприятий — возможность в больших объемах и дешевле привлекать капитал, для потребителей — формирование эффективных накоплений. Таким образом, в привлечении на рынок частных инвесторов заинтересованы абсолютно все.

Представляется целесообразным поддерживать стремление граждан к инвестированию и создавать для этого все необходимые условия, поскольку для людей это дополнительная возможность накопления и приумножения своих финансовых средств.

ССТ: Главная новация законопроекта — объединение лицензий СЖ и УК. Почему пришло время для подобной синергии?

А. А.: Расширение сферы деятельности страховых организаций в части предоставления им возможности осуществления деятельности по доверительному управлению паевыми инвестиционными фондами будет способствовать развитию конкуренции на финансовом рынке, а также созданию и предложению потребителям новых финансовых продуктов, которые будут соответствовать их запросам и потребностям.

Сама по себе возможность получения услуги по страхованию и инвестированию непосредственно у страховщика, во-первых, удобна, т. к. действует принцип одного окна. Во-вторых, отсутствие необходимости привлечения посредников, создания отдельного лица (управляющей компании) позволит сократить расходы на осуществление страхования.

При этом учитывая, что в соответствии с пунктом 1 ст. 6 закона «Об организации страхового дела в Российской Федерации» страховщики вправе инвестировать собственные средства (капитал) и средства страховых резервов, они уже сейчас обладают достаточным опытом и компетенцией для принятия решений в части инвестирования.

ССТ: Какое влияние окажет принятие нового закона на развитие рынка страхования жизни?

А. А.: Появление нового страхового продукта на российском страховом рынке должно положительно сказаться на динамике развития как сегмента добровольного страхования жизни в частности, так и страхового рынка в целом.

Основное ожидание от законопроекта в части его влияния на рынок — это перенос ряда успешных практик регулирования на страховой рынок, что позволит расширить возможности как страховщиков, так и потребителей страховых услуг в части появления и продвижения новых финансовых продуктов.

1. Указание Банка России от 05.10.2021 № 5968-У «О минимальных (стандартных) требованиях к условиям и порядку осуществления добровольного страхования жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика, к объему и содержанию предоставляемой информации о договоре добровольного страхования жизни с условием периодических страховых выплат (ренты, аннуитетов) и (или) с участием страхователя в инвестиционном доходе страховщика, а также о форме, способах и порядке предоставления указанной информации»; Указание Банка России от 10.01.2022 № 6057-У «О минимальных (стандартных) требованиях к объему и содержанию информации, предоставляемой кредитной организацией, действующей от своего имени при совершении сделки с физическим лицом по возмездному отчуждению ценных бумаг, при заключении договоров, являющихся производными финансовыми инструментами, либо действующей от имени и (или) по поручению некредитной финансовой организации при заключении с физическим лицом договоров об оказании финансовых услуг, в том числе об их условиях и рисках, связанных с их исполнением, а также о форме, способах и порядке предоставления указанной информации»; Указание Банка России от 29.03.2022 № 6109-У «О минимальных (стандартных) требованиях к условиям осуществления отдельных видов добровольного страхования, к объему и содержанию предоставляемой информации о договоре добровольного страхования, а также о форме, способах и порядке предоставления указанной информации».